MODIFICACIONES a las Disposiciones de carácter general en materia financiera de los sistemas de ahorro para el retiro |

Martes 27 de Diciembre de 2022 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- HACIENDA.- Secretaría de Hacienda y Crédito Público.- Comisión Nacional del Sistema de Ahorro para el Retiro.

MODIFICACIONES A LAS DISPOSICIONES DE CARÁCTER GENERAL EN MATERIA FINANCIERA DE LOS SISTEMAS DE AHORRO PARA EL RETIRO

El Presidente de la Comisión Nacional del Sistema de Ahorro para el Retiro, con fundamento en los artículos 1o., 2o., 5o. fracciones I, II, III, VI, VI bis, VII, XIII bis, y XVI; 12 fracciones I, VI, VIII y XVI; 18, 25, 29, 30, 36, 39, 42, 42 bis, 43, 44, 44 bis, 45, 46, 47, 47 bis, 48, 64, 64 bis, 67, 68, 69, 70, 89, 90 fracciones II, IV, V, VI, VII, IX, XII y XIII, 100 bis, 100 ter y 100 quáter de la Ley de los Sistemas de Ahorro para el Retiro; 106 de la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado; 1o., 2o., 14, 17, 18, 19, 20, 21, 22, 23, 24, 25, 33 inciso A fracción VIII e inciso B, 139, 140, 141, 154 y 155 del Reglamento de la Ley de los Sistemas de Ahorro para el Retiro y 1, 2 fracción III, y 8 primer párrafo del Reglamento Interior de la Comisión Nacional del Sistema de Ahorro para el Retiro, y

CONSIDERANDO

Que las presentes modificaciones tienen por objeto el modificar el Anexo P de las Disposiciones de carácter general en materia financiera de los sistemas de ahorro para el retiro en el apartado VII de "Políticas de Operación", inciso d) de "Política de permanencia del fondo", con la finalidad de precisar la obligación vigente que tienen los regulados de informar a los Trabajadores los términos y los plazos de los recursos susceptibles de retiro de su cuenta individual de acuerdo con lo previsto en la Ley de los sistemas de ahorro para el retiro y la regulación aplicable para tales efectos, en ese sentido no representan un costo para los regulados, en ese sentido:

MODIFICACIONES A LAS DISPOSICIONES DE CARÁCTER GENERAL EN MATERIA FINANCIERA DE LOS SISTEMAS DE AHORRO PARA EL RETIRO

ÚNICO. - Se MODIFICA el Anexo P de las Disposiciones de carácter general en materia financiera de los sistemas de ahorro para el retiro, para quedar en los términos del Anexo P de las presentes modificaciones.

TRANSITORIO

ÚNICO. - Las presentes modificaciones entrarán en vigor al día siguiente de su publicación.

Ciudad de México, 16 de diciembre de 2022.- El Presidente de la Comisión Nacional del Sistema de Ahorro para el Retiro, Dr. Iván Hilmardel Pliego Moreno.- Rúbrica.

|

PROSPECTO DE INFORMACION SOCIEDAD DE INVERSIÓN, S.A. de C.V. I. Datos Generales _________________________________________________________________ 1. Se señalará la información general de la Administradora y la Sociedad de Inversión correspondiente de acuerdo al siguiente cuadro.

2. Nexos patrimoniales y Sociedades Relacionadas Entre Sí de la Administradora. Se deberán identificar los Nexos Patrimoniales y Sociedades Relacionadas Entre Sí de la Administradora que opera la Sociedad de Inversión conforme a las Disposiciones de carácter general que establecen el régimen de inversión al que deberán sujetarse las sociedades de inversión especializadas de fondos para el retiro, emitidas por la Comisión. |

||||||||||

|

||||||||||

|

a) Objetivo la inversión Dependiendo del tipo de Sociedad de Inversión se incluirán los objetivos de inversión en Activos Objeto de Inversión. Explicar brevemente los objetivos y la política de inversión en Activos Objeto de Inversión conforme al tipo de Sociedad de Inversión y a la Trayectoria de Inversión según sea aplicable. (Máximo 700 palabras). b) Diversificación de la cartera de inversión Se deberá incluir el cuadro previsto en el presente anexo, con todas las Clases de Activo en las que, de conformidad con la regulación, tiene permitido invertir la Sociedad de Inversión, señalando en cuáles de ellas el Comité de Inversión haya autorizado invertir. c) Inversión en Instrumentos de Deuda (Bonos Nacionales y Extranjeros En caso de que la Administradora, a través de sus Comités, decida invertir en Instrumentos de Deuda, deberá explicar el objetivo de la inversión en dicha clase de activo por la Sociedad de Inversión (Máximo 300 palabras). d) Inversión en Instrumentos de Renta Variable En caso de que la Administradora, a través de sus Comités, decida invertir en Instrumentos de Renta Variable, deberá explicar el objetivo de la inversión en dicha clase de activo por la Sociedad de Inversión (Máximo 300 palabras). e) Inversión en Derivados. En caso de que la Administradora cuente con la no objeción de la Comisión para realizar operaciones con Derivados, deberá: |

i. Explicar el objetivo del uso de Derivados por la Sociedad de Inversión. (Máximo 400 palabras). ii. Incluir un cuadro donde señale los tipos de Derivados que operará, el tipo de subyacente y, en el caso de mercados estandarizados, los mercados en los cuales operará la Sociedad de Inversión. iii. Se deberá indicar, en su caso, el nivel de apalancamiento en Valores Extranjeros de Renta Variable previsto en la Trayectoria de Inversión. f) Inversión en Divisas En caso de que la Administradora, a través de sus Comités, decida invertir en Divisas deberá: i. Explicar el objetivo de la inversión en Divisas por la Sociedad de Inversión (Máximo 400 palabras). ii. Incluir un cuadro donde señale los tipos de Divisas que operará. g) Inversión en Instrumentos Estructurados En caso de que la Administradora, a través de sus Comités, decida invertir en Instrumentos Estructurados deberá: i. Explicar el objetivo de la inversión en Instrumentos Estructurados por las Sociedades de Inversión (Máximo 400 palabras). ii. Incluir los tipos de Instrumentos Estructurados que operará, así como el sector al que pertenecen. iii. Incluir los límites de inversión autorizados por su Comité de Inversión. iv. Explicar los criterios generales para seleccionar administradores (Máximo 400 palabras). |

|||||||||

|

h) Inversión en FIBRAS y Vehículos de Inversión Inmobiliaria En caso de que la Administradora, a través de sus Comités, decida invertir en FIBRAS y Vehículos de Inversión Inmobiliaria deberá: i. Explicar el objetivo de la inversión en FIBRAS (diferenciando las FIBRAS Inmobiliarias y las FIBRAS-E) y Vehículos de Inversión Inmobiliaria por las Sociedades de Inversión (Máximo 400 palabras). ii. Incluir los tipos de FIBRAS y Vehículos de Inversión Inmobiliaria que operará, así como el sector al que pertenecen. iii. Explicar los criterios generales para seleccionar administradores (Máximo 400 palabras). i) Inversión en Mercancías En caso de que la Administradora cuente con la no objeción de la Comisión para realizar operaciones con Mercancías deberá: i. Explicar el objetivo de la inversión en Mercancías por las Sociedades de Inversión (Máximo 400 palabras). ii. Incluir los tipos de vehículos a través de los cuales adquirirán exposición a esta Clase de Activo. j) Inversión a través de Mandatarios En caso de que la Administradora, a través de sus Comités, decida celebrar contratos de intermediación en los que otorgue un mandato de la inversión que pretenda tercerizar, entre otros aspectos deberá señalar lo siguiente: i. Explicar el objetivo de la inversión en Mandatarios por las Sociedades de Inversión. ii. Describir los mercados, regiones y Clases de Activos en que invertirán los Mandatarios (Máximo 400 palabras); k) Inversión en Fondos Mutuos En caso de que la Administradora, a través de sus Comités, decida invertir en Fondos Mutuos deberá: i. Explicar el objetivo de la inversión en Fondos Mutuos por las Sociedades de Inversión y los criterios de elegibilidad de los Fondos Mutuos. (Máximo 400 palabras). ii. Describir los mercados, regiones y Clases de Activos en que invertirán las Sociedades de Inversión, a través de los Fondos Mutuos (Máximo 400 palabras). iii. Incluir los criterios generales empleados para seleccionar a los administradores de estos fondos (Máximo 400 palabras). l) Inversiones ASG En cuanto a los principios ASG se deberá: i. Explicar el objetivo y cómo se incorporan dichos principios en la Estrategia de Inversión de la SIEFORE (Máximo 400 palabras). ii. Explicar la forma en que incorporan dichos principios en la administración de riesgos (Máximo 400 palabras). |

|

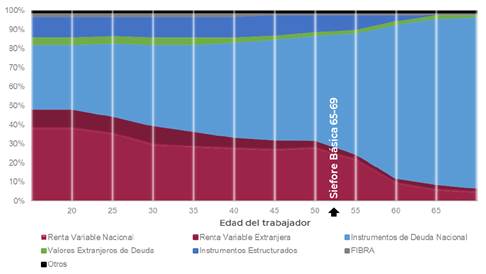

i. Para el caso de las Sociedades de Inversión Básicas, se señalará la información general de la Trayectoria de Inversión que seguirán las Sociedades de Inversión, considerando al menos la segregación establecida en el Anexo K de las presentes disposiciones, señalando en que punto de la Trayectoria de Inversión se encuentra la Sociedad de Inversión. Se deberá considerar la exposición a través de Derivados a valor de mercado, en caso de que aplique. ii. Explicar brevemente los criterios utilizados para la determinación de la Trayectoria de Inversión. (Máximo 200 palabras).

iii. Para el caso de las Sociedades de Inversión Adicionales se podrá presentar el portafolio de referencia que definan sus Comité de Inversión y de Riesgos Financieros. IV. Administración integral de riesgos __________________________________________________ i. Se deberá describir la política de administración integral de riesgos incluyendo el nivel del riesgo de la Sociedad de Inversión. ii. Se deberán incluir los distintos tipos de riesgos a los que se encuentra expuesta la cartera de inversión de la Sociedad de Inversión (por ejemplo: Riesgo financiero, Riesgo mercado, Riesgo de crédito, Riesgo de liquidez, Riesgo de tasa de interés, Riesgo cambiario, Riesgo de inversiones gubernamentales, Riesgo de derivados, Riesgo de concentración, Riesgo de emisor, Riesgo regional, Riesgo Industrial y sectorial, Riesgo operativo, Riesgo de Ciberseguridad, Riesgo Legal y los que apliquen), el impacto que generan en dicha cartera, así como la política de la Sociedad de Inversión para mitigarlos. (Máximo 500 palabras). V. Marco Prudencial de Inversión ____________________________________________________ i. Se deberá describir la importancia del marco prudencial en materia de administración de riesgos establecido por el Comité de Riesgos Financieros de la Sociedad de Inversión en la ejecución de la Estrategia de Inversión. (Máximo 200 palabras). ii. Se deberá señalar lo siguiente: “Los límites prudenciales a los que está sujeta la cartera de inversión de la Sociedad de Inversión, definidos por su Comité de Riesgos Financieros, se encuentran descritos en el Anexo denominado “Marco de inversión y riesgos de la Sociedad de Inversión” que forma parte integral del presente Prospecto de Información.”

|

|

VI. Desempeño histórico __________________________________________________________ i. Se deberá explicar brevemente el comportamiento observado en los rendimientos de la Sociedad de Inversión (Máximo 100 palabras). ii. Se deberá señalar lo siguiente: “Los rendimientos históricos de la Sociedad de Inversión se presentan en Anexo denominado “Información de la Sociedad de Inversión”, sección b. “Desempeño Histórico de la Sociedad de Inversión” que forma parte integral del presente Prospecto de Información. Rendimientos pasados no garantizan rendimientos futuros. Estas estadísticas se proveen únicamente con fines informativos.” VII. Políticas de Operación __________________________________________________________ a) Tipos de recursos que se pueden invertir en la Sociedad de Inversión: Se mencionarán las subcuentas cuyos recursos se podrán invertir en las Sociedades de Inversión. b) Régimen de comisiones: Se describirá el régimen de comisiones vigentes aplicable a las Sociedades de Inversión, autorizado a la Administradora, con una breve explicación de la forma de cálculo y porcentaje a aplicar por las Sociedades de Inversión, en el formato siguiente:

Por cada $10,000 pesos de saldo, la Administradora cobrará $__.00 pesos de Comisión anual. Deberá añadirse la leyenda: “A menor comisión, mayor ahorro.” Asimismo, se deberá señalar lo siguiente: “Las comisiones, así como los descuentos se aplicarán en forma uniforme para todos los trabajadores registrados, sin que se discrimine entre éstos. Las comisiones sobre saldo sólo se cobrarán cuando los recursos se encuentren efectivamente invertidos en las Sociedades de Inversión y se hayan registrado las provisiones diarias necesarias en la contabilidad de las Sociedades de Inversión. Las comisiones por servicios especiales serán pagadas directamente por el trabajador que solicitó el servicio y de ninguna forma podrán efectuarse con cargo a la cuenta individual del trabajador. Sin perjuicio de lo anterior, en forma permanente se mantendrá información completa y visible de la estructura de comisiones y, en su caso, del esquema de descuentos, en la página de internet que defina la Administradora. Como consecuencia del cambio del régimen de comisiones el trabajador podrá traspasar su cuenta individual a otra Administradora.” c) Precio y plazo de liquidación de las acciones de las Sociedades de Inversión: Se deberá señalar lo siguiente: “Las operaciones de compraventa de acciones representativas del capital social de las Sociedades de Inversión, se liquidarán el mismo día en que se ordenen, conforme a las Disposiciones de carácter general sobre el registro de la contabilidad, elaboración y presentación de estados financieros a las que deberán sujetarse los participantes en los Sistemas de Ahorro para el Retiro, así como las Disposiciones de carácter general en materia financiera de los Sistemas de Ahorro para el Retiro, emitidas por la Comisión, siempre que la instrucción se gire dentro del horario de operación ( a horas, tiempo de la Ciudad de México). Las operaciones solicitadas fuera del horario antes citado, se realizarán al día hábil siguiente y se liquidarán al precio vigente de las acciones de la sociedad del día en que se realice la venta de las acciones.” d) Política de permanencia del fondo: Se deberá señalar lo siguiente: “Los recursos de la cuenta individual del trabajador permanecerán invertidos en acciones de las Sociedades de Inversión cuando menos un año, salvo en los siguientes casos: a) Que el trabajador solicite el traspaso de su cuenta individual a otra Administradora, habida cuenta del cumplimiento de la normatividad en la materia, o se transfieran sus recursos a otra Sociedad de Inversión operada por la misma Administradora que opere su cuenta individual, como consecuencia del cambio del régimen de comisiones o de las políticas de inversión contenidas en este prospecto de información, o cuando la Comisión le haya designado Administradora en los términos del artículo 76 de la Ley; b) Cuando al trabajador solicite que los recursos acumulados se inviertan en una Sociedad de Inversión distinta a la que le corresponda por su fecha de nacimiento de forma que en la Sociedad de Inversión que le corresponda por su fecha de nacimiento únicamente se reciban los nuevos flujos de cuotas y aportaciones; c) Cuando la Administradora entre en estado de disolución o se fusione con otra Administradora teniendo el carácter de fusionada, y d) Cuando se retiren la totalidad de los recursos de la cuenta individual con motivo de la contratación de una renta vitalicia o, en su caso, se agoten los recursos de la misma por haberse efectuado retiros programados o el trabajador tenga derecho a retirar parcial o totalmente sus recursos en una sola exhibición. Asimismo, se deberán señalar los términos y los plazos en los cuales el trabajador podrá realizar los retiros de los recursos que correspondan (aportaciones voluntarias, aportaciones voluntarias con perspectiva de inversión de largo plazo, aportaciones de ahorro a largo plazo, aportaciones complementarias de retiro y/o ahorro solidario), de acuerdo con los plazos que marca la Ley y la regulación aplicable para tales efectos. Las Sociedades de Inversión que tengan por objeto la inversión de los recursos a que se refieren los artículos 74 bis, 74 ter y 74 quinquies de la Ley, señalarán en el prospecto de información, los supuestos en los que dichos recursos podrán retirarse o traspasarse, así como los derechos y obligaciones de sus titulares. e) Mecánica de valuación. Se deberá señalar lo siguiente: “Los Activos Objeto de Inversión que conformen la cartera de valores de las Sociedades de Inversión, se deberán valuar diariamente por un Proveedor de Precios de conformidad con las Disposiciones de carácter general en materia financiera de los Sistemas de Ahorro para el Retiro. El procedimiento de registro contable de la valuación, se sujetará a lo que establecen las Disposiciones de carácter general sobre el registro de la contabilidad, elaboración y presentación de estados financieros a las que deberán sujetarse los participantes en los Sistemas de Ahorro para el Retiro emitidas por la Comisión, las cuales señalan que los registros contables serán analíticos y permitirán la identificación y secuencia de las operaciones, quedando registrados los movimientos contables el mismo día en que se celebre la operación.” f) Régimen de recompra. Se indicarán los supuestos en los que el trabajador tendrá derecho a que la Sociedad de Inversión correspondiente, a través de la Administradora que la opera, le recompre hasta el 100% de su tenencia accionaria, conforme a lo previsto en las disposiciones legales aplicables a la Sociedad de Inversión de que se trate. VIII.- Régimen Fiscal _________________________________________________________________ La Administradora hará del conocimiento del trabajador, que la Sociedad de Inversión en la cual se invierten sus recursos, debe cumplir con las Disposiciones fiscales que le son aplicables, para tal efecto se incluirán de manera concisa las disposiciones fiscales a las que se estará sujeto. IX.- Advertencia General a los Trabajadores ____________________________________________________ a) Riesgos de inversión Se deberá señalar lo siguiente: “Las Sociedades de Inversión buscan ofrecer a los trabajadores un adecuado rendimiento de conformidad con las condiciones de mercado, sujetándose estrictamente al Régimen de Inversión Autorizado, sin que ello implique un rendimiento garantizado. Asimismo, los precios de los Activos Objeto de Inversión en los que invierten las Sociedades de Inversión fluctúan diariamente, por lo que el valor de la inversión podría verse disminuido dependiendo de las condiciones de mercado. Las calificaciones crediticias otorgadas a los Instrumentos de Deuda y Valores Extranjeros de Deuda, por agencias especializadas, no representan una garantía de pago de las inversiones iniciales, sino únicamente una opinión sobre las posibilidades de cumplimiento del emisor de dichos valores. La inscripción en el Registro Nacional de Valores que sea aplicable a ciertos Instrumentos, no implica la certificación sobre la garantía de rendimientos del Instrumento o la solvencia de cada emisor.” b) Minusvalías. Se deberá señalar lo siguiente: “Los precios de los Activos Objetos de Inversión, así como las acciones representativas del capital pagado de las Sociedades de Inversión, pueden presentar minusvalías derivadas de fluctuaciones en los mercados financieros. En el caso en que exista algún incumplimiento al Régimen de Inversión Autorizado, estas minusvalías serán imputables a las Administradoras y deberán ser resarcidas con cargo a la reserva especial de la Administradora, y en caso de que ésta sea insuficiente, las cubrirá con cargo al capital social, además de establecer un programa de recomposición de cartera de las Sociedades de Inversión. Lo anterior de conformidad a lo previsto en las Disposiciones de carácter general en materia financiera de los sistemas de ahorro para el retiro y en las Disposiciones de carácter general que establecen el régimen de inversión al que deberán sujetarse las Sociedades de Inversión Especializadas de Fondos para el Retiro. Por otro lado, cuando se presenten minusvalías derivadas de situaciones extraordinarias en los mercados financieros, y habiendo cumplido con lo previsto en las Disposiciones de carácter general en materia financiera de los sistemas de ahorro para el retiro y las Disposiciones de carácter general que establecen el régimen de inversión al que deberán sujetarse las Sociedades de Inversión Especializadas de Fondos para el Retiro, ni la Administradora, ni la Comisión, tienen la obligación de resarcir dichas minusvalías, en el entendido de que estas forman parte de un riesgo inherente de las inversiones en los mercados financieros. Se entenderá que existe minusvalía en la cartera de la Sociedad de Inversión cuando el precio de la acción de dicha Sociedad al cierre de un día, sea menor que dicho precio el día hábil anterior. “ |

|||||||||||||||

|

c) Inspección y vigilancia de la Comisión Se deberá señalar lo siguiente: “La CONSAR es la autoridad competente para regular, inspeccionar y vigilar el funcionamiento de las Sociedades de Inversión, así como de la Administradora que las opera.” d) Aceptación del prospecto de información por el trabajador Se deberá señalar lo siguiente: “A efecto de dar cumplimiento a lo dispuesto por el artículo 47 bis, antepenúltimo párrafo, de la Ley, la Administradora que opera las Sociedades de Inversión tendrá en sus oficinas y sucursales o bien a través de la página de Internet de la Administradora, el presente prospecto de información, a disposición de los trabajadores registrados.” e) Custodia de los títulos Se indicarán los Intermediarios Financieros a quienes la Administradora haya contratado para depositar los Activos Objeto de Inversión, así como las acciones de las Sociedades de Inversión para su guarda. f) Calificación de las Sociedades de Inversión La Administradora podrá divulgar en su página de Internet y en el pizarrón informativo de sus oficinas y sucursales la calificación crediticia vigente otorgada a las Sociedades de Inversión, por una institución calificadora de valores, así como su significado. En su caso, estas calificaciones crediticias deberán modificarse con un máximo de 10 días hábiles posteriores a la fecha en que sufran alguna modificación. g) Consultas, quejas y reclamaciones Se deberá señalar lo siguiente: “La Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF) tiene habilitado un servicio de atención al público vía telefónica, sin cargo alguno desde cualquier lugar del país, para recibir consultas, quejas y reclamaciones sobre irregularidades en la operación y prestación de los servicios de las Administradoras, en el teléfono (incluir teléfono de la CONDUSEF).” h) Organización de la Sociedad de Inversión (Director General, responsable del Área de Inversiones, Responsable del Área de Riesgos y Contralor normativo de la Administradora de la Sociedad de Inversión correspondiente.)

X.- Glosario _____________________________________________________________________

Se deberán incluir un glosario con las definiciones necesarias para que el trabajador comprenda la información contenida en el Prospecto de Información de la Sociedad de Inversión, considerando al menos las siguientes definiciones: I. Bonos Nacionales: Instrumentos de Deuda colocados en el mercado nacional, emitidos por el Gobierno Federal, Banco de México, Empresas Privadas, Empresas Productivas del Estado, entidades federativas, municipios, Gobierno de la Ciudad de México y Entidades Paraestatales. II. ETFs: Vehículos de Inversión conocidos en el idioma inglés como Exchange Traded Funds III. Error de Seguimiento: Desviación de la cartera de inversión de las Sociedades de Inversión con respecto a la Trayectoria de Inversión, conocida en el idioma inglés como Tracking Error, cuya metodología determine el Comité de Análisis de Riesgos; IV. Trayectoria de Inversión: Es la asignación objetivo de las distintas Clases de Activo correspondiente a cada edad del Trabajador cuyo objetivo es la disminución progresiva del riesgo de la cartera de inversión, conocida en el idioma inglés como Glidepath. |

|

ANEXO. Información de la Sociedad de Inversión Denominación Social (Administradora y Sociedad de Inversión) Señalar fecha de información El detalle de la cartera de inversión del Activo Total de cada Sociedad de Inversión se deberá actualizar y presentar a la Comisión semestralmente en los meses de junio y diciembre, con la información al cierre del semestre anterior al de la entrega del anexo (último día hábil de los meses de junio y diciembre). A. DETALLE DE LA CARTERA DE INVERSIÓN DE LA SOCIEDAD DE INVERSIÓN |

||||||||||||||||||||||||||||||||||||||||||||||

|

I. Renta Fija I.I Detalle por calificación crediticia

1Señalar el % de exposición de los activos de Renta Fija relativa al Activo Neto de la Siefore. La información se deberá considerar a valor de mercado excluyendo Derivados. |

I.III Detalle del Plazo Promedio Ponderado (PPP):

1 Plazo promedio ponderado de la cartera de la Sociedad de Inversión. 2 Señalar el % de exposición de los activos de Renta Fija relativa al Activo Neto de la Siefore. La información se deberá considerar a valor de mercado excluyendo Derivados. |

|||||||||||||||||||||||||||||||||||||||||||||

|

I.II Detalle por tipo de mercado:

1Señalar el % de exposición de los activos de Renta Fija relativa al Activo Neto de la Siefore. La información se deberá considerar a valor de mercado excluyendo Derivados. |

II. Renta Variable

1Local corresponde a los activos de Renta Variable Nacional (acciones individuales y Trackers). 2Señalar el % de exposición de los activos de Renta Fija relativa al Activo Neto. Se deberá incluir la exposición a través de Derivados a valor de mercado. 3Se deberá utilizar la clasificación del Banco Mundial: https://datehelpdesk.worldbank.org/knowledgebase/articles/906519 Desarrollados: “high-income economies” Emergentes: “upper-middle y lower-middle income economies”

|

|||||||||||||||||||||||||||||||||||||||||||||

|

III. Instrumentos Alternativos

1Señalar el % de exposición de los instrumentos Estructurados relativa al Activo Neto de la Siefore. La información se deberá considerar a valor de mercado excluyendo Derivados. |

V. Principales Emisores / Administradores de Vehículos

1Señalar la razón social del Emisor/Administrador 2Señalar el % de exposición del Emisor/Administrador relativa al Activo Neto de la Siefore. Se deberá incluir la exposición a través de Derivados a valor de mercado para los Instrumentos de Renta Variable. |

|||||||||||||||||||||||||||||||||||||||||||||

|

IV. Divisas

1Señalar el % de exposición en Divisas relativa al Activo Neto de la Siefore. La información se deberá considerar a valor de mercado excluyendo Derivados. |

|

|||||||||||||||||||||||||||||||||||||||||||||

|

VI. Desviaciones de la cartera de inversión vs Trayectoria de Inversión

1Señalar las clases de activo de acuerdo a la segregación y composición presentada en la Trayectoria de Inversión. Se señalarán desviaciones máximas y mínimas relativas a la exposición de la Trayectoria de Inversión. Se deberá incluir la exposición a través de Derivados a valor de mercado. 2Considera Efectivo, Instrumentos de Deuda emitidos o avalados por el Gobierno Federal y a los emitidos por el Banco de México; con vencimiento menor o igual a 1 año, Valores Extranjeros de Deuda; con vencimiento menor o igual a 1 año, emitidos por gobiernos de Países Elegibles para Inversiones que cuenten con una calificación crediticia cuando menos equivalente a AA+ en escala global, reporto con plazo a un día y Aportaciones Iniciales Mínimas (AIMs) excedentes de acuerdo con el Anexo N de las presentes Disposiciones.

|

||||||||||||||||||||||||||||||||||||||||||||||

|

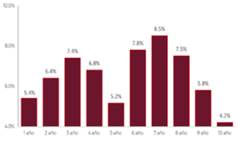

B. DESEMPEÑO HISTÓRICO DE LA SOCIEDAD DE INVERSIÓN I. Incluir una gráfica que muestre el rendimiento bruto de gestión anualizado de la Sociedad de inversión para los últimos 10 años. Se deberán ir incorporando los plazos según la disponibilidad de la información de la Sociedad de Inversión. |

||||||||||||||||

|

a) Rendimiento bruto de gestión anual Siefore

|

c) Rendimiento real de la Siefore a 5 y 10 años

|

|||||||||||||||

|

b) Rendimiento bruto de gestión anual Siefore vs Trayectoria de Inversión

|

|

|||||||||||||||

|

|

|

|||||||||||||||

|

ANEXO Marco prudencial de riesgos de la Sociedad de Inversión Se deberán incluir los siguientes límites o parámetros de inversión definidos por el Comité de Riesgos Financieros. Esta información deberá de actualizarse anualmente conforme al artículo 178 de las presentes disposiciones con la entrada en vigor de las comisiones autorizadas, o antes si se modifica la Trayectoria de Inversión o algún límite.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

1Señalar el número de los trimestres que correspondan a los 5 trimestres siguientes, comenzando por el primero del año calendario para la Sociedad de Inversión Básica que corresponda. 2Se deberá señalar el límite mínimo. 3Señalar las clases de activo de acuerdo a la segregación y composición presentada en la Trayectoria de Inversión. Se señalarán desviaciones máximas y mínimas relativas a la exposición de la cartera respecto a la Trayectoria de Inversión. 4Señalar las medidas de apalancamiento total aprobada por el Comité de Riesgos Financieros. 5Señalar los límites adicionales autorizados por el Comité de Riesgos Financieros para revelarse en el Prospecto de Información a fin de dar a conocer al trabajador la gestión de la cartera de inversión. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||