RESOLUCIÓN por la que se acepta la solicitud de parte interesada y se declara el inicio del procedimiento administrativo de investigación antidumping sobre las importaciones de poliéster resina originarias de la República Popular China, independientemente del país de procedencia |

Lunes 29 de Enero de 2024 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN POR LA QUE SE ACEPTA LA SOLICITUD DE PARTE INTERESADA Y SE DECLARA EL INICIO DEL PROCEDIMIENTO ADMINISTRATIVO DE INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE POLIÉSTER RESINA ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa de inicio el expediente administrativo 17/23 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía (“Secretaría”), se emite la presente Resolución de conformidad con los siguientes

1. El 28 de agosto de 2023, Alpek Polyester México, S.A. de C.V. (antes Dak Resinas Américas México, S.A. de C.V.) e Indorama Ventures Polymers México, S. de R.L. de C.V. (APM e “Indorama”, o en su conjunto, “Solicitantes”) solicitaron el inicio del procedimiento administrativo de investigación por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de poliéster resina (PET o resina de PET) originarias de la República Popular China (“China”), independientemente del país de procedencia.

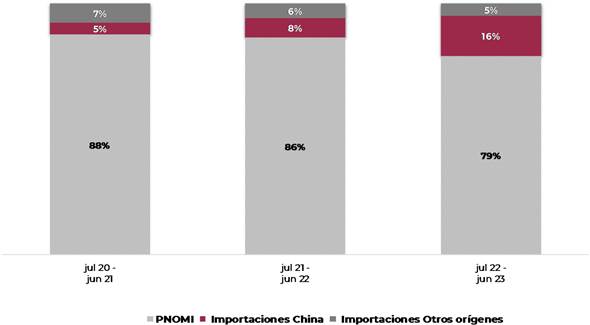

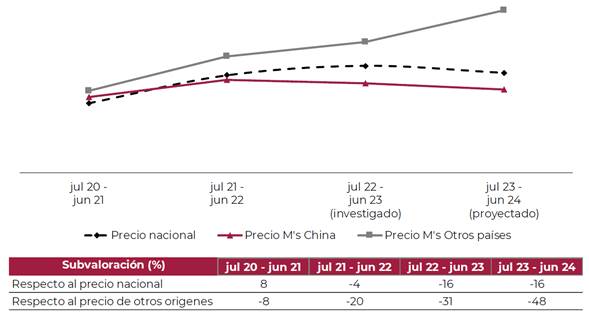

2. APM e Indorama manifestaron que, durante el periodo analizado y en especial durante el periodo investigado, las importaciones a México de resina de PET originarias de China han aumentado de forma significativa, tanto en términos absolutos como relativos. Que el crecimiento de las importaciones originarias de China se ha dado en un marco en el que los precios de dichas importaciones ―dados en condiciones de discriminación de precios― se han reducido durante el periodo investigado, presionando a la baja los precios nacionales.

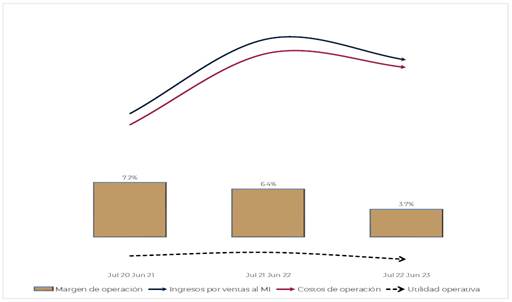

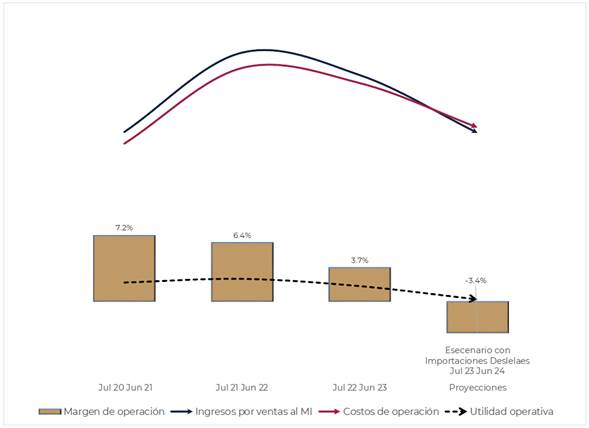

3. Por otra parte, señalaron que como consecuencia del aumento significativo en el volumen de las importaciones de resina de PET originarias de China en condiciones de discriminación de precios, la rama de la producción nacional ha sufrido daño, de conformidad con lo establecido en los artículos 39, fracción I, y 41 de la Ley de Comercio Exterior (LCE), y 3 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (“Acuerdo Antidumping”). Por lo tanto, de no aplicarse oportunamente una cuota compensatoria a las importaciones de resina de PET en condiciones de discriminación de precios originarias de China, este daño se agravará en el futuro próximo, al grado de poner en riesgo la viabilidad económica de la rama de producción nacional.

4. Las Solicitantes propusieron como periodo investigado el comprendido del 1 de abril de 2022 al 31 de marzo de 2023 y como periodo de análisis de daño el comprendido del 1 de abril de 2020 al 31 de marzo de 2023. Presentaron argumentos y pruebas con objeto de sustentar su petición, los cuales constan en el expediente administrativo de referencia, que fueron considerados para la emisión de la presente Resolución.

B. Solicitantes

5. APM e Indorama son empresas constituidas conforme a las leyes mexicanas, entre sus principales actividades se encuentran, la fabricación de productos derivados del petróleo, toda clase de poliésteres, plásticos y envases, cualesquiera otros productos y materias primas para los mismos.

6. Las Solicitantes señalaron como domicilio para recibir notificaciones el ubicado en Río Duero No. 31, Col. Cuauhtémoc, C.P. 06500, en la Ciudad de México.

C. Producto objeto de investigación

1. Descripción general

7. APM e Indorama manifestaron que el producto objeto de investigación es el Poliéster Resina o Resina de poli(tereftalato de etileno), conocido también como PET (por sus siglas en inglés de Polyethylene Terephthalate), con una viscosidad intrínseca igual o superior a 60 mililitros / gramos (ml/g) (0.60 decilitro/gramo (dL/g)), incluyendo mezclas de resina de PET virgen con PET reciclado o recuperado, siempre que dichas mezclas cumplan con los requisitos de viscosidad intrínseca antes indicado.

8. Las Solicitantes precisaron que la cobertura de la investigación no incluye la Resina de poli(tereftalato de etileno) 100 por ciento reciclada, que es obtenida mediante el proceso simple de recuperado y reciclado post-consumo principalmente de botellas de PET.

9. El nombre genérico del producto investigado es Polietilen tereftalato o Tereftalato de polietileno, conocida como “Resina de PET” o “PET”. Su nombre comercial es Resina de Polietilen tereftalato (PET). Es comercializado en forma de pellets plásticos a granel o en súper sacos a los convertidores finales.

10. Las Solicitantes señalaron que todo el PET comparte las mismas características físicas, debido a que es fabricado a partir de la reacción de policondensación entre el ácido tereftálico purificado (PTA por sus siglas en inglés de Purified Terephthalic Acid) y monoetilen glicol (MEG por sus siglas en inglés de Monoethylene Glycol); asimismo, argumentaron que todo el PET es químicamente el mismo.

3. Tratamiento arancelario

12. Las Solicitantes indicaron que la resina de PET objeto de investigación ingresó a México durante el periodo analizado, a través de la fracción arancelaria 3907.60.99 de la Tarifa de la Ley de los impuestos Generales de Importación y de Exportación (TIGIE). Sin embargo, manifestaron que durante el periodo investigado el producto ingresó a través de las fracciones arancelarias 3907.61.01 con Número de Identificación Comercial (NICO) 00 y 3907.69.99 NICO 00 de la TIGIE.

13. Asimismo, señalaron que actualmente, las importaciones de resina de PET ingresan al mercado nacional a través de las fracciones arancelarias 3907.61.01 y 3907.69.99 de la TIGIE, cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

Capítulo 39 |

Plástico y sus manufacturas |

|

Partida 39.07 |

Poliacetales, los demás poliéteres y resinas epoxi, en formas primarias; policarbonatos, resinas alcídicas, poliésteres alílicos y demás poliésteres, en formas primarias. |

|

|

-Poli(tereftalato de etileno): |

|

Subpartida 3907.61 |

--Con un índice de viscosidad superior o igual a 78 ml/g. |

|

Fracción 3907.61.01 |

Con un índice de viscosidad superior o igual a 78 ml/g. |

|

NICO 00 |

Con un índice de viscosidad superior o igual a 78 ml/g. |

|

Subpartida 3907.69 |

--Los demás. |

|

Fracción 3907.69.99 |

Los demás. |

|

NICO 00 |

Los demás. |

|

Fuente: “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación” y “Acuerdo por el que se dan a conocer los Números de Identificación Comercial (NICO) y sus tablas de correlación”, publicados en el DOF el 7 de junio y el 22 de agosto de 2022, respectivamente |

|

14. La unidad de medida en la TIGIE es el kilogramo.

15. De acuerdo con el “Decreto por el que se modifica la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación” publicado en el DOF el 15 de agosto de 2023, las importaciones que ingresen a través de las fracciones arancelarias 3907.61.01 y 3907.69.99 de la TIGIE estarán sujetas a un arancel temporal del 25% aplicable a partir del 16 de agosto de 2023, hasta el 31 de julio de 2025.

16. APM e Indorama manifestaron que los principales insumos para la elaboración del producto objeto de investigación son: PTA y MEG, como materias primas, así como en menor proporción, ácido isoftálico y dietilenglicol. Precisaron que las hojuelas de material reciclado también son consideradas como materia prima o insumos para producir mezclas de resina de PET virgen con PET reciclado o recuperado.

17. Asimismo, indicaron que la resina de PET es producida a partir de la reacción de policondensación entre el PTA y MEG. Añadieron que de acuerdo con el estudio estequiométrico y peso molar del PTA y el MEG, para obtener un kilogramo de polietilen tereftalato PET se requiere de ~ 0.86 Kg de PTA y ~ 0.34 Kg de MEG.

a. esterificación entre el PTA y MEG;

b. reacción de policondensación en fase fusión del 2-Bis hidroxietil tereftalato, y

c. reacción de policondensación del polietilen tereftalato en estado sólido.

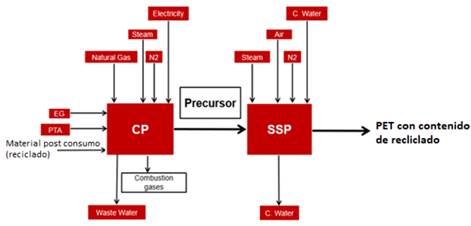

a. primera etapa CP: Continuous process (proceso continuo). Es la etapa inicial del proceso de producción del PET en donde se hará reaccionar al PTA con el MEG (más los aditivos) para formar una pasta y formar el monómero (2-BHET) que dará vida al PET. Una vez formado el monómero, este reaccionará de manera repetitiva con moléculas del mismo monómero, así como con moléculas de los comonómeros. El resultado final de este proceso será PET amorfo en forma de pellets. Como materiales para generar la energía y llevar a cabo el proceso se requiere de gas natural para el calentamiento de las líneas, vapor y electricidad para el funcionamiento de los motores, además de nitrógeno (N2) como agente propulsor en algunas de las líneas, y

b. segunda etapa SSP: Solid State Polycondensation (Policondensación en estado sólido). En esta etapa del proceso se tiene como principal objetivo cristalizar el material amorfo y por consecuente incrementar la viscosidad intrínseca hasta valores deseados. En este proceso se alimentan los pellets de PET amorfo y pasan por una serie de cristalizadores y reactores en donde la resina se cristaliza, incrementa el largo de las cadenas y finalmente es enfriado. Una característica de este proceso es que se tienen reacciones secundarias, como es la generación de EG. Para este proceso se requiere vapor, aire y N2 como medios de transporte del material a lo largo de las líneas.

Diagrama del proceso de producción de PET con adición de material post consumo (reciclado)

Natural gas = gas natural

Waste water = aguas residuales

Steam = vapor

Electricity = electricidad

Water = agua

Air = aire

N2= Nitrógeno

Fuente: APM e Indorama

20. Las Solicitantes añadieron que para producir la resina de PET con contenido de reciclado, las etapas son las mismas que se siguen para elaborar la resina de PET virgen, con la salvedad de que antes de la segunda etapa de policondensación en estado sólido SSP se añaden las hojuelas de PET recuperado junto con los pellets de PET amorfos (producto de la reacción entre el MEG y el PTA), para así obtener mezclas de resina de PET virgen con PET reciclado o recuperado.

22. APM e Indorama manifestaron que las normas del producto objeto de investigación no son requisitos universales y que dependen mucho del país en el cual los clientes comercialicen sus productos. Indicaron que, dado que no es un requisito legal, no pueden asegurar que los productores en China cuenten con las mismas regulaciones que en el caso de México, en donde de manera general los clientes o consumidores solicitan una certificación de calidad (ISO 9001:2015) y una certificación alimentaria (ISO 22000, FDA, etc.). No obstante, señalaron que la empresa productora china CR Chemicals Holdings Co. Ltd., que produce gránulos de PET, cuenta con estas certificaciones en los productos que elabora y como prueba presentaron la traducción del perfil de dicha empresa de su página de Internet https://en.crcchem.com/com_profile/index.html.

23. Las Solicitantes manifestaron que el producto objeto de investigación se utiliza para producir botellas y contenedores para líquidos y alimentos, así como también para producir lámina para empaques termoformados. Las principales aplicaciones son para botellas, las cuales incluyen botellas para bebidas carbonatadas, botellas para agua, envases para jugos, crema de cacahuate, jaleas, aderezos para ensaladas, aceites comestibles, limpiadores domésticos, garrafones, envases retornables, envases farmacéuticos y cosméticos. Para demostrar las aplicaciones del PET, las Solicitantes presentaron hojas técnicas de empresas chinas fabricantes del producto objeto de investigación tanto de resina de PET virgen como de mezclas de resina de PET virgen con PET reciclado o recuperado.

Alpek Poliéster México, S.A. de C.V.

Río Duero No. 31

Col. Cuauhtémoc

C.P. 06500, Ciudad de México

Indorama Ventures Polymers México, S. de R.L. de C.V.

Río Duero No. 31

Col. Cuauhtémoc

C.P. 06500, Ciudad de México

Adland Plastics, S.A. de C.V.

Centeno No. 444

Col. Granjas México

C.P. 08400, Ciudad de México

Alpla México, S.A. de C.V.

Blvd. Miguel Alemán Valdés Km. 7 Mz. 3, Lt. 6

Parque Industrial Exportec

C.P. 50200, Toluca de Lerdo, Estado de México

AMP Amermex, S.A. de C.V.

Blvd. Parque Industrial Hermosillo Norte No. 23

Parque Industrial de Hermosillo Norte

C.P. 83118, Hermosillo, Sonora

Antextextil, S.A. de C.V.

Carretera Apizaco a Tlaxco No. 2821

Ciudad Industrial Xicohténcatl III

C.P. 90277, Tlaxco, Tlaxcala

Arcosa Refrigeración, S.A. de C.V.

Emiliano Zapata No. 32

Fracc. Lomas del Colli

C.P. 45010, Zapopan, Jalisco

Azteca Confitería, S.A. de C.V.

Av. Arboledas No. 1101

Zona Comercial Mercado de Abastos

C.P. 44530, Guadalajara, Jalisco

Bandas de Garantía del Noreste, S.A. de C.V.

Borgia No. 15015

Col. Gas y Anexas

C.P. 22115, Tijuana, Baja California

Bebidas Mundiales, S. A. de C.V.

Av. Cristóbal Colón No. 18701

Fracc. Quintas Carolinas

C.P. 31146, Chihuahua, Chihuahua

Bios Equipamento Técnico, S.A. de C.V.

Blvd. Juan Navarrete No. 475, Int. 3

Fracc. Montebello Residencial

C.P. 83249, Hermosillo, Sonora

Bonafont, S.A. de C.V.

Mario Pani No. 400

Col. Santa Fe Cuajimalpa

C.P. 05348, Ciudad de México

Brigotex, S.A. de C.V.

Carretera Tehuacán a Teotitlán Km. 18

Pueblo Ajalpan

C.P. 75910, Ajalpan, Puebla

Coexpan México, S.A. de C.V.

Av. De las fuentes No. 78

Parque Industrial FINSA Querétaro

C.P. 76246, El Marqués, Querétaro

Comercial de Mercancías Selectas de Guadalajara, S.A. de C.V.

Calz. Lázaro Cárdenas No. 2920

Col. Álamo Industrial

C.P. 45593, San Pedro Tlaquepaque, Jalisco

Comercializadora Aguaxaca, S.A. de C.V.

Alianza No. 214

Barrio Jalatlaco

C.P. 68080, Oaxaca de Juárez, Oaxaca

CPR Mex, S.A. de C.V.

Carretera Celaya a Salvatierra Km. 14

Ranchería Ojo Seco

C.P. 38159, Celaya, Guanajuato

Distribuciones Andrómeda, S.A. de C.V.

Dr. Velasco No. 138

Col. Doctores

C.P. 06720, Ciudad de México

Distribuidora y Comercializadora Tres Hermanos, S.A. de C.V.

Norte 35 No. 737, Int. A

Col. Coltongo

C.P. 02630, Ciudad de México

Embotelladora el Jarocho, S.A. de C.V.

Carretera Córdoba a Veracruz Km. 339

Zona industrial

C.P. 94690, Córdoba, Veracruz de Ignacio de la Llave

Embotelladora Mexicana de Bebidas Refrescantes, S. de R.L. de C.V.

Av. Cuauhtémoc No. 102

Fracc. El Olimpo

C.P. 50240, Toluca de Lerdo, Estado de México

Embotelladora Niagara de México, S. de R.L. de C.V.

Blvd. Manuel Ávila Camacho No. 5, torre C, piso 10

Fracc. Lomas de Sotelo

C.P. 53390, Naucalpan de Juárez, Estado de México

Empaques Ecológicos, S.A. de C.V.

Av. Insurgentes No. 259

Col. Emiliano Zapata

C.P. 62744, Cuautla, Morelos

Entecresins México, S. de R.L. de C.V.

Leibnitz No. 11, Int. 302

Col. Anzures

C.P. 11590, Ciudad de México

Envases BH, S.A. de C.V.

Callejón México Nuevo No. 1, Int. 7

Col. México Nuevo

C.P. 52966, Atizapán de Zaragoza, Estado de México

Envases Universales de México, S.A.P.I. de C.V.

Volcán No. 150, piso 3

Col. Lomas de Chapultepec III Sección

C.P. 11000, Ciudad de México

Envases y Algo Más, S.A. de C.V.

Av. Norte Sur No. 16

Zona Industrial Alce Blanco

C.P. 53370, Naucalpan de Juárez, Estado de México

Evertis de México, S.A. de C.V.

Av. del Parque No. 2160

Airport Technology Park

C.P. 66657, Pesquería, Nuevo León

Exclusiva Rose, S.A. de C.V.

Guanábana No. 335

Col. Nueva Santa María

C.P. 02800, Ciudad de México

F&H Fibra, S. de R.L. de C.V.

Carretera Estatal 100 Km. 28

Pueblo Ajuchitlán

C.P. 76280, Colón, Querétaro

Fábrica de Brochas Perfect, S.A. de C.V.

Calle 4 No. 32

Zona Industrial Naucalpan

C.P. 53370, Naucalpan de Juárez, Estado de México

Falco Electronics México, S.A. de C.V.

Calle 23 No. 311

Fracc. Itzincab

C.P. 97392, Umán, Yucatán

Fernes Corporativo, S.A. de C.V.

Av. Patria 1401, Int. B

Col. Villa Universitaria

C.P. 45110, Zapopan, Jalisco

Fuji Seal Packaging de México, S.A. de C.V.

Río San Lorenzo No. 670

Zona Industrial Castro del Río (Parque Tecnoindustrial)

C.P. 36814, Irapuato, Guanajuato

Goplás, S.A. de C.V.

Av. Central No. 3

Col. Lechería

C.P. 54940, Tultitlán, Estado de México

INPUVE, S.A. de C.V.

Carretera Pesquería No. 150

Pueblo Pesquería

C.P. 66650, Pesquería, Nuevo León

Intermarq, S.A. de C.V.

República del Salvador No. 102

Col. Centro (Área 6)

C.P. 06060, Ciudad de México

Johnson Electric Group México, S. de R.L. de C.V.

Blvd. Morelos No. 1109

Parque Industrial Calera

C.P. 98519, Calera, Zacatecas

JSB Kitting Matamoros, S.A. de C.V.

Guillermo González Camarena No. 9005

Parque Industrial las Ventanas

C.P. 87569, Matamoros, Tamaulipas

Liquimex, S.A. de C.V.

Mario Pani No. 400

Col. Santa Fe Cuajimalpa

C.P. 05348, Ciudad de México

Manantiales la Asunción, S.A.P.I. de C.V.

Blvd. Miguel de Cervantes Saavedra No. 301, Torre sur, PB

Col. Granada

C.P. 11520, Ciudad de México

Manantiales Peñafiel, S.A. de C.V.

Blvd. Manuel Ávila Camacho No. 32, piso 1, Int. 101

Col. Lomas de Chapultepec III Sección

C.P. 11000, Ciudad de México

MaxiPet, S.A. de C.V.

Av. Central No. 206

Col. San Pedro de los Pinos

C.P. 01180, Ciudad de México

Mega Empack, S.A. de C.V.

Acceso 3, Int. 9

Zona Industrial Benito Juárez

C.P. 76120, Santiago de Querétaro, Querétaro

Motores Reynosa, S.A. de C.V.

Av. Las lomas No. 25

Parque Industrial del Norte

C.P. 88736, Reynosa, Tamaulipas

Muehlstein de México, S. de R.L. de C.V.

Leibnitz No. 11, Int. 401

Col. Anzures

C.P. 11590, Ciudad de México

Muval Iindustrial, S.A. de C.V.

Blvd. Luz Valencia No. 1411

Fracc. Arándanos Residencial

C.P. 83118, Hermosillo, Sonora

Nutrigo, S.A. de C.V.

Mariano Matamoros No. 296

Col. La Joya

C.P. 14090, Ciudad de México

Oxyde Química, S.A. de C.V.

Blvd. Antonio L. Rodríguez No. 3058, piso 1

Col. Santa María

C.P. 64650, Monterrey, Nuevo León

Performance Fibers Operations México, S. de R.L. de C.V.

Av. de la Luz No. 77

Zona Industrial Benito Juárez

C.P. 76120, Querétaro, Querétaro

Plastibell México North, S.A. de C.V.

Blvd. San Pedro S/N

Parque Industrial Ferropuerto

C.P. 27297, Torreón, Coahuila

Plásticos Arturo, S.A. de C.V.

Av. Ermita Iztapalapa No. 2095

Col. Los Ángeles

C.P. 09830, Ciudad de México

Plásticos Bandrex, S.A. de C.V.

Soleras No. 100, Int. 3

Col. Jocotán

C.P. 45017, Zapopan, Jalisco

Plásticos Industriales de Monterrey, S.A. de C.V.

25 de mayo No. 153

Col. Trabajadores

C.P. 66149, Santa Catarina, Nuevo León

Plastindus, S.A. de C.V.

Autopista México a Puebla Km. 115.5, No. 852, Int. E

Pueblo San Francisco Ocotlán

C.P. 72680, Coronango, Puebla de Zaragoza

Polímero y Materias Primas Internacionales, S.A. de C.V.

Frontera No. 97

Pueblo Tizapán

C.P. 01090, Ciudad de México

Procesos Plásticos, S. de R.L. de C.V.

Av. Hidalgo No. 6, Int. C

Parque Industrial Cartagena

C.P. 54918, Tultitlán de Mariano Escobedo, Estado de México

Químicos y Plásticos Centurión, S.A. de C.V.

Av. Insurgentes Norte No. 1501, Int. 203

Col. Tepeyac Insurgentes

C.P. 07020, Ciudad de México

Raziele, S.A. de C.V.

Bahía Concepción No. 20031

Col. Buenos Aires Sur

C.P. 22207, Tijuana, Baja California

Recipientes y Empaques de México, S.A. de C.V.

Calle 60 Diagonal S/N

Parque Industrial Yucatán

C.P. 97302, Mérida, Yucatán

Royal Syl Ventures México, S. de R.L. de C.V.

Av. González Gallo No. 1897

Col. San Sebastianito

C.P. 45601, San Pedro Tlaquepaque, Jalisco

Servicios Logísticos Rugy, S.A. de C.V.

Juan Cuamatzin No. 2

Col. Merced Balbuena

C.P. 15810, Ciudad de México

Shyahsin Packaging México, S.A. de C.V.

Carretera Tepotzotlán a La Aurora Km. 1

Pueblo Axotlán

C.P. 54719, Cuautitlán Izcalli, Estado de México

Sigma-Aldrich Química, S. de R.L. de C.V.

Norte 6 No. 107

Parque industrial Toluca 2000

C.P. 50233, Toluca de Lerdo, Estado de México

Skytex México, S.A. de C.V.

Paseo de la Reforma No. 2620, interior 405

Col. Lomas Altas

C.P. 11950, Ciudad de México

Smipet México, S.A. de C.V.

Corredor Industrial Quetzalcóatl - Huejotzingo, Mz. D, Lt. 1 - 4

Barrio Cuarto

C.P. 74160, Huejotzingo, Puebla

Syrus Distribution, S.A. de C.V.

Av. Paseo de las Palmas No. 1955

Col. Lomas de Chapultepec I Secc.

C.P. 11000, Ciudad de México

Tecnienvases Plásticos, S.A. de C.V.

Pte. No. 148

Col. Nueva Vallejo

C.P. 07750, Ciudad de México

Valgroup Mex R-PET, S.A. de C.V.

Carretera Celaya a Salvatierra Km. 14 S/N

Ranchería Ojo Seco

C.P. 38159, Celaya, Guanajuato

Vinmar Plastichem, S. de R.L. de C.V.

Blvd. Manuel Ávila Camacho No. 685 PB

Fracc. Industria Alce Blanco

C.P. 53370, Naucalpan de Juárez, Estado de México

Yuewei, S.A. de C.V.

Eje Central Lázaro Cárdenas No. 2, piso 17

Col. Centro (Área 1)

C.P. 06000, Ciudad de México

Zobele México, S.A. de C.V.

Carretera a Sahuaripa Km. 4.5

Parque Industrial Hermosillo

C.P. 83299, Hermosillo, Sonora

4e Global, S.A.P.I. de C.V.

Alexander Von Humboldt No. 43, Int. A, piso 1

Fracc. Lomas Verdes Tercera Sección

C.P. 53125, Naucalpan de Juárez, Estado de México

China Resources Chemical Innovative Materials Co., Ltd.

No. 1 Xinyu East Road

Weitang Comprehensive Industrial Park Chinjuang Town

Xinbei District

Zip Code 213003, Changzhou, Jiangsu, China

Coast Hanger Company Llc.

No. 4655 Cass St 201

San Diego

Zip Code 92109, California, USA

Continental Industries Group, Inc.

No. 733 3rd Ave, Floor 21

Manhattan

Zip Code 10017, New York, USA

Far Eastern Polychem Industries Co., Ltd.

Road Dunhua South 36F, No. 207, sec. 2

Daan District

Zip Code 106428, Taipei City, Taiwan

Globe Chemicals GMBH

No. 2 Spohrstrasse

Zip Code 22083, Hamburgo, Alemania

Guangdong IVL Pet Polymer Co., Ltd.

No. 1 Road Meihua, Shuikou Town

Kaiping City

Zip Code 529000, Jiangmen, Guangdong, China

Guangdong Suntip New Material Co., Ltd

No. 3 B3 Road, Huacai Industrial Park

Wengyuan County

Zip Code 512627, Shaoguan, Guangdong, China

Guangzhou Hengtai Polymer Co., Ltd.

Room 676F, No. 17 Weifuli Road No. 17

Tianhe District

Zip Code 510665, Guangzhou, Guangdong, China

Jiangsu Sanfangxiang International Trade Co., Ltd.

No. 1 Sanfangxiang Road , Zhouzhuang Town

Jiangyin City

Zip Code 214423, Wuxi, Jiangsu, China

Jiangsu Xingye Plastic Co., Ltd.

No. 1388 Chengyang Road , Zhouzhuang Town

Jiangyin City

Zip Code 214423, Wuxi, Jiangsu, China

Jiangyin Xingyu New Material Co., Ltd.

No. 8 Hailun Road, Zhouzhuang Town

Jiangyin City

Zip Code 214423, Wuxi, Jiangsu, China

Montachem International, Inc.

Suite 702 Museum Plaza No. 200 S Andrews Avenue

Fort Lauderdale

Zip Code 33301, Florida, USA

Plastiglas Guatemala Sociedad Anónima

3a Avenida, zona 12,

Col. Monte María I

Zip Code 01012, Guatemala, Guatemala

Polyplastic Corporation

Suite 218 No. 4490 Fanuel St.

San Diego

Zip Code 92109, California, USA

Posco Daewoo Corporation

23-24 Floor Posco Tower-Songdo No. 165 Conversia-Daero

Yeongsu-Gu

Zip Code 21998, Incheon, Korea

Posco International Corporation

26 F No. 134, Teheran-ro

Gangnam-Gu

Zip Code 06235, Seúl, Korea

Shantou Best Science and Technology, Co. Ltd.

No. 7 North Wanji Street

Longhu District

Zip Code 515065, Shantou City, Guandong, China

Tricon Dry Chemicals Llc.

Suite 550 No. 777 Post Oak Blvd.

Houston

Zip Code 77056, Texas, USA

Vinmar Chemicals and Polymers B.V.

No. 21 Neptunusstraat

Zip Code 2132 JA, Hoofddorp, Paises Bajos

Vinmar International Ltd.

Vinmar Overseas Ltd.

Drive Northchase No. 16825, suite 1400

Houston

Zip Code 77060, Texas, EE.UU.

Zhejiang Kaiminrui Auto Parts Co., Ltd.

No. 168 Rao Cheng Road

Yuhan District

Zip Code 317608, Hangzhou, Zhejiang, China

Zhejiang Wankai New Materials Co., Ltd.

No. 15 Wenlan Road , Haining City

Jianshan District

Zip Code 314415, Jiaxing, Zhejiang, China

Embajada de China en México

Av. San Jerónimo No. 217 B

Barrio La Otra Banda

C.P. 01090, Ciudad de México

E. Requerimientos de información

25. El 15 de septiembre de 2023, la Secretaría requirió a la Asociación Nacional de la Industria Química, A.C. (ANIQ), para que proporcionara las cifras del volumen de producción de cada uno de los productores nacionales de resina de PET dentro del periodo analizado e investigado, ambos determinados por la Secretaría. La ANIQ presentó su respuesta el 20 de septiembre de 2023.

F. Prevención

26. El 18 de octubre de 2023, las Solicitantes respondieron la prevención que la Secretaría les formuló el 20 de septiembre de 2023.

27. La Secretaría es competente para emitir la presente Resolución, conforme a lo dispuesto en los artículos 5 y 12.1 del Acuerdo Antidumping; 16 y 34, fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 5, fracción VII, y 52, fracciones I y II de la LCE; 80 y 81 del Reglamento de la Ley de Comercio Exterior (RLCE), y 1, 2, apartado A, fracción II, numeral 7, y 19 fracciones I y IV del Reglamento Interior de la Secretaría de Economía.

28. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, el Código Federal de Procedimientos Civiles, y la Ley Federal de Procedimiento Contencioso Administrativo, los tres últimos de aplicación supletoria.

C. Protección de la información confidencial

29. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial de la que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

30. De conformidad con lo señalado en los puntos 139 al 148 de la presente Resolución, la Secretaría determina que las Solicitantes están legitimadas para solicitar el inicio de este procedimiento administrativo de investigación, de conformidad con lo previsto en los artículos 5.4 del Acuerdo Antidumping y 50 de la LCE.

E. Periodo investigado y analizado

31. La Secretaría determina fijar como periodo investigado el comprendido del 1 de julio de 2022 al 30 de junio de 2023 y como periodo de análisis de daño el comprendido del 1 de julio de 2020 al 30 de junio de 2023, toda vez que estos se apegan a lo previsto en el artículo 76 del RLCE y a la recomendación del Comité de Prácticas Antidumping de la Organización Mundial del Comercio (documento G/ADP/6 adoptado el 5 de mayo de 2000).

F. Análisis de discriminación de precios

33. APM e Indorama señalaron que por dichas fracciones arancelarias ingresan a territorio nacional mercancías distintas al producto objeto de investigación, por lo que a fin de identificar aquellas operaciones que corresponden al producto objeto de investigación emplearon los siguientes criterios de exclusión:

a. operaciones con descripciones como: abrillantador, brillantinas, fibra de vidrio, polybuitileno, polycarbonato, aditivo, recubrimiento, colorante, copolyester, escamas, PVC, plástico, y butileno;

b. operaciones cuyas claves de pedimentos refieren a A3, E1, G1, K1, F4, H1, V1, a fin de no duplicar volúmenes de importación, toda vez que señalaron que estos regímenes aduaneros son utilizados en transacciones correspondientes a retorno de mercancías, cambios de régimen o extracciones de depósito fiscal, y

c. aquellas operaciones originarias de “México”, ya que indicaron que se trata de mercancía fabricada en territorio nacional, la cual es objeto de exportación o importación virtual.

34. Con base en lo anterior, APM e Indorama estimaron un precio de exportación promedio ponderado mensual en dólares de los Estados Unidos de América (“dólares”) por kilogramo, utilizando como base el valor en aduana e indicaron que, la referencia del precio de exportación proporcionada es neta de descuentos, reembolsos y bonificaciones.

35. Asimismo, manifestaron que la información presentada para obtener el precio de exportación fue la que razonablemente tuvieron a su alcance, además de ser una prueba pertinente y suficiente conforme a lo dispuesto en los artículos 5.2 y 5.3 del Acuerdo Antidumping.

36. Por su parte, la Secretaría se allegó de las estadísticas de importación del Sistema de Información Comercial de México (SIC-M), durante el periodo investigado, para las fracciones arancelarias 3907.61.01 NICO 00 y 3907.69.99 NICO 00 de la TIGIE. Con la información que proporcionaron las Solicitantes, la Secretaría cotejó, entre otros datos, la descripción de la mercancía, el valor en dólares, el volumen en kilogramos y el número de operaciones de importación, encontrando diferencias en valor, volumen y número de operaciones de importación.

37. Por lo anterior, la Secretaría determinó calcular el precio de exportación a partir de las estadísticas del SIC-M, en virtud de que las operaciones contenidas en dicha base de datos se obtienen previa validación de los pedimentos aduaneros que se da en un marco de intercambio de información entre agentes aduanales y la autoridad aduanera, las cuales son revisadas por el Banco de México y, por lo tanto, se considera como la mejor información disponible.

38. Con base en los criterios de identificación presentados por las Solicitantes, la Secretaría identificó en la base del SIC-M, las importaciones correspondientes a la resina de PET. Cabe aclarar que las operaciones correspondientes a depósito fiscal fueron excluidas del volumen de importaciones, tal como se indicó en el punto 166 de la presente Resolución.

39. Con fundamento en el artículo 40 del RLCE, la Secretaría calculó el precio de exportación promedio ponderado en dólares por kilogramo para las importaciones de resina de PET originarias de China, durante el periodo investigado, a partir de la información aportada por las Solicitantes, así como de la que ella misma se allegó.

a. Ajuste al precio de exportación

40. Las Solicitantes señalaron que el valor en aduana de la base de importaciones, corresponde al valor reportado al momento de la importación, el cual incluye fletes y otros incrementables, agregaron que no es necesario ajustar el precio de exportación y llevarlo a un nivel ex fábrica para poder compararlo con el valor normal, debido a que las referencias de precios del país sustituto propuesto también están dadas a un nivel “entregado”, es decir, que incluyen fletes y otros incrementables.

41. De conformidad con los artículos 36 de la LCE y 2.4 del Acuerdo Antidumping, indicaron que para realizar una comparación equitativa entre las referencias de precio de exportación y de valor normal se requiere realizar los ajustes necesarios para llevarlos al mismo nivel comercial, el cual normalmente es ex fábrica. Sin embargo, la legislación no obliga a que sea dicho nivel. Por lo tanto, reiteraron que la comparación entre las referencias presentadas, tanto de exportación como de valor normal, es equitativa entre ambas al reportarse al mismo nivel, que es “entregado”.

42. Por último, las Solicitantes señalaron que la información que presentaron para el cálculo del precio de exportación, es la que razonablemente tuvieron a su alcance y debe ser considerada como prueba pertinente y suficiente conforme a lo dispuesto en los artículos 5.2 y 5.3 del Acuerdo Antidumping.

43. Por su parte, la Secretaría solicitó a las Solicitantes a fin de que proporcionaran el soporte documental que permitiera a la autoridad validar el nivel de venta al que se encuentran las importaciones reportadas, así como información para llevar los precios a nivel ex fábrica. En respuesta, APM e Indorama reiteraron lo señalado en su solicitud; esto es, que tanto el precio de exportación como el valor normal utilizados para el cálculo del margen de discriminación de precios están dados al mismo nivel; por lo tanto, ambos permiten una comparación equitativa. No obstante lo argumentado, las Solicitantes propusieron ajustar por flete marítimo.

i. Flete marítimo

44. APM e Indorama proporcionaron una metodología para realizar un ajuste por flete marítimo, información que obtuvieron de la empresa consultora Drewry Shipping Consultants Limited (“Drewry”) a través de la página de Internet https://www.drewry.co.uk/about-us, empresa consultora especializada en la industria marítima y naviera, con más de 50 años de experiencia.

45. La información proporcionada contiene el costo de transportación del puerto de Shanghai, China a Manzanillo, México, correspondiente a un contenedor seco (DC por sus siglas en inglés de Dry Container) de 20 pies, para siete meses del periodo investigado. De acuerdo a su conocimiento del mercado, manifestaron que el producto objeto de investigación se comercializa generalmente para su importación y exportación en contenedores de tal capacidad. Para la transportación del producto objeto de investigación, añadieron que los puertos señalados son los de mayor tráfico entre China y México. Al respecto, presentaron capturas de pantalla en las que se observa la metodología que utilizaron para allegarse de los montos correspondientes por este concepto.

46. Para calcular el monto del ajuste en dólares por kilogramo, las Solicitantes dividieron el monto reportado de cada mes, entre la capacidad total del contenedor de 20 pies, la cual corresponde a 22 mil kilogramos. Para los meses del periodo investigado, en los que no tuvieron información, tomaron el monto correspondiente del mes inmediato siguiente.

47. Por su parte, la Secretaría accedió a la página de Internet proporcionada por las Solicitantes y validó que Drewry se trata de una empresa independiente, líder de servicios de investigación y consultoría para la industria marítima y naviera, la cual cuenta con cuatro unidades de negocio: investigación marítima, asesores marítimos, asesores de la cadena de suministros e investigación financiera marítima. De igual manera, corroboró a través de las operaciones de importación reportadas por el SIC-M, que más del 90% de las operaciones del producto objeto de investigación, ingresaron por el puerto de Manzanillo, México.

48. Con base en la metodología y el soporte documental proporcionado por las Solicitantes, la Secretaría calculó el precio en dólares por kilogramo.

49. Con fundamento en los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE, y 53 y 54 del RLCE, la Secretaría ajustó el precio de exportación por concepto de flete marítimo, a partir de la información y metodología descrita en los puntos anteriores de la presente Resolución.

2. Valor normal

a. China como economía de no mercado

50. Las Solicitantes manifestaron que, en términos de lo establecido en el numeral 15 literal a) del Protocolo de Adhesión de China a la Organización Mundial de Comercio (OMC), y los artículos 33 de la LCE y 48 del RLCE, la industria de resina de PET en China, debe considerarse como originaria de un país con economía centralmente planificada ―economía de no mercado―, principalmente en la producción, manufactura y venta, toda vez que prevalecen estructuras de costos y precios que no se determinan conforme a principios de mercado.

51. APM e Indorama argumentaron y presentaron información de las afectaciones en el mercado del sector o industria bajo investigación en China, como economía centralmente planificada. Lo que, a su consideración, es suficiente en primera instancia para iniciar una investigación antidumping.

52. Por último, las Solicitantes indicaron que, aunado a la determinación de China como economía centralmente planificada y la existencia de las distorsiones de mercado en la industria de poliéster, debe considerarse la vinculación en su conjunto con los criterios del artículo 48, segundo párrafo del RLCE y no de forma individual y obligatoria de alguno de ellos, por lo que la determinación debe basarse en un análisis integral y conjunto de los factores, condiciones y elementos presentados.

53. Con base en lo anterior, las Solicitantes proporcionaron un documento denominado “Evaluación China como economía de no mercado Industria del Poliéster”, (“Análisis”) en el que realizan un análisis de China como economía que no se rige por principios de mercado, que contiene lo siguiente.

54. En el Análisis, las Solicitantes señalaron que China no es una economía de mercado y para excluirse de esa denominación ha arropado el término de “economía socialista de mercado”, definición que se establece en diversas disposiciones de la Constitución de la República Popular China (“Constitución China”) y tiene un estrecho lazo con el Partido Comunista Chino (“PCCh”). Indicaron que el preámbulo de la Constitución China señala que la tarea básica de la nación es concentrar su esfuerzo en la modernización socialista a lo largo del camino del socialismo al estilo chino, bajo el liderazgo del PCCh, y desarrollar la economía socialista de mercado.

55. Indicaron que, desde el texto de su Constitución, China deja clara la práctica de una economía socialista de mercado en la que el Estado es la fuerza líder a través del PCCh, con directrices que se comunican a través de planes quinquenales.

56. En dicho Análisis, las Solicitantes realizaron una evaluación de los factores de producción y sostienen que la tierra es propiedad del Estado en China, de acuerdo con el artículo 10 de la Constitución China, por lo que la asignación puede perseguir objetivos políticos específicos y no principios de libre mercado. Respecto al trabajo, indica que los empleados no pueden elegir ni establecer sindicatos y, si bien existe una negociación colectiva, no está bien desarrollada. Por último, en cuanto al capital, establece que presenta distorsiones ante los mercados competitivos, toda vez que la disponibilidad y costo del capital no son iguales para todos los actores del mercado, estos van en función de sus relaciones gubernamentales. Al efecto, sustentan lo anterior en los reportes sobre el cumplimiento de la OMC en China, de la Oficina del Representante Comercial de los Estados Unidos (USTR por sus siglas en inglés de United States Trade Representative) de 2019 y 2020.

57. Asimismo, las Solicitantes indicaron que la revisión realizada por la Comisión Europea (2017) en el documento “Commission Staff Working Document on Significant Distortions in the Economy of The People’s Republic of China for The Purposes of Trade Defence Investigations” concluye que las empresas propiedad del Estado están aumentando su presencia en la economía de servicios, así como en los servicios públicos, el sector financiero, las telecomunicaciones, la industria del transporte y una amplia gama de industrias manufactureras, incluidos el acero y los productos químicos.

58. Las Solicitantes señalaron que los productos del sector petroquímico son un subconjunto de los productos químicos industriales, se pueden definir como productos químicos derivados del petróleo, como el etano y la nafta, o del gas natural. Estos representan el 90% de la demanda total de materia prima en la producción química actual.

59. Explicaron que hay una diferencia sobre los HVCs (por sus siglas en inglés de High-Value Chemicals), o productos químicos de alto valor, como las olefinas ligeras (etileno y propileno) y los aromáticos (benceno, tolueno y xilenos mixtos) que a menudo se coproducen en un proceso como el craqueo por vapor. Particularmente, el etileno y el propileno son compuestos reactivos utilizados en la producción de polímeros para fabricar plásticos, por lo que la demanda de HVCs, tiende a estar impulsada por derivados del PET, los plásticos, fibras sintéticas y productos de caucho. Por lo anterior, la demanda de plásticos es mayor y crece más rápido que cualquier otro grupo de materiales a granel, lo que es relevante toda vez que la industria del poliéster deriva de los eslabones de la cadena que parten de los HVCs.

60. Las Solicitantes indicaron que entender la estructura del sector petroquímico permite entender cómo el control y manipulación de Estado que ejerce China en el ámbito global macroeconómico y local-microeconómico, desde los primeros eslabones de la cadena, como aquellos relacionados con el impacto en los precursores del sector petroquímico, resultan en distorsiones en la industria de productos derivados del poliéster y, por ende, de la resina de PET.

61. Las Solicitantes emplearon una metodología de cálculo que no se basa en una comparación estricta con los precios internos o los costos en China; añaden que es necesario contar con evidencias relativas a que los productores chinos investigados que producen el producto similar, pues operan en condiciones que no corresponden a una economía de mercado.

62. De igual manera, del Análisis se desprende que se proporcionó información respecto a los criterios del artículo 48, segundo párrafo del RLCE, así como de cualquier aspecto que impacte directamente en los factores de producción como son la tierra, trabajo y capital, así como el impacto a lo largo de las cadenas productivas a nivel sector, industria y productos finales y, por consiguiente, cómo las distorsiones en el mercado de China repercuten en la determinación de costos y precios del producto objeto de investigación y, por lo tanto, en la manufactura, producción y venta del mismo.

63. En el Análisis, las Solicitantes indicaron que en China, en 2012, el presidente estableció un discurso sobre el renacimiento y posicionamiento del país como líder mundial. No obstante, la realidad trajo problemas, como en el sistema financiero, pues el gobierno recurrió a los bancos para proporcionar préstamos, que ahora tratan de recortar por las consecuencias negativas de invertir en empresas no rentables, dentro de las que se pueden encontrar a las empresas de propiedad estatal (SOE’s, por sus siglas en inglés de State-Owned Enterprises) las cuales no pueden pagar sus deudas sin apoyo del gobierno y con esquemas de préstamos dudosos.

64. Aunado a esto, respecto al contexto internacional, indicaron que las disputas comerciales entre los Estados Unidos de América (“Estados Unidos”) y China han reabierto el debate sobre temas como las reformas estructurales, la ley china que prohíbe la transferencia forzada de tecnología, la protección de derechos de propiedad intelectual de inversores extranjeros, así como los subsidios industriales a las empresas propiedad del Estado y la prevención de la manipulación monetaria. Se sustenta lo anterior con la referencia bibliográfica “EU Trade Policy amid the China-US Clash: Caught in the Cross Fire?”, documento de trabajo publicado por el PIEE (por sus siglas en inglés de Peterson Institute for International Economics) de agosto de 2019.

65. En el Análisis, las Solicitantes hacen referencia a un documento publicado por el CSIS (por sus siglas en inglés de Center for Strategic and Internacional Studies) en 2020, el cual concluyó que el gasto en política industrial de China es mucho mayor que el de otras economías líderes, aun considerando factores difíciles de cuantificar por la falta de información, como lo son el crédito por debajo del mercado de China, los subsidios a empresas privadas que no cotizan en bolsa, los beneficios que reciben las empresas en forma de subsidios directos, los préstamos por debajo de la tasa de mercado, y las ventas de tierras, las exenciones de impuestos y el capital proporcionado por fondos de inversión, por lo que todavía se cuantificarían en un valor mucho mayor.

66. De igual manera, las Solicitantes indicaron que en 2017 el Departamento de Comercio de los Estados Unidos (USDOC) señaló que en China prevalecería una condición de economía de no mercado. En el mismo sentido, la Oficina del Representante Comercial de los Estados Unidos confirmó que China continúa otorgando subsidios sustanciales a sus industrias nacionales. Agregaron que en 2019 la Unión Europea mencionó que China terminó retirando una solicitud de solución de diferencias presentada ante la OMC, misma información que fue publicada por la compañía de noticias Político, quien aseguró que, en caso de presentar el fallo, iría en contra de los intereses de China.

67. Para robustecer lo anterior, las Solicitantes dentro de su Análisis desarrollaron los criterios señalados en el artículo 48, segundo párrafo del RLCE conforme a lo siguiente:

i. Que la moneda del país extranjero bajo investigación sea convertible de manera generalizada en los mercados internacionales de divisas

68. Las Solicitantes indicaron que, en el Examen de las Políticas Comerciales de China de 2021, emitido por el Órgano de Examen de las Políticas Comerciales de la OMC, se confirma que el yuan (CNY) es parcialmente convertible para algunas transacciones por cuenta de capital. Así también, con base en la Sección 701 de la Ley de Facilitación del Comercio y Ejecución del Comercio de 2015 (Trade Facilitation and Trade Enforcement Act, 2015), el Departamento del Tesoro de los Estados Unidos (U.S. Department of the Treasury) publica un informe en el que analiza si los países manipulan sus monedas. Asimismo, en 2019 el mismo organismo valoró la intercambiabilidad de la moneda en China, señalando la intervención del Banco Popular de China (PBOC por sus siglas en inglés de People’s Bank of China), así como el reconocimiento de las propias autoridades chinas sobre el control en el tipo de cambio del renminbi (RMB). En este sentido, la versión más reciente de dicho informe correspondiente a 2022 confirma el argumento respecto a la falta de transparencia en China y esto hace difícil evaluar el grado de la intervención oficial diseñada para afectar el tipo de cambio.

69. Aunado a lo anterior, APM e Indorama indicaron que si bien China ha realizado avances en temas relacionados con la convertibilidad de su moneda en el mercado internacional de divisas, el gobierno participa significativamente en la formación del tipo de cambio. En el Análisis, se justifica lo anterior con información de 2019 en la que se explica que el modelo de intercambio de divisas del PBOC, si bien tiene el propósito de ampliar los acuerdos de canje de monedas o BSAs (por sus siglas en inglés de Bilateral Swap Agreements,) para facilitar el uso del RMB como moneda de liquidación comercial, también le otorga un papel dominante y de influencia sobre los gobiernos extranjeros.

70. Finalmente, el análisis contiene las conclusiones del USDOC de 2017, que sostienen que el gobierno chino aún mantiene restricciones significativas en las transacciones de la cuenta de capital e interviene considerablemente en los mercados y que conserva requisitos estrictos de aprobación para las principales transacciones de cuentas de capital, limitando el alcance de la divergencia de precios entre los mercados de divisas internas y externas.

ii. Que los salarios de ese país extranjero se establezcan mediante libre negociación entre trabajadores y patrones

71. De acuerdo con información de la Comisión Europea de 2017, las Solicitantes argumentaron que de las ocho convenciones en materia laboral que la Organización Internacional del Trabajo clasifica como fundamentales, a dicha fecha, China no había ratificado todos los convenios, específicamente había ratificado solamente cuatro y para finales de 2022 ratificaron el Convenio sobre el trabajo forzoso (N° 29) y el Convenio sobre la abolición del trabajo forzoso (N° 105).

72. En este sentido, precisaron que la Comisión Europea considera que el Convenio sobre la libertad sindical y la protección de la organización (N° 87) y el Convenio sobre el derecho de sindicación y de negociación colectiva (N° 98), los cuales no han sido ratificados, son de gran importancia para la estructura del mercado laboral ya que son los derechos a trabajadores y empleadores y promueven los salarios basados en el mercado.

73. Asimismo, APM e Indorama indicaron que los derechos de los trabajadores en China tienen sustento en la Ley del Trabajo del 1994, la Ley sobre Sindicatos 1992 (enmendada en el 2013), la Ley de Arbitraje y Resolución de Litigios de 2008 y la Ley de la Promoción del Empleo de 2008. Aunado a esto, manifestaron que los sindicatos en China deben de integrarse a la Federación de Sindicatos, es decir, que sólo existe uno, por lo que no existe libertad de asociación al sólo existir un sindicato legalmente habilitado bajo el control y la dirección del PCCh.

74. En relación con lo anterior, las Solicitantes señalaron que en el Boletín Laboral de China de 2018 se reportó que no existe un mecanismo formal para la negociación colectiva a nivel nacional y, toda vez que los sindicatos no pueden representar a los trabajadores en la negociación, los trabajadores han organizado huelgas, las cuales han aumentado, pasando de menos de 200 en 2011 a 1,256 en 2017. Sin embargo, no han servido para mejorar sus condiciones de trabajo. Lo anterior se actualiza en la información del Boletín Laboral de China de 2023; en este se señala que una de las principales razones por las que los trabajadores con salarios bajos no han podido obtener un ingreso decente, es la carencia de medios institucionales para negociar colectivamente mejoras salariales, así como las condiciones de trabajo.

75. Así también, con base en el reporte del USDOC de 2017, coincide con la afirmación de que en China hay importantes restricciones institucionales sobre la medida en que las tasas salariales se determinan a través de la libre negociación entre trabajadores y empresas. Lo cual también se señaló en el reporte de 2019 del USTR, aunado al hecho de que China no hace cumplir adecuadamente sus leyes y reglamentos sobre derechos laborales, sobre todo en el tema de salarios. Además, las Solicitantes indicaron que la versión actualizada de este último reporte, fechado en 2022 menciona que, si bien existen medidas destinadas a mejorar la aplicación de las leyes laborales en China, no han subsanado las preocupaciones de las empresas extrajeras. Respecto del reporte de fecha 2022, la Secretaría observó que la información corresponde a 2021.

iii. Que las decisiones del sector o industria bajo investigación sobre precios, costos y abastecimiento de insumos, incluidas las materias primas, tecnología, producción, ventas e inversión, se adopten en respuesta a las señales de mercado y sin interferencias significativas del Estado

76. Las Solicitantes manifestaron que el valor de un bien o servicio se establece por los factores de producción y, en el caso particular, hay evidencia de que el gobierno interfiere en estos factores, tal como se indicó en el punto 56 de la presente Resolución. Por otra parte, indicaron que hay pruebas que demuestran que el sector químico en China no responde a las señales de mercado, sino que cuenta con intervención directa del gobierno, toda vez que la Comisión Europea en 2017 identificó a 20 compañías, correspondientes a dicho sector como las más grandes; 11 son SOE’s, incluyendo las 6 más importantes.

77. Con información de la Comisión Europea de 2017 y de la compañía especializada Wood Mackenzie Limited (Wood Mackenzie) de 2022, las Solicitantes realizaron un comparativo donde identificaron empresas SOE’s y reconocieron que son tres las principales empresas productoras de PTA y el MEG y que son propiedad del gobierno chino, señalando la relación con los principales precursores energéticos (petróleo, gas y electricidad) conocidas como NOCs (por sus siglas en inglés de National Oil Companies). Las Solicitantes indicaron que estas empresas no son independientes y se observa todavía una intensa participación del estado para sus decisiones estructurales.

78. Con respecto a las empresas que realizan la extracción de petróleo y gas natural, estas empresas chinas están estructuradas como SOE’s en China, y aunque sean públicas, representan un control en insumos que se traslada a los productos finales, lo que sustentan con información de 2016, publicada por Organización para la Cooperación y el Desarrollo Económico (OCDE).

iv. Que se permitan inversiones extranjeras y coinversiones con firmas extranjeras

79. En el Análisis, las Solicitantes argumentaron que China cuenta con un “Catálogo para la orientación de las Industrias de Inversión Extranjera” en el que se indica qué sectores alienta, restringe o prohíbe que las empresas extranjeras inviertan, y en qué condiciones se permiten inversiones. Dicho catálogo contenía dos listas: una Lista Negativa que permaneció hasta 2018, año en que se abolió, y el Catálogo de Industrias que fomentan la Inversión Extranjera, edición 2022.

80. Con base en lo anterior, las Solicitantes indicaron que China busca mostrar la liberación del control de ciertas industrias y así promover la inversión extranjera. Sin embargo, indicaron que mientras por un lado alienta las inversiones en industrias en las que espera obtener más tecnologías, no demuestra una apertura real y completa de mercado, particularmente en la industria de plásticos en la que limita el fomento a productos dentro de los que no se encuentra incluida la resina de PET.

81. Asimismo, manifestaron que aún con la liberalización de inversión extranjera para ciertos sectores o industrias, China mantiene otras restricciones como las limitaciones en el alcance comercial, las cuales continúan impidiendo el acceso al mercado. Tal es el caso que, a pesar de que China ha eliminado restricciones para la exploración y desarrollo de recursos de petróleo y gas natural no convencionales y convencionales, las empresas petroleras estatales en China conservan el control de facto sobre estas actividades; lo anterior tiene sustento en un reporte de 2019 emitido por el USTR. En este sentido, las Solicitantes indicaron que en el reporte del USTR de 2022 se concluye que, para los sectores que se han liberalizado, la posibilidad de requisitos de licencia discriminatorios o la aplicación discriminatoria de los procesos de concesión de licencias dificulta el acceso significativo al mercado.

82. Asimismo, APM e Indorama proporcionaron información de la Comisión Europea de 2017, en la que se concluye que, si bien el gobierno chino está implementando reformas, estas no reducen el papel del Estado en la gestión de la inversión privada; es decir, el solo hecho de que una industria se enliste en China como apta para recibir inversión extranjera, no es suficiente para equiparar las distorsiones económicas ocasionadas por otras inversiones realizadas por parte del gobierno en los distintos factores de producción a lo largo de la cadena productiva.

v. Que la industria bajo investigación posea exclusivamente un juego de libros de registro contable que se utilizan para todos los efectos, y que son auditados conforme a principios de contabilidad generalmente aceptados

83. Las Solicitantes indicaron que la contabilidad y registros contables en China se rigen por las Normas de Contabilidad Chinas (CAS por sus siglas en inglés de Chinese Accounting Standards), las cuales se basan en dos estándares, que, si bien han buscado unificar los estándares de normas contables, aún existen diferencias respecto de las Normas Internacionales de Información Financiera (IFRS por sus siglas en inglés de International Financial Reporting Standards). Asimismo, señalaron que China no cuenta con principios de contabilidad generalmente aceptados, aun y cuando se han aplicado reformas, las normas de contabilidad que sigue el Ministerio de Finanzas no son equiparables con las IFRS.

84. En relación con lo anterior, precisaron que en China las CAS prevalecen sobre las normas internacionales, lo que daría lugar a distorsiones en los estados financieros, ya que el marco legal en ese país permite la existencia de más de un juego de libros contables: uno para publicar y el segundo para el sistema contable de la empresa. A fin de sustentar lo anterior, como referencia señalan el artículo denominado “Analysis of cause of financial fraud and precautions” de 2014, publicado en BioTechnology.

85. Por último, con base en una nota publicada por Shen Hong y Zhou WSei en el diario The Wall Street Journal de 2019, señalaron que en compañías chinas se puso en duda las auditorías por presunta violación de la Ley de Valores. Asimismo, indicaron que Amy Lin, analista senior de Capital Securities con sede en Shanghai, China, dijo que “el costo de violar la ley era demasiado bajo en China”, lo cual resulta un incentivo para el manejo de los libros contables a discreción. Al respecto, la Secretaría no contó con el soporte documental respectivo.

vi. Que los costos de producción y situación financiera del sector o industria bajo investigación no sufren distorsiones en relación con la depreciación de activos, deudas incobrables, comercio de trueque y pagos de compensación de deudas, u otros factores que se consideren pertinentes

86. Las Solicitantes indicaron en el Análisis que, aunque los precios de los productos finales puedan estar determinados por cierta oferta y demanda en un mercado abierto, la realidad es que las distorsiones de precios en China propiciadas al comienzo de la cadena de valor crean señales "incorrectas" de precios, que no reflejan las verdaderas carestías en la industria y distorsionan los saldos de ganancias o pérdidas de todos los agentes económicos involucrados, tal como se concluye en el reporte “Analysis of Market-Distortions in the Chinese Non-Ferrous Metals Industry” publicado en 2017 por la consultora alemana Think!Desk.

87. Asimismo, señalaron que en el reporte de 2019 publicado en Independent Commodity Intelligence Services por John Richardson, se argumenta que desde el 2009, China realizó inversiones en nuevas plantas de PTA durante el programa de estímulo económico 2009-2017. Según su autor, no se trataba de construir capacidades basadas en el análisis de la oferta y la demanda a largo plazo. Sin embargo, esto cambió debido al daño potencial de la crisis financiera mundial. Además, supuso que para el 2018 no todos los productores de PTA estaban teniendo un buen negocio debido al crecimiento de la competencia local; no obstante, los gobiernos locales emitieron decisiones de cancelación de deuda, que les permitió a los locales operar cubriendo únicamente costos variables.

88. Las Solicitantes señalaron que el informe de Global Data de 2022 revela que China tendrá la mayor capacidad de PTA en Asia para el 2026, al obtener una capacidad de producción de 19.4 millones de toneladas por año; lo anterior, debido a proyectos planificados y anunciados.

89. Por otra parte, las Solicitantes hacen referencia del Control en China con la publicación del 2022 del “Atlantic Council” conocida en inglés como “China Pathfinder: Annual Scorecard”, que analiza elementos del modelo de economía de mercado representativos de sistemas institucionalmente complementarios de gobernanza económica, donde sugieren que el país no está adecuadamente posicionado como economía de mercado. La divergencia es particularmente pronunciada en el área de desarrollo del sistema financiero, competencia de mercado y apertura de inversiones; ello a pesar de los avances que alega China en términos de apertura comercial.

90. Derivado de la revisión de la información y soporte documental proporcionados por APM e Indorama, la Secretaría les solicitó que, en relación con el Análisis, presentaran versiones más recientes de los documentos relativos a demostrar que la economía de China no está regida por principios de mercado, a efecto de que correspondieran al periodo investigado; o en su caso, justificaran que la información presentada es pertinente para dicho periodo.

91. En respuesta, las Solicitantes sostienen que la información presentada corresponde a la más actualizada posible, que se encuentra públicamente disponible y que se trata de “información técnica especializada” como lo son informes, estudios económicos, notas periodísticas que realizan entidades especializadas como lo son la OMC, la Comisión Europea, USTR, la OCDE o empresas consultoras y que debido a su complejidad es información que no realizan de manera continua.

92. Asimismo, indicaron que el hecho de que la información presentada no se encuentre dentro del periodo investigado, no implica que no sea aplicable para acreditar a China como una economía de no mercado; además, es la que se encuentra razonablemente su alcance y se encuentra vigente hasta en tanto no se elabore y publique un documento más actualizado.

b. Determinación

93. De conformidad con el inciso d), del párrafo 15 del Protocolo de Adhesión de China a la OMC, la Secretaría observa que únicamente el inciso a) romanita ii) expiró en diciembre de 2016. No obstante, como texto vigente permanecen el inciso a) y la romanita i) del párrafo 15 del Protocolo de Adhesión de China a la OMC. En el mencionado inciso a) se establece la posibilidad de aplicar una metodología basada en los precios o costos en China de los productores chinos, o bien, una metodología que no se base en esos precios o costos. Así, la Secretaría considera que la sola expiración de la vigencia del inciso a) romanita ii) del párrafo 15 del Protocolo de Adhesión de China de la OMC, no significa que haya dejado de existir la posibilidad de emplear una metodología que no se base en una comparación estricta con los precios internos o los costos en China.

94. Así, las bases metodológicas para determinar la comparabilidad de los precios en los procedimientos antidumping en los que se investigan productos de origen chino están expresamente contenidas, en principio, en el inciso a) del párrafo 15 del Protocolo de Adhesión de China a la OMC, mismo que, al igual que la romanita i), no ha expirado. De conformidad con el inciso a), existe la posibilidad legal de utilizar los precios o costos de los productos chinos investigados en China o la de emplear una metodología que no se base en una comparación estricta con los precios o costos en dicho país.

95. En este sentido, la metodología propuesta para demostrar el estatus de economía centralmente planificada, en las investigaciones antidumping o exámenes, debe de ser de conformidad con la legislación y disposiciones normativas vigentes, es decir, conforme a los dispuesto en el inciso a) romanita i) del párrafo 15 del Protocolo de Adhesión de China a la OMC, en relación con los artículos 33 de la LCE y 48 del RLCE.

96. La Secretaría efectuó un análisis integral de los argumentos y pruebas aportados en la etapa inicial de la investigación antidumping, mismas que obran en el expediente administrativo y concuerda con lo señalado por las Solicitantes, en el sentido que se debe considerar la vinculación en conjunto con los criterios del artículo 48 del RLCE y no de forma individual para determinar a China como economía centralmente planificada ―economía de no mercado―. En este sentido, la Secretaría considera que, si bien pudieran existir elementos que indiquen alguna posible intervención del gobierno chino a nivel macroeconómico en las variables tipo de cambio y salarios, presentan indicios sobre factores que influyen de manera adversa en la exactitud y la fiabilidad de los registros contables, por lo que las pruebas que obran en el expediente administrativo del caso no son suficientes ni concluyentes para arribar a la conclusión de que tales circunstancias efectivamente se trasladan o vinculan al producto objeto de investigación, de conformidad con el párrafo 15, inciso a) del Protocolo de Adhesión de China a la OMC, así como los artículos 33 de la LCE y 48 del RLCE. En este sentido es necesario aportar los argumentos, la información y las pruebas positivas, que comprendan el periodo investigado y sean pertinentes, que sustenten a China como una economía centralmente planificada, comúnmente conocida como economía de no mercado.

97. La Secretaría reitera que el análisis que se realiza en el procedimiento está enfocado a un periodo de análisis determinado y una industria específica, por lo que no se puede pretender que la información, cuyas pruebas y periodos son distintos al de la presente investigación, sea una referencia válida.

98. En razón de lo anterior, la Secretaría determinó que los argumentos y pruebas aportadas por las Solicitantes no son idóneos, suficientes ni concluyentes para sustentar de que en China se determine la economía conforme a principios relativos a una centralmente planificada, en específico, la industria fabricante de resina de PET; por lo tanto, no se cuenta con elementos para establecer que China se rige como una economía centralmente planificada.

c. Selección de país sustituto

i. Estados Unidos como economía de mercado

99. APM e Indorama señalaron que el valor normal debe calcularse con base en un país sustituto de China, al efecto propusieron a los Estados Unidos, pues la industria china de resina de PET no refleja principios de mercado en términos de lo dispuesto en los artículos 33 de la LCE y 48 del RLCE.

100. Aunado a lo anterior, indicaron que el sector químico y petroquímico, así como la industria fabricante de resina de PET, no reflejan principios de mercado, por lo que el valor normal debe calcularse con base en información de productos idénticos originarios de los Estados Unidos.

d. Determinación

101. La Secretaría advierte que las Solicitantes no lograron acreditar el comportamiento de China como economía de no mercado. No obstante, la Secretaría revisó y evaluó la metodología y pruebas presentadas referentes al país sustituto. Sin embargo, no las utilizó para el cálculo del valor normal en la presente investigación antidumping, en virtud de que no se acreditó la premisa de que en la industria productora de resina de PET en China prevalecen las condiciones de una economía ajena a principios de mercado; por lo tanto, es improcedente su utilización para el cálculo del valor normal en el presente procedimiento.

e. Precios internos en China

102. Sin perjuicio de lo anteriormente expuesto y en caso de que la Secretaría considere que no se acreditó a China como economía de no mercado, las Solicitantes indicaron que el precio al que se vende la resina de PET en el mercado interno de China no debe emplearse para el cálculo del valor normal en términos de lo dispuesto por el artículo 2.2 del Acuerdo Antidumping. Por lo anterior, de manera alternativa, se deberá calcular con base en una reconstrucción del costo de producción más los gastos administrativos y de carácter general, así como una utilidad razonable.

103. Lo anterior, toda vez que el artículo en comento señala los tres supuestos en los que se pueden descartar los precios en el mercado interno, siendo estos que las ventas no estén dadas en el curso de operaciones comerciales normales, el bajo volumen de ventas y una situación especial de mercado.

104. Las Solicitantes indican que en la industria petroquímica en China prevalece una situación especial de mercado, que ocasiona distorsiones directas a la productividad de toda la cadena de valor del poliéster, propiciada por la intervención del gobierno chino en la economía en general y en sectores clave que impactan directamente los costos de las materias primas básicas utilizadas en una gran cantidad de sectores de su economía y, específicamente, a los principales precursores (gas y petróleo) para la fabricación del producto investigado.

105. Al respecto, las Solicitantes manifestaron que, en la normatividad aplicable a la materia, tanto el Acuerdo Antidumping, la LCE y su Reglamento, no existe disposición alguna que defina de forma categórica qué constituye una situación especial de mercado, ni en qué casos específicos se debe determinar que esa situación especial existe.

106. La Secretaría coincide con lo manifestado por las Solicitantes respecto a que no existe definición exacta de que comprende una situación especial de mercado. En este sentido, es necesario que la parte que aduce la existencia de dicha figura presente las pruebas que acrediten tal situación. Cabe señalar que las Solicitantes pretenden confirmar una situación especial de mercado con información presentada para el supuesto de China como economía centralmente planificada; supuesto que no se acreditó, como ya se mencionó. Por lo anterior, la Secretaría considera que las Solicitantes no proporcionaron pruebas positivas que acrediten dicha situación.

107. En el mismo sentido, toda vez que los precios en el mercado interno de China se encuentra por debajo del costo de producción en el que incurren los productores chinos para su fabricación, e incluso por debajo del costo de las principales materias primas de la resina de PET, que representan un porcentaje mayor al 85% del costo total de producción, APM e Indorama indicaron que estos no permiten una comparación valida con el precio de exportación.

108. A fin de confirmar sus manifestaciones, las Solicitantes estimaron el costo de producción de la resina de PET en China, calculándolo a partir del precio promedio en el mercado internacional de las materias primas, es decir PTA y MEG. Las referencias mensuales corresponden a precios en mercados de Norteamérica, Taiwán, Corea del Sur, India y Europa Occidental, publicadas por la empresa Tecnon OrbiChem líder en el suministro de datos y análisis del sector petroquímico.

109. APM e Indorama indicaron que la estructura de costos de APM es utilizada como base para calcular el costo de producción de resina de PET en China durante el periodo investigado, por lo que presentaron información de los costos variables y fijos en los que incurrió APM, al fabricar una tonelada de resina de PET.

110. Por otra parte, las Solicitantes presentaron referencias de precios de venta de resina de PET en China, en dólares por tonelada, durante el periodo de investigación, las cuales obtuvieron de la publicación Tecnon OrbiChem.

111. Con base en lo anterior, realizaron la comparación de las referencias de precios contra el costo de producción estimado y observaron que el precio de la mercancía investigada en el mercado doméstico de China es un precio que se encuentra por debajo del costo de producción, incluso por debajo del precio internacional promedio de las principales materias primas, lo que demuestra que el precio del producto en el mercado interno de China no está dado dentro del curso de operaciones comerciales normales.

112. Con base en lo anteriormente expuesto, las Solicitantes concluyeron que una vez confirmado que el precio al que se vende la resina de PET en el mercado interno de China no permite una comparación válida con el precio de exportación, se debe recurrir a la metodología de valor reconstruido.

113. La Secretaría revisó la información proporcionada de la empresa Tecnon OrbiChem y observó que es una empresa especializada en inteligencia de negocio, líder en el suministro de datos y análisis de la industria petroquímica, que brinda una cobertura detallada de los mercados y precios, junto con desarrollos en la comercialización de productos químicos, polímeros y fibras.

114. Asimismo, la Secretaría solicitó a las Solicitantes para que proporcionaran la metodología y el soporte documental que le permitiera validar cómo la empresa Tecnon OrbiChem recaba información de precios de venta de la resina de PET en China, así como para que confirmara el nivel comercial al que los reporta. En respuesta, las Solicitantes señalaron que dicha información proviene del sector en cada región obtenidos directamente de la industria a través de llamadas, reuniones, entrevistas con fuentes directas, es decir, productores, distribuidores y usuarios finales. Proporcionaron una captura de pantalla de la empresa Tecnon OrbiChem en la que se observa que están a nivel Entregado con derechos pagados (DDP por sus siglas en inglés de Delivery Duty Paid), es decir, incluye gastos de envío pagados.

115. Con base en lo descrito en el punto anterior, la Secretaría considera procedente, en esta etapa de la investigación, calcular el valor normal conforme a la metodología de valor reconstruido, toda vez que, tal y como se señala en el punto 111 de la presente Resolución, los precios no están dados en el curso de operaciones comerciales normales al estar por debajo de los costos de producción. Lo anterior, de conformidad con los artículos 31 de la LCE y 2.2 del Acuerdo Antidumping.

g. Valor reconstruido

116. Tal como se señaló en los puntos 108 a 109 de la presente Resolución, las Solicitantes proporcionaron información para el cálculo de los costos de producción de la resina de PET; respecto de las materias primas, proporcionaron el precio promedio obtenido de la empresa Tecnon OrbiChem en el mercado internacional de los principales insumos, es decir PTA y MEG. Asimismo, con base en su propia estructura de costos, proporcionaron la información relativa a los costos variables y costos fijos; estos provienen de la estructura de costos de APM, además que toda la información corresponde al periodo investigado.

117. Respecto de los gastos generales, señalaron que estos provienen directamente de los gastos de venta y administración en los que incurrió APM en la fabricación de resina de PET, durante el periodo investigado.

118. Por último, el porcentaje de utilidad fue obtenido del reporte anual 2022 de la empresa China Petroleum & Chemical Corporation (Sinopec), que es la empresa matriz de diversos productores de PET en China. Las Solicitantes indicaron que de este Reporte Anual infiere que Sinopec registró en el año 2022 un porcentaje de utilidad anual del 1.2% para el segmento de productos químicos.

119. La Secretaría revisó la información proporcionada por las Solicitantes, por lo que les previno para que, con base en la información de la empresa China señalada en el punto anterior, obtuviera los gastos generales.

120. En respuesta a la prevención, las Solicitantes señalaron que con base en el reporte anual de 2022 de la empresa China Resources Chemical Material Tecnology, Co. Ltd., dedicada a la fabricación de PET, calcularon los gastos generales.

121. La Secretaría replicó el cálculo de la utilidad y aceptó la metodología propuesta por la Solicitante, de conformidad con lo señalado en el artículo 46 del RLCE.

122. Para obtener el valor reconstruido, la Secretaría sumó a los costos de producción y los gastos generales, el margen de utilidad.

h. Determinación

123. Con base en lo anterior y de conformidad con lo dispuesto en los artículos 2.1 y 2.2 del Acuerdo Antidumping, 31, fracción II y 32 de la LCE, así como 39, 40 y 46 del RLCE, la Secretaría calculó el valor reconstruido para la resina de PET en China, en dólares por kilogramo, y determinó procedente la aplicación de la metodología propuesta por las Solicitantes.

3. Margen de discriminación de precios

124. De conformidad con lo establecido en los artículos 2.1 del Acuerdo Antidumping, 30 de la LCE y 38 del RLCE, la Secretaría comparó el valor normal calculado con base en la opción de valor reconstruido con el precio de exportación y determinó que existen elementos suficientes, basados en pruebas positivas, para establecer que, durante el periodo investigado, las importaciones de resina de PET originarias de China se realizaron con un margen de discriminación de precios superior al de minimis.

G. Análisis de daño y causalidad

125. La Secretaría analizó los argumentos y las pruebas que aportaron las Solicitantes con el objetivo de determinar si existen elementos suficientes para sustentar que las importaciones de resina de PET originarias de China, causaron daño a la rama de producción nacional del producto similar en condiciones de discriminación de precios. Entre otros elementos, esta evaluación comprende un examen de:

a. el volumen de las importaciones en presuntas condiciones de discriminación de precios, su precio y el efecto de estas en los precios internos del producto nacional similar;

b. la repercusión del volumen y precio de esas importaciones en los indicadores económicos y financieros de la rama de producción nacional del producto similar, y

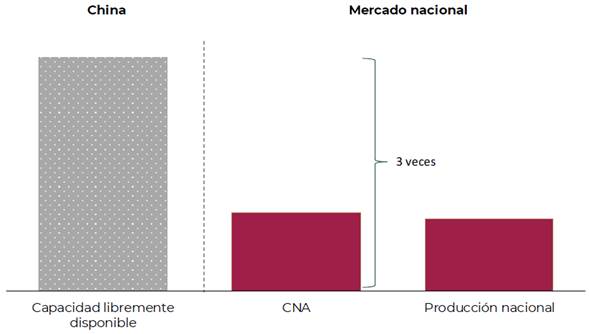

c. la probabilidad de que las importaciones aumenten sustancialmente, el efecto de sus precios, en los precios internos como causa de un aumento de la demanda de nuevas importaciones, la capacidad de producción libremente disponible del país exportador o su aumento inminente y sustancial, la demanda por nuevas importaciones y las existencias del producto objeto de investigación.

126. El análisis de los indicadores económicos y financieros de la rama de producción nacional corresponde a la información que APM e Indorama proporcionaron, ya que estas empresas constituyen la rama de producción nacional del producto similar al que es objeto de investigación, tal como se determina en el punto 7 de la presente Resolución.