RESOLUCIÓN que modifica las Disposiciones de carácter general aplicables a las entidades de ahorro y crédito popular, organismos de integración, sociedades financieras comunitarias y organismos de integración financiera rural, a que se refiere la Ley de Ahorro y Crédito Popular |

Jueves 18 de Abril de 2024 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- HACIENDA.- Secretaría de Hacienda y Crédito Público.- Comisión Nacional Bancaria y de Valores.

La Comisión Nacional Bancaria y de Valores, con fundamento en lo dispuesto por los artículos 116, párrafo primero, fracción VII; 117 y 118, primer y segundo párrafo de la Ley de Ahorro y Crédito Popular; 98 Bis de la Ley de Instituciones de Crédito, así como 4, fracciones II, IV, V, XXXVI y XXXVIII y 16, fracción I de la Ley de la Comisión Nacional Bancaria y de Valores, y

CONSIDERANDO

Que en atención al artículo 78 de la Ley General de Mejora Regulatoria y con la finalidad de reducir el costo de cumplimiento de la presente resolución modificatoria, la Comisión Nacional Bancaria y de Valores utilizará los beneficios que derivan de la emisión de la presente Resolución, además de la “Resolución que modifica las Disposiciones de carácter general aplicables a los fondos de inversión y a las personas que les prestan servicios”, publicada en el Diario Oficial de la Federación el 4 de enero de 2018, por lo que hace al beneficio que deriva de la ampliación el plazo para los criterios contables; así como la “Resolución que modifica las disposiciones de carácter general aplicables a los almacenes generales de depósito, casas de cambio, uniones de crédito y sociedades financieras de objeto múltiple reguladas”, publicadas en el Diario Oficial de la Federación el 23 de junio de 2018, por lo que hace al beneficio que deriva de la eliminación de la opinión sobre beneficios a empleados aplicables a las uniones de crédito;

Que durante la crisis financiera iniciada en 2008, los países identificaron el reconocimiento insuficiente y tardío de las pérdidas crediticias como una de las debilidades en las normas contables existentes, por lo que en julio de 2014 se emitió la Norma Internacional de Información Financiera 9 “Instrumentos Financieros” (International Financial Reporting Standards o IFRS9, por su nombre y siglas en inglés), la cual fue adoptada por el Consejo Mexicano de Normas de Información Financiera, A.C., publicando nuevas Normas de Información Financiera que entraron en vigor el 1 de enero de 2018, y

Que, con base en las mencionadas Normas de Información Financiera, la Comisión Nacional Bancaria y de Valores se ha dado a la tarea de adaptar la regulación aplicable a las entidades sujetas a su supervisión al nuevo marco internacional, a fin de contar con información financiera transparente y comparable con otros países. En consecuencia, se hace necesaria la modificación al marco regulatorio aplicable a las sociedades financieras populares, sociedades financieras comunitarias y organismos de integración financiera rural a fin de incorporar las actualizaciones en materia de criterios contables, calificación de cartera de crédito, aprobación, difusión y contenido de los estados financieros, reportes regulatorios, así como normas en materia de revelación de información financiera, por lo que ha resuelto expedir la siguiente:

RESOLUCIÓN QUE MODIFICA LAS DISPOSICIONES DE CARÁCTER GENERAL APLICABLES A LAS ENTIDADES DE AHORRO Y CRÉDITO POPULAR, ORGANISMOS DE INTEGRACIÓN, SOCIEDADES FINANCIERAS COMUNITARIAS Y ORGANISMOS DE INTEGRACIÓN FINANCIERA RURAL, A QUE SE REFIERE LA LEY DE AHORRO Y CRÉDITO POPULAR

ÚNICO.- Se REFORMAN los artículos 1, párrafo primero y fracciones XXIII, XXXIX y LVIII Bis; 2, fracción VII, párrafos primero, segundo y noveno; 25, fracciones I, inciso e), párrafo tercero, así como II, párrafo primero y IV, párrafo cuarto, inciso j); 54, fracción II, párrafo segundo, inciso b), numeral 10, subinciso i), subnumeral 1), párrafo segundo; 54 Bis, párrafo primero; 56, fracción V, inciso b); 59; 62, párrafo tercero; 67, fracción I, párrafo tercero; 68, párrafo primero; 74, fracción III, inciso b), numeral 2; 88, fracciones III, párrafo tercero y VI, párrafo sexto, inciso e), numeral 1, subinciso i), párrafo segundo; 91 Bis, párrafo primero; 94; 96, párrafos primero y tercero; 102, fracción I, párrafo tercero; 110, fracción II, inciso b); 130, fracciones III, párrafo tercero, IV, VI, párrafo octavo, inciso e), numeral 1, subinciso i), párrafo segundo; 133 Bis, párrafo primero; 136; 142; 145, párrafo tercero; 151, fracción I, párrafo tercero; 159, fracción II, inciso b); 161, fracción I; 170, fracciones I, II, incisos b), c) y d) y III, párrafo primero; 192, fracciones III, párrafo tercero, IV y VI, párrafo noveno, inicio e)numeral 1, subinciso i), párrafo segundo; 196 Bis, párrafo primero; 199; 200; 203, párrafo tercero; 208, fracción VI, inciso c); 210; 211, párrafo primero, Serie B, criterio B-1, y Serie D, criterios D-1, D-2 y D-3, así como párrafos segundo, cuarto y quinto; 211 Bis; 211 Bis 1, párrafo primero y fracciones III, IV y V; 211 Bis 2; 211 Bis 3; 211 Bis 4; 211 Bis 5; 212, párrafo primero, fracciones I y sus párrafos segundo y cuarto, II, párrafo segundo, III, párrafos segundo, incisos a), b), c) y d), cuarto y quinto, IV, párrafos segundo y tercero; VI, párrafos segundo y tercero, VIII, párrafos segundo y tercero, así como IX, párrafos cuarto, quinto y sexto, incisos e) e i); 300; 327, el nombre de la Serie R03, para denominarse “Inversiones en instrumentos financieros” y su reporte I-0391, Serie R04, reportes C-0451, C-0452 y C-0453, Serie R10, reportes A-1011 y A-1012, Serie R12, reportes A-1219 y A-1220, Serie R13, reportes A-1311, A-1316, B-1321 y B-1322, Serie R15, reportes B-1522, B-1523 y B-1524, Serie R24, reporte D-2441, Serie R26, reporte A-2610; de igual forma, el nombre de la Sección Cuarta del Capítulo II, Título Tercero, para denominarse “Disposiciones finales”; del Capítulo V del Título Cuarto, para denominarse “De la contabilidad, de la valuación de Valores y demás instrumentos financieros, así como de la información financiera y su revelación de las Sociedades Financieras Populares”, así como de sus secciones Primera y Segunda, para denominarse “De los Criterios Contables” y “De la valuación de Valores y demás instrumentos financieros”, respectivamente; se ADICIONAN los artículos 1 con las fracciones I Bis, VII Bis, X Bis, XXXIV Bis 1, XXXIX Bis, XLVI Bis, LVIII Bis 1, LVIII Bis 2, LVIII Bis 3 y LXIX Bis; 29 Bis; el Titulo Cuarto; Capítulo III con una Sección Primera denominada “Del provisionamiento de las carteras crediticias de consumo, microcréditos, vivienda y comercial”, que comprende los artículos 42 Bis, 42 Bis 1, 42 Bis 2, 42 Bis 3, 42 Bis 4, 42 Bis 5, 42 Bis 6, 42 Bis 7, 42 Bis 8 42 Bis 9, 42 Bis 10, 42 Bis 11, 42 Bis 12, 42 Bis 13, 42 Bis 14, 42 Bis 15 y 42 Bis 16, recorriéndose en su orden, denominación y contenido las siguientes secciones de ese capítulo; 211, Serie C con un criterio C-3, así como con un párrafo sexto; 211 Bis 1 con una fracción VI; 211 Bis 6; 211 Bis 7; 211 Bis 8; 212 Bis; 212 Bis 1; 327, Serie R04, apartado “Información detallada” con los reportes C-0454, C-0455, C-0456 y C-0457; asimismo, los anexos D Bis 1, D Bis 2, D Bis 3 y D Bis 4 se DEROGAN los artículos 199 Bis; 211, Serie B, criterio B-2 y Serie C, criterios C-1 y C-2; 212, fracción III, inciso d), párrafo sexto; 327, Serie R14 y su reporte B-1413, Serie R24, reportes B-2421 y D-2442; y se SUSTITUYEN los Anexos A, B, D, D Bis, E, G, I, K, y N de las Disposiciones de carácter general aplicables a las entidades de ahorro y crédito popular, organismos de integración, sociedades financieras comunitarias y organismos de integración financiera rural, a que se refiere la Ley de Ahorro y Crédito Popular, publicadas en el Diario Oficial de la Federación el 18 de diciembre de 2006 y modificadas por última ocasión mediante resolución modificatoria publicada en dicho medio de difusión el 13 de febrero 2024, para quedar como sigue:

“ÍNDICE

TÍTULOS PRIMERO y SEGUNDO . . .

TÍTULO TERCERO

. . .

Capítulo I

. . .

Capítulo II

. . .

Secciones Primera a Tercera . . .

Sección Cuarta

Disposiciones finales

TÍTULO CUARTO

. . .

Capítulos I y II . . .

Capítulo III

. . .

Sección Primera

Del provisionamiento de las carteras crediticias de consumo, microcréditos, vivienda y comercial

Sección Segunda

De la regulación prudencial para las Sociedades Financieras Populares con un monto de activos totales iguales o inferiores a 15’000,000 UDIS

Apartado A

Capital mínimo

Apartado B

Requerimientos de capitalización por riesgos

Apartado C

Control interno

Apartado D

Provisionamiento de cartera crediticia y bienes adjudicados

Apartado E

Lineamientos en materia de coeficiente de liquidez

Apartado F

Diversificación de riesgos en las operaciones

Sección Tercera

De la regulación prudencial para las Sociedades Financieras Populares con un monto de activos totales superiores a 15’000,000 e iguales o inferiores a 50’000,000 UDIS

Apartado A

Capital mínimo

Apartado B

Requerimientos de capitalización por riesgos

Apartado C

Administración de riesgos

Apartado D

Control interno

Apartado E

Proceso crediticio

Sub Apartado A

Lineamientos mínimos del manual de crédito

Sub Apartado B

Generalidades del manual de crédito

Sub Apartado C

Otras disposiciones

Apartado F

Provisionamiento de cartera crediticia y bienes adjudicados

Apartado G

Lineamientos en materia de coeficiente de liquidez

Apartado H

Diversificación de riesgos en las operaciones

Apartado I

Requerimientos de revelación de información

Sección Cuarta

De la regulación prudencial para las Sociedades Financieras Populares con un monto de activos totales superiores a 50’000,000 e iguales o inferiores a 280’000,000 UDIS

Apartado A

Capital mínimo

Apartado B

Requerimientos de capitalización por riesgos

Apartado C

Administración de riesgos

Apartado D

Control interno

Apartado E

Proceso crediticio

Sub Apartado A

Lineamientos mínimos del manual de crédito

Sub Apartado B

Generalidades del manual de crédito

Sub Apartado C

Otras disposiciones

Apartado F

Provisionamiento de cartera crediticia y bienes adjudicados

Sub Apartado B.- Derogado

Cartera crediticia comercial

Sub Apartado C

Disposiciones Generales

Apartado G

Lineamientos en materia de coeficiente de liquidez

Apartado H

Diversificación de riesgos en las operaciones

Apartado I

Requerimientos de revelación de información

Sección Quinta

De la regulación prudencial para las Sociedades Financieras Populares con un monto de activos superiores a 280’000,000 UDIS

Apartado A

Capital mínimo

Apartado B

Requerimientos de capitalización por riesgos

Apartado C

Administración de riesgos

Apartado D

Control interno

Apartado E

Proceso crediticio

Sub Apartado A

Lineamientos mínimos del manual de crédito

Sub Apartado B

Generalidades del manual de crédito

Sub Apartado C

Otras disposiciones

Apartado F

Provisionamiento de cartera crediticia y bienes adjudicados

Apartado G

Lineamientos en materia de coeficiente de liquidez

Apartado H

Diversificación de riesgos en las operaciones

Apartado I

Requerimientos de revelación de información

Capítulos III Bis a IV Bis . . .

Capítulo V

De la contabilidad, de la valuación de valores y demás instrumentos financieros, así como de la información financiera y su revelación de las Sociedades Financieras Populares

Sección Primera

. . .

Sección Segunda

De la valuación de Valores y demás instrumentos financieros

Sección Tercera

. . .

Capítulos VI a IX . . .

TÍTULOS QUINTO a NOVENO . . .

TRANSITORIOS

LISTADO DE ANEXOS

Anexo A . . .

Anexo B . . .

Anexo C . . .

Anexo D Procedimiento para la calificación y constitución de estimaciones preventivas para las carteras de consumo, microcréditos y vivienda.

Anexo D Bis Requisitos que deberán cumplir las garantías para ser reconocidas para efectos de la determinación del requerimiento de capitalización por riesgo de crédito y de las estimaciones preventivas por riesgos de crédito.

Anexo D Bis 1 Factores de ajuste estándar para garantías financieras.

Anexo D Bis 2 Determinación del puntaje crediticio total para créditos a cargo de personas morales y físicas con actividad empresarial.

Anexo D Bis 3 Determinación del puntaje crediticio total para créditos a cargo de entidades financieras.

Anexo D Bis 4 Lineamientos para el cálculo de reservas crediticias para créditos a cargo de entidades federativas y municipios.

Anexo E . . .

Anexo F . . .

Anexos G . . .

Anexo H . . .

Anexo I . . .

Anexos J y J Bis . . .

Anexo K Mapeo de calificaciones y grados de riesgo.

Anexos L y M . . .

Anexo N . . .

Anexos Ñ a Y . . .”

“Artículo 1.- Para efectos de las presentes disposiciones serán aplicables, en singular o plural, las definiciones señaladas en el artículo 3 de la Ley de Ahorro y Crédito Popular y, adicionalmente, se entenderá por:

I. . . .

I Bis. Alto Grado de Inversión, a la Calificación otorgada por alguna Institución Calificadora, que se ubique dentro del Grado de Riesgo 1 en escala global tratándose de largo plazo, y Grados de Riesgo 1 y 2 en escala global tratándose de corto plazo, conforme a lo establecido en las tablas correspondientes para corto y largo plazo del Anexo K.

II a VII . . .

VII Bis. Calificaciones, en singular o plural, a las evaluaciones de riesgo de crédito emitidas por las Instituciones Calificadoras.

VIII a X . . .

X Bis. Circular Única de Bancos, a las Disposiciones de carácter general aplicables a las instituciones de crédito.

XI a XXII . . .

XXIII. Criterios Contables, a los criterios de contabilidad para Sociedades Financieras Populares, Sociedades Financieras Comunitarias y Organismos de Integración Financiera Rural a que se refiere el Título Cuarto, Capítulo V, Sección Primera y que se contienen en el Anexo E, todos de las presentes disposiciones.

XXIV a XXXIV Bis . . .

XXXIV Bis 1. Exposición al Incumplimiento (EI), a la posición esperada, bruta de reservas, de la operación de crédito si se produce el incumplimiento del deudor. La Exposición al Incumplimiento no podrá ser inferior a la cantidad dispuesta de la operación al momento del cálculo del requerimiento de capital.

XXXV. a XXXVIII. . . .

XXXIX. Grado de Inversión, a la Calificación otorgada por alguna Institución Calificadora, que se ubique dentro de los Grados de Riesgo 2 y 3 en escala global tratándose de largo plazo, y Grado de Riesgo 3 en escala global tratándose de corto plazo, conforme a lo establecido en las tablas correspondientes para corto y largo plazo del Anexo K de las presentes disposiciones.

XXXIX Bis. Grado de Riesgo, en singular o en plural, a los grados de riesgo indicados en las tablas de correspondencia de calificaciones y grados de riesgo, a largo plazo y a corto plazo, tanto para la escala global como para la escala local México, comprendidos en el Anexo K de las presentes disposiciones.

XL a XLVI. . . .

XLVI Bis. Instituciones Calificadoras o Instituciones Calificadoras de Valores, en singular o plural a las Instituciones Calificadoras de Valores incluidas en el Anexo K de las presentes disposiciones. También se considerará como Instituciones Calificadoras a aquellas que, atendiendo a los criterios contenidos en las presentes Disposiciones dé a conocer la Comisión en el sitio http://www.cnbv.gob.mx.

XLVII a LVIII. . . .

LVIII Bis. Probabilidad de Incumplimiento (PI), a la probabilidad de que un acreditado no cumpla con sus obligaciones de pago en tiempo y forma.

LVIII Bis 1. Proveedor de Protección, a las personas a que se refieren los Grupos 1, 2 y 3 descritos en el Anexo D, apartado IV de las presentes disposiciones.

LVIII Bis 2. Posición Preferente, a la cartera de crédito y los valores que, a efectos de prelación en pago, tienen prioridad sobre otros acreedores del deudor.

LVIII Bis 3 Posición Subordinada, a la cartera de crédito y los valores que, a efectos de su prelación en pago, se sitúan detrás de otros acreedores del deudor.

LIX a LXIX . . .

LXIX Bis. Severidad de la Pérdida (SP), a la pérdida en caso de incumplimiento expresada como porcentaje de la Exposición al Incumplimiento, una vez tomados en cuenta el valor de las garantías y los costos asociados a los procesos de realización (judiciales, administrativos de cobranza y de escrituración, entre otros).

LXX a LXXXVI . . .”

“Artículo 2.- . . .

I. a VI. . . .

VII. Proyección a tres años sobre el estado de situación financiera y estado de resultado integral, la cual deberá presentarse en el formato contenido en el Anexo A de las presentes disposiciones.

Adicionalmente, las Sociedades que a la fecha de presentación de la solicitud de autorización se encuentren operando, deberán acompañar a su solicitud su estado de situación financiera, así como su estado de resultado integral, este último por el periodo comprendido entre el 1 de enero del año que corresponda y la fecha de elaboración del estado de situación financiera. Los citados documentos deberán presentarse de conformidad con el formato contenido en el Anexo B de las presentes disposiciones. La antigüedad de los mencionados documentos no podrá exceder de un año respecto de la fecha de presentación de la solicitud de autorización a que correspondan y deberán estar debidamente dictaminados por un auditor externo a su costa.

. . .

. . .

. . .

. . .

. . .

. . .

Al respecto, las Sociedades deberán presentar información relativa a los ajustes que resulten de la aplicación inicial de los Criterios Contables para Sociedades Financieras Populares, Sociedades Financieras Comunitarias y Organismos de Integración Financiera Rural a que se refiere la Sección Primera del Capítulo V del Título Cuarto de las presentes disposiciones. Para estos efectos, deberán revelar en una nota aclaratoria, la cual formará parte integrante de sus estados financieros, un cuadro comparativo en el que se incluyan lo siguiente:

a) Los rubros del estado de situación financiera que se verán afectados por la aplicación inicial de los Criterios Contables señalados, con las cifras que la Sociedad mostraría previamente a la aplicación de dichos criterios (correspondientes a la fecha de elaboración de su estado de situación financiera).

b) Los ajustes realizados a cada uno de los citados rubros a que se refiere el inciso a) anterior, así como su efecto total en el rubro denominado “Efecto por incorporación al régimen de entidades de ahorro y crédito popular”.

c) Las cifras de los rubros indicados en el inciso a) anterior, una vez incluidos los ajustes derivados del reconocimiento de los criterios antes mencionados.

d) Una explicación detallada sobre las diferencias entre el tratamiento contable que venía aplicando la Sociedad y el Criterio Contable correspondiente, respecto de cada uno los rubros por los cuales se realizó la afectación contable, como resultado de la aplicación inicial de los Criterios Contables para Sociedades Financieras Populares, Sociedades Financieras Comunitarias y Organismos de Integración Financiera Rural a que se refiere la Sección Primera del Capítulo V del Título Cuarto de las presentes disposiciones.

. . .

. . .

VIII. a XII. . . .

. . .”

“Artículo 25.- . . .

I. . . .

. . .

a) a d) . . .

e) . . .

. . .

1. a 5. . . .

Tratándose de las tasas de referencia previstas en los numerales 1 y 2, anteriores deberá indicarse el plazo de la TIIE en su caso o el plazo de los CETES al que esté referida la tasa de las operaciones.

f) y g) . . .

II. Inversiones en Instrumentos Financieros

a) a c) . . .

III. . . .

IV. . . .

. . .

. . .

. . .

a) a i) . . .

j) La Sociedad Financiera Popular cedente o descontataria deberá notificar mediante comunicación escrita, la cesión o descuento de cartera de que se trate, a aquellas personas que por virtud de los créditos objeto de la cesión o descuento sean sus deudores, siempre que los créditos en cuestión no sean considerados etapa 3 de conformidad con la normativa contable correspondiente, y

k) . . .

. . .

. . .

V. y VI. . . .”

Disposiciones finales

Artículo 29.- . . .

Artículo 29 Bis.- Las Sociedades Financieras Populares podrán ceder cartera de crédito, a través de un fideicomiso cuya finalidad sea la emisión de valores con cargo al patrimonio fideicomitido constituido por los activos de la cartera crediticia cedida.

TÍTULO CUARTO

. . .

Capítulos I y II . . .

Capítulo III

. . .

Sección Primera

Del provisionamiento de las carteras crediticias de consumo, microcréditos, vivienda y comercial

Artículo 42 Bis.- Las Sociedades Financieras Populares deberán calificar y constituir las estimaciones preventivas para riesgos crediticios correspondientes a sus carteras crediticias de consumo, microcréditos y de vivienda de conformidad con la metodología establecida en el Anexo D de las presentes disposiciones.

Artículo 42 Bis 1.- Las Sociedades Financieras Populares deberán calificar y constituir las estimaciones preventivas para riesgos crediticios correspondientes a su cartera crediticia comercial de conformidad con las metodologías establecidas en la presente sección y en los Anexos D Bis 2, D Bis 3 y D Bis 4 de las presentes disposiciones acorde con el tipo de crédito que corresponda.

Artículo 42 Bis 2.- Las Sociedades Financieras Populares, previo a la calificación de los créditos de la cartera crediticia comercial, clasificarán cada uno de los créditos en grupos, según sean otorgados a las siguientes personas:

I. Entidades financieras.

II. Personas morales y físicas con actividad empresarial.

III. Entidades federativas y municipios.

Artículo 42 Bis 3.- Las Sociedades Financieras Populares deberán calificar y constituir las estimaciones preventivas correspondientes a su cartera crediticia comercial, con cifras al último día de cada mes calendario, para ello deberán clasificar desde su reconocimiento inicial la totalidad de su cartera crediticia comercial en etapas de riesgo de crédito, dependiendo del incremento del riesgo crediticio que estos evidencien en función del número de días de atraso o mora transcurridos a partir del día de la exigibilidad de la primera amortización del crédito que no haya sido cubierta por el acreditado a la fecha de la calificación conforme a la tabla siguiente:

|

Etapa de riesgo de crédito |

Días de atraso / mora |

|

Etapa 1 |

Para los créditos con días de atraso menores o iguales a 30 días. |

|

Etapa 2 |

Para los créditos con días de atraso de 31 y hasta 89 días. |

|

Etapa 3 |

Para los créditos que presenten 90 o más días de atraso o cuando el crédito se encuentre en etapa 3 de acuerdo con los términos establecidos en las presentes disposiciones y en el Criterio Contable B-4 “Cartera de Crédito” del Anexo E de las presentes disposiciones. |

Para efectos del cómputo de los días de atraso, las Sociedades Financieras Populares deberán considerar días naturales.

Las Sociedades Financieras Populares que cuenten con algún elemento para determinar que un crédito debe de migrar de etapa 1 a etapa 2, o de etapa 1 a etapa 3, o de etapa 2 a etapa 3, podrán realizarlo sin la necesidad de dar cumplimiento a lo indicado en la tabla anterior, debiendo para ello tener definidos y formalizados los criterios bajo los cuales se puede realizar dicha migración dentro de sus manuales de políticas y procedimientos, así como de sus manuales de riesgo y siempre que estos criterios sean aplicados de manera consistente.

Las Sociedades Financieras Populares deberán documentar en un registro o bitácora la migración de etapas basadas en los criterios antes mencionados, incluyendo como mínimo la identificación del personal responsable de la aprobación, el criterio bajo el cual se realizó la migración, así como la fecha a partir de la cual se hizo la migración. La Comisión podrá ordenar que las Sociedades Financieras Populares rectifiquen las reservas constituidas conforme a lo anterior, cuando a su juicio las políticas y procedimientos correspondientes a lo indicado en el presente artículo, no sean aplicados de manera consistente, o bien estos no reflejen la diferencia entre el deterioro crediticio observado y el identificado por las Sociedades.

Artículo 42 Bis 4.- Las Sociedades Financieras Populares calificarán, constituirán y registrarán en su contabilidad las reservas preventivas para cada uno de los créditos de su cartera crediticia comercial, utilizando para tal efecto el saldo del adeudo correspondiente al último día del mes, ajustándose a la metodología y a los requisitos de información establecidos conforme a lo siguiente:

I. Para aquellos créditos clasificados en etapa 1 o 3 de acuerdo con lo dispuesto en el artículo 42 Bis 3 de las presentes disposiciones, el porcentaje que se utilice para determinar las reservas a constituir por cada crédito será el resultado de multiplicar la Probabilidad de Incumplimiento por la Severidad de la Pérdida por la Exposición al Incumplimiento:

![]()

Donde:

|

|

Monto de reservas a constituir para el i-ésimo crédito que se encuentre en etapa 1 o 3, según corresponda. |

|

|

Probabilidad de Incumplimiento del i-ésimo crédito. |

|

|

Severidad de la Pérdida del i-ésimo crédito. |

|

|

Exposición al Incumplimiento del i-ésimo crédito. |

II. Para aquellos créditos clasificados en etapa 2 de acuerdo con lo dispuesto en el artículo 42 Bis 3 de las presentes disposiciones, la estimación de reservas para la vida completa se determinará conforme a la siguiente fórmula:

![]()

En donde:

|

|

Monto de reservas a constituir para el i-ésimo crédito que se encuentre en etapa 2. |

|

|

|

Probabilidad de Incumplimiento del i-ésimo crédito. |

|

|

|

Severidad de la Pérdida del i-ésimo crédito. |

|

|

|

Exposición al Incumplimiento del i-ésimo crédito. |

|

|

|

Tasa de interés anual del i-ésimo crédito cobrada al cliente. Esta variable deberá de estar expresada a cinco decimales y siempre ser mayor a cero. En casos donde la tasa de interés anual sea igual a cero, se deberá utilizar un valor fijo de 0.00001%. |

|

|

|

Plazo remanente del i-ésimo crédito, número de años que, de acuerdo con lo establecido contractualmente, resta para liquidar el crédito a la fecha de calificación de cartera, calculado conforme a lo siguiente: |

|

![]()

En los casos donde el plazo contractual del crédito ya haya finalizado y aún exista un saldo remanente, el horizonte mínimo a considerar será un horizonte anual.

Tratándose de créditos revolventes, el plazo remanente para el i-ésimo crédito corresponderá al plazo de revisión de las condiciones de la línea otorgada al acreditado; en caso de que la Sociedad Financiera Popular no cuente con esta información, el plazo mínimo a utilizar serán 2.5 años.

El monto de reservas para los créditos en etapa 2 será el resultado de aplicar la siguiente fórmula:

![]()

Artículo 42 Bis 5.- Las Sociedades Financieras Populares deberán asignar una PIi del 100 % al acreditado en los siguientes casos:

I. Cuando el acreditado tenga algún crédito con la Sociedad Financiera Popular que se encuentre en etapa 3.

II. Cuando sea probable que el deudor no cumpla la totalidad de sus obligaciones crediticias frente a la Sociedad Financiera Popular, actualizándose tal supuesto cuando:

a) La Sociedad Financiera Popular considere que pudieran existir indicios de deterioro para alguno de los créditos a cargo del deudor, o

b) La Sociedad Financiera Popular haya demandado el concurso mercantil del deudor, o bien este último lo haya solicitado.

III. Si la Sociedad Financiera Popular hubiere omitido durante tres meses consecutivos reportar a la Sociedad de Información Crediticia algún crédito del acreditado o bien, cuando se encuentre desactualizada la información de algún crédito del acreditado relacionada con el saldo y el comportamiento del pago que deba enviarse a dicha sociedad.

Artículo 42 Bis 6.- Las Sociedades Financieras Populares, salvo por lo dispuesto en el artículo 42 Bis 5 de las presentes disposiciones, estimarán la Probabilidad de Incumplimiento de cada crédito (PIi) haciendo uso del puntaje crediticio total determinado conforme a los Anexos D Bis 2, D Bis 3 y D Bis 4 de las presentes disposiciones, según corresponda:

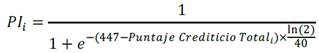

I. Para los créditos clasificados en la fracción II del artículo 42 Bis 2 de las presentes disposiciones, con actividad económica primaria, conforme a lo establecido en el Anexo D Bis 2:

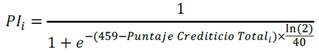

II. Para los créditos clasificados en la fracción II del artículo 42 Bis 2 de las presentes disposiciones, con actividad económica secundaria, conforme a lo establecido en el Anexo D Bis 2:

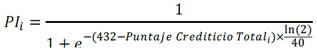

III. Para los créditos clasificados en la fracción II del artículo 42 Bis 2 de las presentes disposiciones, con actividad económica terciaria, conforme a lo establecido en el Anexo D Bis 2:

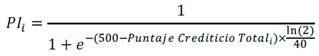

IV. Para los créditos clasificados en la fracción I del artículo 42 Bis 2 de las presentes disposiciones, conforme a lo establecido en el Anexo D Bis 3:

V. Para los créditos clasificados en la fracción III del artículo 42 Bis 2 de las presentes disposiciones, conforme a lo establecido en el Anexo D Bis 4:

Artículo 42 Bis 7.- Para la determinación de la PIi en operaciones de factoraje, las Sociedades Financieras Populares identificarán en quién recae el riesgo de crédito; para tales efectos, se considerará al factorado que transmite a la Sociedad Financiera Popular los derechos de crédito que tenga a su favor a la propia Sociedad Financiera Popular factorante y al sujeto obligado al pago de los derechos de crédito correspondientes. En este sentido:

I. La PIi corresponde al sujeto obligado al pago de los derechos de crédito, dependiendo del grupo al que pertenezca según lo establecido en el artículo 42 Bis 6 de las presentes disposiciones.

II. Se podrá sustituir la PIi del sujeto obligado respecto de los derechos de crédito, por la PIi del factorado, cuando se pacte la obligación solidaria de este en el documento que formaliza la operación de factoraje.

III. Únicamente se podrán considerar los derechos de crédito que no estén sujetos a condiciones o controles por los cuales el deudor pudiera oponerse a su pago.

Artículo 42 Bis 8.- La Severidad de la Pérdida (SPi) para los créditos de la cartera crediticia comercial que carezcan de cobertura de garantías, será conforme a lo siguiente:

I. Para los créditos clasificados en el artículo 42 Bis 2, fracciones I y III de las presentes disposiciones, que se encuentren en etapas 1 y 2, el valor de la Severidad de la Pérdida (SPi) será igual a 45 %.

II. Para los créditos clasificados en el artículo 42 Bis 2, fracción II de estas disposiciones, que se encuentren en etapas 1 y 2, el valor de la Severidad de la Pérdida (SPi) será igual a 55 %.

III. Para los créditos clasificados en etapa 3, se asignará el valor de Severidad de la Pérdida (SPi) de acuerdo con la siguiente tabla:

|

Meses transcurridos a partir de la clasificación del crédito en etapa 3 |

SPi Créditos clasificados en el Artículo 42 Bis 2, fracciones I y III |

SPi Créditos clasificados en el Artículo 42 Bis 2, fracción II |

|

Hasta 3 meses |

45 % |

55 % |

|

Mayor a 3 y hasta 6 meses |

55 % |

62 % |

|

Mayor a 6 y hasta 9 meses |

62 % |

69 % |

|

Mayor a 9 y hasta 12 meses |

66 % |

72 % |

|

Mayor a 12 y hasta 15 meses |

72 % |

77 % |

|

Mayor a 15 y hasta 18 meses |

75 % |

79 % |

|

Mayor a 18 y hasta 21 meses |

78 % |

82 % |

|

Mayor a 21 y hasta 24 meses |

81 % |

84 % |

|

Mayor a 24 y hasta 27 meses |

88 % |

90 % |

|

Mayor a 27 y hasta 30 meses |

91 % |

93 % |

|

Mayor a 30 y hasta 33 meses |

94 % |

95 % |

|

Mayor a 33 y hasta 36 meses |

96 % |

97 % |

|

Mayor a 36 meses |

100 % |

100 % |

Artículo 42 Bis 9.- La Exposición al Incumplimiento (EIi) de cada crédito será igual al saldo insoluto del i-ésimo crédito a la fecha de la calificación, el cual representa el monto de crédito efectivamente otorgado al acreditado, ajustado por los intereses devengados, menos los pagos de principal e intereses, así como las quitas, condonaciones, bonificaciones y descuentos que se hubieren otorgado.

El monto sujeto a la calificación no deberá incluir los intereses devengados no cobrados reconocidos en cuentas de orden dentro del estado de situación financiera, de créditos que se encuentren en etapa 3.

Artículo 42 Bis 10.- Cuando las Sociedades Financieras Populares en sus créditos de cartera comercial cuenten con garantías que cumplan con lo previsto en el Anexo D Bis de las presentes disposiciones, podrán reconocerlas con la finalidad de reducir las estimaciones preventivas del crédito o créditos de que se trate, debiendo considerar lo siguiente:

I. Tomar las medidas necesarias para que se pueda ejecutar y adjudicarse la garantía en el momento en que se coloquen en etapa 3 de conformidad con lo establecido en el artículo 42 Bis 3 de las presentes disposiciones. En caso de que las gestiones para la ejecución de la garantía no den inicio dentro de los 120 días hábiles siguientes al traspaso del crédito a etapa 3, las Sociedades Financieras Populares deberán dejar de reconocer la cobertura proporcionada por dicha garantía y asignarán las estimaciones preventivas que correspondan a los días de mora registrados.

II. Podrán considerar una garantía, siempre que se excluyan las garantías otorgadas recíprocamente entre las personas que, a su vez, garanticen el pago del crédito de que se trate.

III. Las Sociedades Financieras Populares, en ningún caso podrán tomar simultáneamente garantías en Esquemas de Cobertura de Paso y Medida o Esquemas de Cobertura de Primeras Pérdidas, garantías financieras y no financieras de un mismo garante.

IV. Las Sociedades Financieras Populares, tomarán en cuenta la cobertura de la garantía, la forma en que dicha garantía se estructuró y su facilidad de ejecución, considerando otras obligaciones directas y contingentes a cargo del avalista, fiador u obligado solidario, cuando corresponda.

V. La parte no cubierta por la garantía conservará las estimaciones preventivas que le correspondan.

VI. En cualquier caso, las Sociedades Financieras Populares podrán optar por no reconocer las garantías si con ello resultan mayores reservas.

VII. Las garantías deberán estar debidamente constituidas en la forma y términos establecidos en las disposiciones legales aplicables.

VIII. Al recibir garantías cuya validez esté sujeta al cumplimiento de términos y condiciones por parte de la Sociedad Financiera Popular acreedora de la garantía y los incumpla, no deberá tomarse en cuenta la garantía para efectos de la disminución de las reservas preventivas por riesgo de crédito.

Artículo 42 Bis 11.- Las Sociedades Financieras Populares, para calcular las estimaciones preventivas para riesgo de crédito, podrán ajustar el valor de la Severidad de la Pérdida considerando las garantías financieras que cumplan con lo establecido en el Anexo D Bis, fracción I de las presentes disposiciones, de conformidad con lo siguiente:

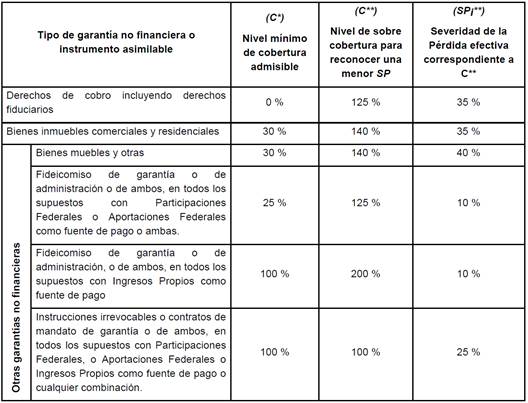

I. La Severidad de la Pérdida ajustada por garantías financieras (SP*) corresponderá a:

Donde:

SPi* = Severidad de la Pérdida de la i-ésima posición ajustada por garantías financieras.

SPi = El que resulta de acuerdo con el artículo 42 Bis 8 de las presentes disposiciones.

EIi = Exposición al Incumplimiento de la i-ésima posición, según se define en el artículo 42 Bis 9 de las presentes disposiciones.

II. Las Sociedades Financieras Populares determinarán un valor ajustado por riesgo de sus exposiciones (EI*), aplicando la siguiente fórmula:

![]()

Donde:

![]() = Valor ajustado por riesgo de las exposiciones

= Valor ajustado por riesgo de las exposiciones

EI = La Exposición al Incumplimiento de conformidad con el artículo 42 Bis 9 de estas disposiciones.

C = Valor contable de la garantía financiera que cubre la operación.

Hfx = 8 % (ocho por ciento) en caso de diferente denominación entre las monedas del importe de la exposición y de la garantía recibida, y 0 (cero) por ciento en caso contrario.

Hc = Factor de ajuste correspondiente a la garantía financiera recibida, conforme a lo señalado en el Anexo D Bis 1 de estas disposiciones y en el siguiente párrafo.

Cuando las garantías admisibles para una determinada operación estén constituidas por una canasta de activos, el factor de ajuste (Hc) de la fórmula anterior se determinará como el promedio ponderado de los factores individuales que correspondan a cada uno de los activos que integren la canasta de que se trate, conforme a lo siguiente:

![]()

Donde:

Hc = Factor de ajuste cuando las garantías admisibles para una determinada operación se encuentren constituida por una canasta de activos.

ai = Ponderación del título o instrumento “i” integrante del portafolios.

Hi = Factor de ajuste correspondiente a dicho activo “i”, conforme a lo señalado en el Anexo D Bis 1 de las presentes Disposiciones.

Artículo 42 Bis 12.- Las Sociedades Financieras Populares para calcular las estimaciones preventivas para riesgo de crédito podrán ajustar el valor de la Severidad de la Pérdida considerando las garantías no financieras que cumplan con lo establecido en las fracciones II y III del Anexo D Bis de las presentes disposiciones.

Las Sociedades Financieras Populares podrán obtener una Severidad de la Pérdida efectiva (SPi**) de acuerdo con la metodología siguiente:

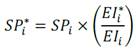

I. La Severidad de la Pérdida efectiva (SPi**) para el i-ésimo crédito se determinará comparando el coeficiente CiGNF con el nivel mínimo de cobertura admisible (C*) y el nivel de sobrecobertura (C**); así como por el tipo de garantía no financiera de que se trate u otros instrumentos asimilables de conformidad con la tabla siguiente:

Severidad de la Pérdida efectiva para Posiciones Preferentes

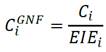

II. El

coeficiente CiGNF para el i-ésimo crédito será lo que resulte de dividir el valor de la

garantía no financiera recibida (Ci), entre la exposición al

incumplimiento estimada (![]() )

conforme a la expresión que se indica a continuación:

)

conforme a la expresión que se indica a continuación:

Donde:

![]() = Coeficiente para el i-ésimo crédito de la garantía no financiera

recibida.

= Coeficiente para el i-ésimo crédito de la garantía no financiera

recibida.

Ci = Valor de la garantía no financiera, el cual deberá corresponder a la última valuación disponible de dicha garantía.

Tratándose de bienes inmuebles o muebles, deberá considerarse un valor que no exceda el valor razonable corriente de la garantía en los términos del Anexo D Bis de estas disposiciones. En caso de contar con dos o más garantías de un mismo tipo, el valor de estas deberá ser considerado en conjunto.

En el caso de participaciones en ingresos federales o ingresos propios cedidos a un fideicomiso de administración y fuente de pago o algún otro tipo de instrumento legal que cumpla los mismos fines, se considerará el monto comprometido de los próximos 12 meses. En caso de que el fideicomiso tenga alguna cuenta de reserva que funja como respaldo para el pago del crédito correspondiente, esta se sumará al monto anual mencionado anteriormente.

EIEi = Exposición al incumplimiento estimada de la i-ésima posición.

Cuando la EIEi esté garantizada con participaciones en ingresos federales o ingresos propios cedidos a un fideicomiso de administración y fuente de pago o algún otro tipo de instrumento legal que cumpla los mismos fines, se considerará como el flujo estimado de deuda de los próximos 12 meses (incluyendo capital e intereses).

En el caso de que la deuda esté referida directa o indirectamente a tasa variable y no cuente con algún mecanismo de cobertura de tasa, el flujo estimado anual de deuda deberá multiplicarse por 110 %.

III. Para efectos de determinar la SPi** aplicable, se considerarán las garantías no financieras únicamente cuando cumplan con los requisitos del Anexo D Bis de las presentes disposiciones y el coeficiente CiGNF sea mayor o igual que C*, es decir, cuando dicho coeficiente alcance o supere el nivel mínimo de cobertura admisible.

IV. Para cada tipo de garantía deberá utilizarse la SPi** y los niveles C* y C** establecidos en la tabla contenida en la fracción I del presente artículo.

V. Se asignará a la operación directamente la SPi** relacionada con el tipo de garantía, cuando el coeficiente CiGNF sea mayor o igual que C**; es decir, cuando dicho coeficiente alcance o supere el nivel de sobre cobertura.

VI. Para operaciones cuyo coeficiente CiGNF se encuentre entre los niveles C* y C**, se aplicará lo siguiente:

a) Para cada operación deberá identificarse la porción plenamente cubierta, dividendo el valor de la garantía no financiera entre el nivel C** que corresponda al tipo de garantía no financiera (Ci / C**), de conformidad con la tabla contenida en la fracción I del presente artículo. A dicha porción cubierta se le asignará la SPi** asociada al referido nivel C**.

b) La porción expuesta se obtendrá restando a la EIEi la porción plenamente cubierta determinada conforme al inciso a) anterior. A esta porción se le asignará una SPi** de conformidad con la fracción VII del presente artículo.

VII. A las operaciones en donde CiGNF sea menor que C* se les asignará una SPi** igual a la resultante de aplicar lo establecido en el artículo 42 Bis 8 de las presentes disposiciones.

Para efectos de lo dispuesto por el presente artículo, por otros instrumentos asimilables deberá entenderse a los fideicomisos de garantía o de administración o ambos, celebrados al amparo del artículo 382 de la Ley General de Títulos y Operaciones de Crédito, así como a las instrucciones irrevocables o contratos de mandato de garantía o ambos, referidos en el artículo 2596 del Código Civil Federal, ambos instrumentos contenidos en el inciso d), fracción II, Anexo D Bis de las presentes disposiciones.

Cuando se reciban garantías otorgadas por entidades financieras, sean estas nacionales o extranjeras, cuya validez esté sujeta al cumplimiento de términos y condiciones por parte de la Sociedad Financiera Popular acreedora de la garantía y los incumpla, no deberá tomarse en cuenta la garantía para efectos de lo establecido en el presente artículo.

Artículo 42 Bis 13.- Las Sociedades Financieras Populares emplearán la misma Probabilidad de Incumplimiento para todos los créditos de un mismo acreditado.

En caso de existir obligados solidarios o avalistas la Sociedad Financiera Popular deberá aplicar los siguientes criterios:

I. En caso de existir un solo obligado solidario o avalista que responda por la totalidad de la responsabilidad del acreditado, se podrá sustituir la Probabilidad de Incumplimiento del acreditado por la del obligado solidario o avalista, obtenida de acuerdo con la metodología que corresponda a dicho obligado.

II. En caso de que existan 2 o más avalistas que de manera individual respondan por la totalidad de la responsabilidad del acreditado, se considerará para la sustitución la Probabilidad de Incumplimiento del acreditado, aquella que resulte inferior entre las Probabilidades de Incumplimiento de los obligados, después de seguir el procedimiento indicado en la fracción I del presente artículo.

III. Las Sociedades Financieras Populares podrán reconocer la protección de avalistas que cubran una parte del saldo del crédito, empleando el procedimiento siguiente:

a) Se identificará la parte cubierta por cada uno de los avalistas y la parte no cubierta del crédito.

b) Las reservas de la parte cubierta por cada uno de los avalistas se determinarán utilizando la Probabilidad de Incumplimiento obtenida conforme a la fracción I anterior.

c) Las reservas de la parte no cubierta se determinarán utilizando la Probabilidad de Incumplimiento y la Severidad de la Pérdida del acreditado de conformidad con lo dispuesto en la presente sección.

En los casos donde la Sociedad Financiera Popular no cuente con información para determinar la Probabilidad de Incumplimiento del obligado solidario o avalista, deberán calcularla de acuerdo con lo establecido en el Artículo 112 de la Circular Única de Bancos.

Artículo 42 Bis 14.- En caso de que las Sociedades Financieras Populares cuenten con Esquemas de Cobertura de Paso y Medida o Esquemas de Cobertura de Primeras Pérdidas para un crédito comercial o para un portafolios de créditos comerciales identificados y con características similares, únicamente serán reconocidos, para efectos de calificación de cartera, las personas contenidas en los grupos 1, 2 y 3 indicados en el apartado IV, Anexo D de las presentes disposiciones, debiendo aplicar el procedimiento siguiente:

I. Las Sociedades Financieras Populares que sean beneficiarias de un Esquema de Cobertura de Paso y Medida, deberán constituir el monto de reservas preventivas aplicando el procedimiento siguiente:

a) Deberán constituir el monto de reservas preventivas para la parte expuesta del crédito que resulte de la aplicación de la fórmula siguiente:

![]()

Donde:

|

RPaMed_i |

= |

Monto de reservas a constituir para el i-ésimo crédito cubierto. |

|

Reservas Etapa Zi |

= |

Monto de reservas a constituir conforme al artículo 42 Bis 4 de las presentes disposiciones, donde Z corresponde a la etapa de riesgo crediticio 1, 2 o 3 según se trate, del i-ésimo crédito. |

|

%CobPaMed_i |

= |

Porcentaje cubierto de acuerdo con el contrato del Esquema de Cobertura en Paso y Medida que corresponda al i-ésimo crédito en particular. |

b) Adicionalmente, las Sociedades Financieras Populares constituirán el monto de reservas preventivas correspondiente a la parte cubierta del crédito, conforme a lo siguiente:

1. En el caso de que se cuente con Proveedores de Protección de los listados en el grupo 1, el porcentaje de estimaciones que corresponderá a la parte cubierta será del 0.5 %.

2. En el caso de que se cuente con Proveedores de Protección de los listados en el grupo 2, el porcentaje de estimaciones que corresponderá a la parte cubierta será del 1 %.

3. En el caso de que se cuente con Proveedores de Protección de los listados en el grupo 3, las reservas preventivas correspondientes a la parte cubierta del crédito se constituirán conforme la fórmula siguiente:

![]()

Donde:

RPCPaMed_i = Monto de reservas a constituir para la parte cubierta para el i-ésimo crédito.

EIi = La Exposición al Incumplimiento del i-ésimo crédito de conformidad con el artículo 42 Bis 9 de estas disposiciones.

PIGA_i = Probabilidad de Incumplimiento del garante en los términos de la metodología descrita en la presente sección.

SPGA_i = La Severidad de la Pérdida del garante conforme al Artículo 42 Bis 8 de las presentes disposiciones.

%CobPaMed_i = Porcentaje cubierto de acuerdo con el contrato del Esquema de Cobertura en Paso y Medida que corresponda al i-ésimo crédito en particular.

II. Las Sociedades Financieras Populares que sean beneficiarias de un Esquema de Cobertura de Primeras Pérdidas, constituirán las reservas para el portafolios después del reconocimiento de la cobertura del Esquema de Primeras Pérdidas (RPCPP), utilizando el procedimiento siguiente:

a) Deberán determinar el porcentaje cubierto y el porcentaje de reservas totales sin cobertura del crédito o portafolios beneficiario del Esquema de Cobertura de Primeras Pérdidas.

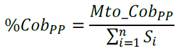

1. Se determinará el porcentaje cubierto por el Esquema de Cobertura de Primeras Pérdidas (%CobPP)

Donde:

|

%CobPP = |

Porcentaje cubierto por Esquema de Coberturas de Primeras Pérdidas. |

|

Mto_CobPP = |

Monto limitado destinado a cubrir las primeras pérdidas que pudieran generarse del incumplimiento de un crédito o un portafolios con un número determinado de créditos a la fecha de calificación. |

|

|

Suma de los saldos insolutos de los créditos, de conformidad con el artículo 42 Bis 9 de las presentes disposiciones, cuando el Esquema de Cobertura de Primeras Pérdidas ampare un portafolios de créditos. En caso de que el esquema ampare un solo crédito, el denominador se sustituirá por el saldo insoluto de dicho crédito. |

2. El porcentaje de reservas totales sin cobertura del portafolios beneficiario del Esquema de Cobertura de Primeras Pérdidas, es la diferencia entre el porcentaje de reservas totales del portafolios antes del reconocimiento del beneficio de la cobertura y el porcentaje cubierto por el Esquema de Cobertura de Primeras Pérdidas (Difpp). Esta diferencia proporciona el porcentaje de reservas totales del portafolios que no está cubierto por el esquema y se obtiene de la siguiente expresión:

![]()

Donde:

|

%RVAS CoP |

= |

Porcentaje de reservas totales del crédito o portafolios beneficiario del Esquema de Cobertura de Primeras Pérdidas, que resulta de la siguiente fórmula:

|

|

RVAS CoP |

= |

Reservas totales del crédito o de los “n” créditos del portafolios antes del reconocimiento de la cobertura del Esquema de Primeras Pérdidas, es decir, sin considerar mitigantes de la Severidad de la Pérdida aplicables, según lo señale el contrato del esquema de garantías vigentes en la fecha de calificación, que se calculará de acuerdo con la siguiente expresión:

|

|

|

= |

Suma de los saldos insolutos de los créditos, de conformidad con el Artículo 42 Bis 9 de las presentes disposiciones, cuando el Esquema de Cobertura de Primeras Pérdidas ampare un portafolios de créditos. En caso de que el esquema ampare un solo crédito, el denominador se sustituirá por el saldo insoluto de dicho crédito. |

|

Reservas Etapa Zi |

= |

Montos de reservas a constituir conforme al artículo 42 Bis 4 de las presentes disposiciones, donde Z corresponde a la etapa de riesgo crediticio 1, 2 o 3 según se trate, del i-ésimo crédito. |

|

%CobPP |

= |

Valor obtenido conforme a lo establecido en el numeral 1 anterior. |

b) Deberán obtener el monto de reservas de la parte expuesta del portafolios después del reconocimiento del beneficio de la cobertura del Esquema de Cobertura de Primeras Pérdidas (RPEpp), ajustándose a lo siguiente:

1. Si el valor de Difpp es igual o menor a cero, las Sociedades Financieras Populares no deberán constituir reservas para el portafolios beneficiario del Esquema de Cobertura de Primeras Pérdidas, salvo por lo establecido en el inciso c) siguiente.

2. Si el valor de Difpp es mayor a cero, las Sociedades Financieras Populares deberán constituir las reservas hasta por el monto que, sumadas al valor de la garantía, sean iguales al monto total de reservas del portafolios, es decir:

RPEPP = RVAS_Portafolios – Mto_CobPP.

Donde:

RPEPP = Monto de reservas a constituir de la parte expuesta del portafolios después del reconocimiento del beneficio de la cobertura del Esquema de Cobertura de Primeras Pérdidas.

RVAS_Portafolios = Reservas totales de los “n” créditos del portafolios antes del reconocimiento de la cobertura del Esquema de Primeras Pérdidas, es decir, sin considerar mitigantes de la Severidad de la Pérdida aplicables según lo señale el contrato del esquema de garantías vigentes en la fecha de calificación.

Mto_CobPP = Monto limitado destinado a cubrir las primeras pérdidas que pudieran generarse del incumplimiento de un crédito o un portafolios con un número determinado de créditos a la fecha de calificación.

c) Adicionalmente, las Sociedades Financieras Populares, para el portafolios beneficiario del Esquema de Cobertura de Primeras Pérdidas de créditos identificados y con características similares, constituirán el monto de reservas preventivas correspondiente a la parte cubierta del crédito, conforme a lo siguiente:

1. En el caso de que se cuente con Proveedores de Protección de los listados en el grupo 1, el porcentaje de estimaciones que corresponderá a la parte cubierta será del 0.5 %.

2. En el caso de que se cuente con Proveedores de Protección de los listados en el grupo 2, el porcentaje de estimaciones que corresponderá a la parte cubierta será del 1 %.

3. En el caso de que se cuente con Proveedores de Protección de los listados en el grupo 3, las reservas preventivas correspondientes a la parte cubierta del crédito se constituirán al multiplicar la Probabilidad de Incumplimiento y la Severidad de la Pérdida del garante por el monto mínimo entre las reservas totales de los “n” créditos del portafolios antes del reconocimiento de la cobertura del Esquema de Primeras Pérdidas y el monto limitado destinado a cubrir las primeras pérdidas que pudieran generarse del incumplimiento de un crédito o un portafolios con un número determinado de créditos.

![]()

Donde:

RPCPP = Monto de reservas a constituir por la proporción del portafolios cubierto.

PIGA = Probabilidad de Incumplimiento del garante en los términos de la metodología descrita en la presente sección.

SPGA = La Severidad de la Pérdida del garante conforme al artículo 42 Bis 8 de las presentes disposiciones.

Mto_CobPP = Monto limitado destinado a cubrir las primeras pérdidas que pudieran generarse del incumplimiento de un crédito o un portafolios con un número determinado de créditos.

Rvas_Portafolios = Reservas totales de los “n” créditos del portafolios antes del reconocimiento de la cobertura del Esquema de Primeras Pérdidas, es decir, sin considerar mitigantes de la Severidad de la Pérdida aplicables según lo señale el contrato del esquema de garantías vigentes en la fecha de calificación.

En el evento que a la parte descubierta del crédito le corresponda una Probabilidad de Incumplimiento menor a la que le corresponde a la parte cubierta, según lo señalado en los numerales 3, incisos b) y c), de las fracciones I y II respectivamente del presente artículo, las Sociedades Financieras Populares podrán utilizar la Probabilidad de Incumplimiento menor para toda la operación.

Para que las Sociedades Financieras Populares puedan reconocer las garantías y asignar la estimación correspondiente a los tramos cubiertos del crédito o del portafolios, deberá existir evidencia de cumplimiento de los términos y condiciones establecidos por los Proveedores de Protección en relación con la información que estos requieran, así como del cumplimiento de los procesos que, en su caso, se establezcan en los contratos correspondientes.

Artículo 42 Bis 15.- Tratándose de créditos destinados a financiar la actividad primaria del sector agropecuario que cuenten con un seguro de daños agrícolas y de animales, que cumpla con las características a las que se refiere el inciso b), fracción X, Anexo D Bis de las presentes disposiciones, las Sociedades Financieras Populares podrán multiplicar las estimaciones que correspondan al acreditado directo por un factor del 95 %, en tanto no se presente una reclamación del seguro.

Para efectos del párrafo anterior, se entenderá por “créditos al sector agropecuario y rural” a aquellos dirigidos a la producción primaria de los sectores agrícola, ganadero, forestal y pesquero, así como a los sectores industrial, comercio y servicios cuando estos estén integrados a la actividad primaria de los sectores mencionados inicialmente, cuyas ramas y subramas de actividad económica corresponden a las señaladas como sector 11 del Sistema de Clasificación Industrial de América del Norte 2018 (SCIAN) del Instituto Nacional de Estadística y Geografía (INEGI), o el que lo sustituya.

En caso de que la Sociedad Financiera Popular acreditante realice una reclamación a la entidad otorgante del seguro y dicha entidad la acepte, en tanto no se haya ejecutado o pagado el monto cubierto y, por lo tanto, no se haya realizado la baja del crédito del estado de situación financiera de la Sociedad Financiera Popular, esta podrá calcular las estimaciones multiplicando el saldo del crédito cubierto por 0.5 % cuando la citada entidad otorgante del seguro cuente con una calificación de Grado de Inversión en la escala nacional.

Las garantías constituidas conforme al presente artículo podrán cubrir la totalidad o un determinado porcentaje del saldo insoluto de uno o más créditos cuando en los contratos de depósito o en las modificaciones a estos se prevea que no existe la posibilidad de hacer retiros o disponer de las referidas garantías durante la vigencia de los créditos, y que estos se podrán cubrir con cargo a tales depósitos o valores.

I. Determinarán la parte del saldo que se encuentre cubierta por 2 o más garantías, ya sea que se trate de garantías financieras, garantías no financieras, Esquemas de Cobertura en Paso y Medida o Esquemas de Cobertura de Primeras Pérdidas, así como la parte del saldo no cubierta por las garantías admisibles.

II. La parte cubierta del saldo del crédito se podrá dividir en 2 o más segmentos, en función del tipo de garantías que se hubieren otorgado, siempre y cuando se ajusten a lo siguiente:

a) Si cuenta con 2 o más Esquemas de Cobertura en Paso y Medida o Esquemas de Cobertura de Primeras Pérdidas, cada Proveedor de Protección debe responder por la parte garantizada del saldo del crédito, siempre que no existan entre los propios Proveedores de Protección excepciones o defensas de prelación de orden al cobro.

b) Si cuenta con 2 o más garantías financieras o no financieras, cada una de ellas debe cubrir la parte garantizada del saldo del crédito, siempre que se haya pactado de manera expresa en los contratos que den origen a la garantía la parte del crédito que quedará garantizada con cada bien gravado.

c) Tratándose de combinaciones de Esquemas de Cobertura en Paso y Medida o Esquemas de Cobertura de Primeras Pérdidas y garantías financieras o garantías no financieras, se podrán considerar cada una de ellas, siempre que estas sean ejecutables al momento de la calificación y cumplan con los requisitos establecidos en los incisos a) y b) de la presente fracción.

De la regulación prudencial para las Sociedades Financieras Populares con un monto de activos totales iguales o inferiores a 15’000,000 UDIS

Artículos 43 a 53.- . . .

Artículo 54.- . . .

I. . . .

II. . . .

. . .

a) . . .

b) . . .

1. a 9. . . .

10. . . .

i) . . .

1) . . .

Las Sociedades Financieras Populares, en sus manuales de crédito, deberán prever que los avalúos sean elaborados en términos de lo dispuesto por la Ley de Transparencia y de Fomento a la Competencia en el Crédito Garantizado y conforme a lo establecido en el Anexo D Bis, Apartado VI de las presentes disposiciones.

2) y 3) . . .

ii) y iii) . . .

11. y 12. . . .

. . .

. . .

. . .

c) y d) . . .

Artículo 54 Bis.- Las Sociedades Financieras Populares que otorguen Microcréditos, podrán utilizar la tabla de estimaciones preventivas para riesgos crediticios que se contiene en el Anexo D, Apartado II, de las presentes disposiciones, siempre que acrediten a la Federación que las supervise de manera auxiliar, que cuentan con la tecnología e infraestructura necesaria para llevar a cabo tales operaciones y se ajusten a lo previsto en el presente artículo.

. . .

. . .

. . .

Artículos 54 Bis 1 y 55.- . . .

Artículo 56.- . . .

I. a IV. . . .

V. . . .

a) . . .

b) El estado que guarda la cartera etapa 3 y los resultados del proceso de recuperación;

c) y d) . . .

. . .

Artículos 57 a 58 Bis.- . . .

Apartado D

Provisionamiento de cartera crediticia y bienes adjudicados

Artículo 59.- Las Sociedades Financieras Populares deberán calificar y constituir las estimaciones preventivas para riesgos crediticios correspondientes a su cartera crediticia de conformidad con la metodología establecida en la Sección Primera del presente Capítulo.

Artículos 60 a 61.- . . .

Apartado E

Lineamientos en materia de coeficiente de liquidez

Artículo 62.- . . .

. . .

Las Sociedades Financieras Populares deberán mantener una posición de por lo menos el equivalente al 10 % de sus pasivos a corto plazo, invertidos en depósitos bancarios de dinero a la vista, así como en títulos bancarios, valores gubernamentales, otras inversiones en instrumentos financieros de deuda, y en efectivo y equivalentes de efectivo, cuyo plazo de vencimiento sea igual o menor a 30 días. Lo anterior, de acuerdo con las inversiones que puedan realizar según su Nivel de Operaciones.

. . .

Apartado F

Diversificación de riesgos en las operaciones

Artículos 63 y 63 Bis.- . . .

Sección Tercera

De la regulación prudencial para las Sociedades Financieras Populares con un monto de activos totales superiores a 15’000,000 e iguales o inferiores a 50’000,000 UDIS

Artículo 64.- . . .

Apartado A

Capital mínimo

Artículo 65.- . . .

Apartado B

Requerimientos de capitalización por riesgos

Artículo 66.- . . .

Artículo 67.- . . .

I. . . .

. . .

a) a c) . . .

Sin limitación de lo establecido en la presente Sección, los grupos en que se clasifiquen las operaciones expuestas a riesgo de crédito, estarán integrados por las operaciones en moneda nacional y en UDIS que se especifican en la presente fracción, según se trate, conforme a lo siguiente: i) los depósitos y las inversiones en instrumentos financieros comprenden a los respectivos intereses devengados; ii) las operaciones crediticias se entenderán en su más amplio sentido y comprenderán la toma de documentos de cobro inmediato, cartera etapa 1, 2 y 3; préstamos al personal; refinanciamiento y capitalización de intereses; avales, intereses devengados, y comisiones y premios devengados; iii) las inversiones con cargo al fondo de reservas para pensiones de personal y primas de antigüedad, se considerarán como una inversión más en el grupo a que correspondan, y iv) para determinar la persona acreditada y la moneda de la operación, se considerarán las características del financiamiento otorgado por medio de la operación de descuento, en la cartera tomada a descuento con responsabilidad del cedente, y se considerarán las características de crédito objeto del descuento en las operaciones de cesión de cartera con responsabilidad del cedente (títulos descontados con endoso).

II. y III. . . .

. . .

. . .

Artículo 68.- El requerimiento de capital por riesgo de mercado será el que se obtenga de aplicar un 1 % al monto total que resulte de la suma de la cartera de crédito otorgada por las Sociedades Financieras Populares, neta de las correspondientes estimaciones preventivas para riesgos crediticios, y el total de las inversiones en instrumentos financieros.

. . .

Artículos 69 a 73.- . . .

Apartado C

Administración de riesgos

Artículo 74.- . . .

I y II. . . .

III. . . .

a) . . .

b) . . .

1. . . .

2. Dar seguimiento a su evolución y posible deterioro, con el propósito de anticipar pérdidas potenciales, así como analizar el valor de recuperación de la cartera etapa 3 y estimar la pérdida esperada.

IV. . . .

Artículos 75 a 78.- . . .

Apartado D

Control interno

Artículos 79 a 86 Bis.- . . .

Apartado E

Proceso crediticio

Artículo 87.- . . .

Sub Apartado A

Lineamientos mínimos del manual de crédito

Artículo 88.- . . .

I. y II. . . .

III. . . .

. . .

Asimismo, deberán establecer procedimientos de evaluación y seguimiento. Tales evaluaciones deberán ser más frecuentes tratándose de créditos clasificados como cartera etapa 3, o bien respecto de los cuales no se hayan cumplido cabalmente los términos y condiciones convenidos.

IV. y V. . . .

VI. . . .

. . .

. . .

. . .

. . .

. . .

a) a d) . . .

e) . . .

1. . . .

i) . . .

Las Sociedades Financieras Populares, en sus manuales de crédito, deberán prever que los avalúos sean elaborados en términos de lo dispuesto por la Ley de Transparencia y de Fomento a la Competencia en el Crédito Garantizado y conforme a lo establecido en el Anexo D Bis, Apartado VI de las presentes disposiciones.

ii) y iii) . . .

2. y 3. . . .

f) y g) . . .

. . .

. . .

Sub Apartado B

Generalidades del manual de crédito

Artículos 89 a 91.- . . .

Artículo 91 Bis.- Las Sociedades Financieras Populares que otorguen Microcréditos, podrán utilizar la tabla de estimaciones preventivas para riesgos crediticios que se contiene en el Anexo D, Apartado II, de las presentes disposiciones, siempre que acrediten a la Federación que las supervise de manera auxiliar, que cuentan con la tecnología e infraestructura necesaria para llevar a cabo tales operaciones y se ajusten a lo previsto en el presente artículo.

. . .

. . .

. . .

Artículo 91 Bis 1.- . . .

Sub Apartado C

Otras disposiciones

Artículos 92 y 93.- . . .

Apartado F

Provisionamiento de cartera crediticia y bienes adjudicados

Artículo 94.- Las Sociedades Financieras Populares deberán calificar y constituir las estimaciones preventivas para riesgos crediticios correspondientes a su cartera crediticia de conformidad con la metodología establecida en la Sección Primera del presente Capítulo.

Artículos 95 a 95 Ter.- . . .

Apartado G

Lineamientos en materia de coeficiente de liquidez

Artículo 96.- Las Sociedades Financieras Populares deberán mantener niveles de liquidez mínimos en relación con sus operaciones pasivas de corto plazo.

. . .

Las Sociedades Financieras Populares deberán mantener una posición de por lo menos el equivalente al 10 % de sus pasivos a corto plazo, invertidos en depósitos bancarios de dinero a la vista, así como en títulos bancarios, Valores Gubernamentales, otras inversiones en instrumentos financieros de deuda, y en efectivo y equivalentes de efectivo, cuyo plazo de vencimiento sea igual o menor a 30 días.

. . .

Apartado H

Diversificación de riesgos en las operaciones

Artículos 97 y 97 Bis.- . . .

Apartado I

Requerimientos de revelación de información

Artículo 98.- . . .

Sección Cuarta

De la regulación prudencial para las Sociedades Financieras Populares con un monto de activos totales superiores a 50’000,000 e iguales o inferiores a 280’000,000 UDIS

Artículo 99.- . . .

Apartado A

Capital mínimo

Artículo 100.- . . .

Apartado B

Requerimientos de capitalización por riesgos

Artículo 101.- . . .

Artículo 102.- . . .

I. . . .

. . .

a) a c) . . .

Sin limitación de lo establecido en la presente Sección, los grupos en que se clasifiquen las operaciones expuestas a riesgo de crédito, estarán integrados por las operaciones en moneda nacional y en UDIS que se especifican en la presente fracción, según se trate, conforme a lo siguiente: i) los depósitos y las inversiones en instrumentos financieros comprenden a los respectivos intereses devengados; ii) las operaciones crediticias se entenderán en su más amplio sentido y comprenderán la toma de documentos de cobro inmediato, cartera etapa 1, 2 y 3; préstamos al personal; refinanciamiento y capitalización de intereses; avales, intereses devengados, y comisiones y premios devengados; iii) las inversiones con cargo al fondo de reservas para pensiones de personal y primas de antigüedad, se considerarán como una inversión más en el grupo a que correspondan, y iv) para determinar la persona acreditada y la moneda de la operación, se considerarán las características del financiamiento otorgado por medio de la operación de descuento, en la cartera tomada a descuento con responsabilidad del cedente, y se considerarán las características de crédito objeto del descuento en las operaciones de cesión de cartera con responsabilidad del cedente (títulos descontados con endoso).

II. y III. . . .

. . .

. . .

Artículos 103 a 108.- . . .

Apartado C

Administración de riesgos

Artículo 109.- . . .

Artículo 110.- . . .

I. . . .

II. . . .

a) . . .

b) Dar seguimiento a su evolución y posible deterioro, con el propósito de anticipar pérdidas potenciales, así como analizar el valor de recuperación de la cartera etapa 3 y estimar la pérdida esperada;

c) y d) . . .

Artículos 111 a 117.- . . .

Apartado D

Control interno

Artículos 118 a 128 Bis. . . .

Apartado E

Proceso crediticio

Artículo 129.- . . .

Sub Apartado A

Lineamientos mínimos del manual de crédito

Artículo 130.- . . .

I. y II. . . .

III. . . .

. . .

Asimismo, deberán establecer procedimientos de evaluación y seguimiento. Tales evaluaciones deberán ser más frecuentes tratándose de créditos clasificados como cartera etapa 3, o bien respecto de los cuales no se hayan cumplido cabalmente los términos y condiciones convenidos.

IV. Recuperación de cartera crediticia.

Las funciones de recuperación de cartera etapa 3, en proceso de cobranza judicial, deberán ser desempeñadas por un área independiente de las áreas de negocios.

Los créditos que, como resultado del seguimiento permanente o por haber caído en cartera etapa 3, previsiblemente tendrán problemas de recuperación, deberán ser objeto de una evaluación exhaustiva, con el fin de determinar oportunamente la posibilidad de establecer nuevos términos y condiciones que incrementen su probabilidad de recuperación.

. . .

V. . . .

VI. . . .

. . .

. . .

. . .

. . .

. . .

. . .

. . .

a) a d) . . .

e) . . .

1. . . .

i) . . .

Las Sociedades Financieras Populares, en sus manuales de crédito, deberán prever que los avalúos sean elaborados en términos de lo dispuesto por la Ley de Transparencia y de Fomento a la Competencia en el Crédito Garantizado y conforme a lo establecido en el Anexo D Bis, Apartado VI de las presentes disposiciones.

ii) y iii) . . .

2. y 3. . . .

f) y g) . . .

. . .

Sub Apartado B

Generalidades del manual de crédito

Artículos 131 a 133.- . . .

Artículo 133 Bis.- Las Sociedades Financieras Populares que otorguen Microcréditos, podrán utilizar la tabla de estimaciones preventivas para riesgos crediticios que se contiene en el Anexo D, Apartado II, de las presentes disposiciones, siempre que acrediten a la Federación que las supervise de manera auxiliar, que cuentan con la tecnología e infraestructura necesaria para llevar a cabo tales operaciones y se ajusten a lo previsto en el presente artículo.

. . .

. . .

. . .

Artículo 133 Bis 1.- . . .

Sub Apartado C

Otras disposiciones

Artículos 134 y 135.- . . .

Apartado F

Provisionamiento de cartera crediticia y bienes adjudicados

Artículo 136.- Las Sociedades Financieras Populares deberán calificar y constituir las estimaciones preventivas para riesgos crediticios correspondientes a su cartera crediticia de conformidad con la metodología establecida en la Sección Primera del presente Capítulo.

Artículos 137 y 137 Bis.- . . .

Sub Apartado B.- . . .

. . .

Artículos 138 a 141.- . . .

Sub Apartado C

Disposiciones Generales

Artículo 142.- Los resultados de la calificación de la cartera crediticia, obtenidos conforme a la Sección Primera del presente Capítulo, deberán presentarse a la Federación correspondiente, en la forma y tiempos que las mismas señalen.

Artículos 143 y 144.- . . .

Apartado G

Lineamientos en materia de coeficiente de liquidez

Artículo 145.- . . .

. . .

Las Sociedades Financieras Populares deberán mantener una posición de, por lo menos, el equivalente al 10 % de sus pasivos a corto plazo, invertidos en depósitos bancarios de dinero a la vista, así como en títulos bancarios, valores gubernamentales, otras inversiones en instrumentos financieros de deuda y en efectivo y equivalentes de efectivo, cuyo plazo de vencimiento sea igual o menor a 30 días.

. . .

Apartado H

Diversificación de riesgos en las operaciones

Artículos 146 y 146 Bis.- . . .

Apartado I

Requerimientos de revelación de información

Artículo 147.- . . .

Sección Quinta

De la regulación prudencial para las Sociedades Financieras Populares con un monto de activos superiores a 280’000,000 UDIS

Artículo 148.- . . .

Apartado A

Capital mínimo

Artículo 149.- . . .

Apartado B

Requerimientos de capitalización por riesgos

Artículo 150.- . . .

Artículo 151.- . . .

I. . . .

. . .

a) y c) . . .

Sin limitación de lo establecido en la presente Sección, los grupos en que se clasifiquen las operaciones expuestas a riesgo de crédito, estarán integrados por las operaciones en moneda nacional y en UDIS que se especifican en la presente fracción, según se trate, conforme a lo siguiente: i) los depósitos y las inversiones en instrumentos financieros comprenden a los respectivos intereses devengados; ii) las operaciones crediticias se entenderán en su más amplio sentido y comprenderán la toma de documentos de cobro inmediato, cartera etapa 1, 2 y 3; préstamos al personal; refinanciamiento y capitalización de intereses; avales, intereses devengados, y comisiones y premios devengados; iii) las inversiones con cargo al fondo de reservas para pensiones de personal y primas de antigüedad, se considerarán como una inversión más en el grupo a que correspondan, y iv) para determinar la persona acreditada y la moneda de la operación, se considerarán las características del financiamiento otorgado por medio de la operación de descuento, en la cartera tomada a descuento con responsabilidad del cedente, y se considerarán las características de crédito objeto del descuento en las operaciones de cesión de cartera con responsabilidad del cedente (títulos descontados con endoso).

II. y III. . . .

. . .

. . .

Artículos 152 a 157.- . . .

Apartado C

Administración de riesgos

Artículo 158.- . . .

Artículo 159.- . . .

I. . . .

II. . . .

a) . . .

b) Dar seguimiento a su evolución y posible deterioro, con el propósito de anticipar pérdidas potenciales, así como analizar el valor de recuperación de la cartera etapa 3 y estimar la pérdida esperada;

c) a d) . . .

III. . . .

Artículo 160.- . . .

Artículo 161.- . . .

I. Evaluar y dar seguimiento a las inversiones en instrumentos financieros, utilizando para tal efecto los modelos de valor en riesgo que tengan la capacidad de medir la pérdida potencial en dichas posiciones, asociada a movimientos de precios o tasas de interés, con un nivel de probabilidad dado y sobre un periodo específico.

II. a VIII. . . .

Artículos 162 a 169.- . . .

Artículo 170.- . . .

I. Permitir la medición, vigilancia y control de los riesgos a que se encuentra expuesta la Sociedad Financiera Popular, así como la generación de informes al respecto;

II. . . .

a) . . .

b) Los factores de riesgo tales como tasas de interés e índices de precios, considerando su impacto sobre el valor de capital y el estado de resultado integral de la Sociedad Financiera Popular;

c) Los factores de riesgo tales como tasas de interés e índices de precios, considerando su impacto sobre el valor de capital y el estado de resultado integral de la Sociedad Financiera Popular;

d) La exposición al riesgo, por línea y unidad de negocio y por tipo de riesgo de la Sociedad Financiera Popular;

e) . . .

III. Evaluar el riesgo asociado con los activos, pasivos y posiciones fuera del estado de situación financiera de la Sociedad Financiera Popular.

. . .

Artículos 171 a 175.- . . .

Apartado D

Control interno

Artículos 176 a 190 Bis.- . . .

Apartado E

Proceso crediticio

Artículo 191.- . . .

Sub Apartado A

Lineamientos mínimos del manual de crédito

Artículo 192.- . . .

I. y II. . . .

III. . . .

. . .

Tales evaluaciones deberán ser más frecuentes tratándose de créditos clasificados como cartera etapa 3, o bien respecto de los cuales no se hayan cumplido cabalmente los términos y condiciones convenidos.

IV. Recuperación de cartera crediticia.

Las funciones de recuperación de cartera crediticia en etapa 3 y en proceso de cobranza judicial, deberán ser desempeñadas por un área independiente de las áreas de negocios.

Los créditos que, como resultado del seguimiento permanente o por haber caído en cartera etapa 3, previsiblemente tendrán problemas de recuperación, deberán ser objeto de una evaluación exhaustiva, con el fin de determinar oportunamente la posibilidad de establecer nuevos términos y condiciones que incrementen su probabilidad de recuperación.

. . .

V. . . .

VI. . . .

. . .

. . .

. . .

. . .

. . .

. . .

. . .

. . .

a) a d) . . .

e) . . .

1. . . .

i) . . .