RESOLUCIÓN Final del procedimiento administrativo de investigación antidumping sobre las importaciones de película rígida de polímero de cloruro de vinilo originarias de la República Popular China, independientemente del país de procedencia |

Lunes 27 de Mayo de 2024 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DEL PROCEDIMIENTO ADMINISTRATIVO DE INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE PELÍCULA RÍGIDA DE POLÍMERO DE CLORURO DE VINILO ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa final el expediente administrativo 01/22 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía, en adelante Secretaría, se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 31 de enero de 2022, Industrias Plásticas Internacionales, S.A. de C.V., en adelante IPISA, y Plami, S.A. de C.V., en adelante Plami, o en su conjunto las Solicitantes, solicitaron el inicio del procedimiento administrativo de investigación por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de película rígida de polímero de cloruro de vinilo, en adelante PVC rígido, incluidas las definitivas y temporales, originarias de la República Popular China, en adelante China, independientemente del país de procedencia.

B. Inicio de la investigación

2. El 12 de agosto de 2022, se publicó en el Diario Oficial de la Federación, en adelante DOF, la “Resolución por la que se acepta la solicitud de parte interesada y se declara el inicio del procedimiento administrativo de investigación antidumping sobre las importaciones de película rígida de polímero de cloruro de vinilo originarias de la República Popular China, independientemente del país de procedencia”, en adelante Resolución de Inicio, mediante la cual la Secretaría fijó como periodo investigado el comprendido del 1 de octubre de 2020 al 30 de septiembre de 2021, y como periodo de análisis de daño el comprendido del 1 de octubre de 2018 al 30 de septiembre de 2021.

C. Producto objeto de investigación

1. Descripción general

3. El producto objeto de investigación se define como película rígida de polímero de cloruro de vinilo con otros monómeros, monocapa, con un contenido de plastificantes menor al 6%, en forma de rollo, láminas, hojas y tiras, independientemente del color, que puede ser transparente, también conocido como cristal, o de colores, y sin impresión alguna. El nombre genérico y comercial del producto objeto de investigación es película rígida de PVC o PVC rígido.

2. Características

4. La composición del PVC rígido normalmente es de entre 81% y 89% de resina de PVC, menos de 1 miligramo/kilogramo de monómero residual, y con un contenido de plastificantes menor al 6% en peso. Puede ser de colores o transparente, también conocido como cristal, y en diversas presentaciones, ya sea rollo, lámina, hoja y tira.

5. El producto objeto de investigación es una película rígida que normalmente tiene un calibre (grosor o espesor) de hasta 1.27 milímetros (mm) (0.050 pulgadas) y el ancho normalmente es de hasta 160 centímetros (cm). Las medidas pueden variar dependiendo de la solicitud y necesidades del cliente.

6. En el expediente administrativo consta la información presentada por las Solicitantes de diversos productores chinos, en la que se aprecian especificaciones técnicas del producto objeto de investigación.

3. Tratamiento arancelario

7. Durante el periodo analizado, el producto objeto de investigación ingresó al mercado nacional a través de las fracciones arancelarias 3920.49.01 y 3920.49.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y Exportación, en adelante TIGIE. Salvo alguna otra precisión, al señalarse "TIGIE", se entenderá como el instrumento vigente en el periodo analizado o, en su caso, sus correspondientes modificaciones, conforme a la evolución descrita en los puntos 10 a 13 de la Resolución de Inicio.

8. Actualmente el producto objeto de investigación ingresa al mercado nacional a través de la fracción arancelaria 3920.49.99, Número de Identificación Comercial (NICO) 01 y 99 de la TIGIE, cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

Capítulo 39 |

Plástico y sus manufacturas. |

|

Partida 3920 |

Las demás placas, láminas, hojas y tiras, de plástico no celular y sin refuerzo, estratificación ni soporte o combinación similar con otras materias. |

|

|

- De polímeros de cloruro de vinilo: |

|

Subpartida 3920.49 |

-- Las demás. |

|

Fracción 3920.49.99 |

Las demás. |

|

NICO 01 |

Placas, láminas, hojas y tiras, rígidas. |

|

NICO 99 |

Las demás. |

Fuente: Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación (Decreto LIGIE) y el Acuerdo por el que se dan a conocer los Números de Identificación Comercial (NICO) y sus tablas de correlación, publicados en el DOF el 7 de junio y el 22 de agosto de 2022, respectivamente.

9. La unidad de medida utilizada en la TIGIE y en las operaciones comerciales es el kilogramo (kg).

10. De acuerdo con el Decreto LIGIE, publicado en el DOF el 7 de junio de 2022, las importaciones que ingresan a través de la fracción arancelaria 3920.49.99 de la TIGIE, se encuentran exentas del pago de arancel, independientemente de su origen.

4. Proceso productivo

11. Al tratarse de un commodity, los insumos para la producción de PVC rígido son similares en todo el mundo, al igual que su proceso productivo. La materia prima principal del PVC rígido es la resina de PVC, o PVC suspensión, además de aditivos, como estabilizadores, lubricantes y pigmentos.

12. El proceso productivo de PVC rígido en China consta de las siguientes etapas:

a. en la primera etapa se reciben, inspeccionan y pesan las materias primas, que básicamente son la resina de PVC, o PVC suspensión, así como otros aditivos de fórmula requerida, como estabilizadores, ayudas de proceso, lubricantes, y pigmentos. Los aditivos le dan su peculiar propiedad al PVC rígido, debido a que carece de plastificantes, o lleva muy poco, lo cual le impide ser flexible, y le otorga propiedades para ser usado como empaque rígido;

b. a continuación, se llenan las tolvas en las que se mezcla la resina, así como los aditivos mencionados, que se encuentran en estado sólido;

c. posteriormente, se enfría la mezcla, y comienza la extrusión de material para generar un compuesto fundido por medio de calor (mezcla homogénea fundida);

d. la mezcla o masa fundida se lleva a una precalandria, para complementar la homogeneización. De manera posterior, continúa el calandrado del compuesto fundido, donde el material pasa por rodillos contrarrotantes que ejercen temperatura y presión a una velocidad específica para convertir el material de una masa a una película;

e. la película resultante se enfría para estabilizar sus dimensiones, propiedades mecánicas y de apariencia, a través de un sistema de rodillos enfriadores;

f. se efectúa el corte del producto de acuerdo con las especificaciones del cliente, y se procede al embobinado de la película de PVC rígido en rollos de producto terminado;

g. se realiza una inspección adicional por control de calidad antes del empaque y embalaje del producto terminado, y

h. finalmente, se empacan y embalan los rollos y tarimas de producto terminado.

13. Para sustentar lo anterior, las Solicitantes presentaron información de la página de Internet de la empresa productora china Suzhou Ocan Polymer Material Co., Ltd., en adelante Suzhou Ocan, y videos del proceso productivo de la misma, así como de la empresa china Guangdong Jinbang Plastic Packaging Co., Ltd.

5. Normas

14. No existe una norma obligatoria que aplique al PVC rígido; sin embargo, la Norma Mexicana “NMX-E-272-NYCE-2020 Industria del plástico – Película y lámina rígida de poli (cloruro de vinilo) (PVC) sin plastificante para uso general – Especificaciones y métodos de prueba”, cuya declaratoria de vigencia fue publicada en el DOF el 27 de abril de 2020, puede ser aplicable, en razón de que se refiere a la película y lámina de PVC rígido para uso general, y establece referencias de especificaciones físicas, químicas y métodos de prueba de dicho producto.

6. Usos y funciones

15. El producto objeto de investigación se utiliza normalmente para termoformado en diferentes industrias. El proceso transforma el PVC rígido aplicando calor para que tome la forma que es requerida, la cual corresponde a las necesidades del cliente. Se utiliza como empaque de diferentes productos terminados para conservar y proteger a los mismos, o bien, como empaques de uso general, clamshells y charolas, entre otros.

16. El PVC rígido es usado como insumo en distintas industrias o mercados, como empaques para fármacos, alimentos, uso industrial, papelero e impresión, como se describe a continuación:

a. farmacéutico: se termoforma para hacer la base donde se alojan las medicinas, el cual se sella en la parte superior con aluminio;

b. alimentario: después del termoformado, se coloca el producto para su protección y se sella la parte superior, como en los empaques de los chicles o dulces; o bien, se usa como charola protectora para la transportación de dulces, pasteles o frutas en los supermercados;

c. industrial en general: se utiliza para termoformar charolas de transporte o protección de piezas;

d. papelero: se lamina con pegamento y papel para hacer mica transfer, o también puede ser utilizado para separadores, plantillas y protectores, y

e. manufactura en general: se empacan diversos productos de consumo para protección y exposición al consumidor final:

i. blister pack: es un tipo de empaque con una cavidad donde se aloja el producto, el cual se cubre o tapa con una pieza diferente, por ejemplo, los empaques de cepillos de dientes y pastillas de uso farmacéutico;

ii. clamshell: es un empaque que se puede cerrar por sí solo, es decir, se compone de una parte inferior y una superior, o tapa, la cual se pliega para cerrarse por medio de un broche o resistencia integrado en el mismo diseño, por ejemplo, los empaques de ciertas frutas, como las fresas, y

iii. charola: es un empaque que solo tiene una parte inferior, ya que la parte superior o tapa es una pieza independiente.

17. Los consumidores del producto objeto de investigación son las empresas que lo utilizan como insumo para fabricar los productos señalados en el punto anterior a lo largo de la República Mexicana.

D. Convocatoria y notificaciones

18. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación, y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

19. La Secretaría notificó el inicio de la investigación antidumping a las Solicitantes, a las importadoras y exportadoras de las que tuvo conocimiento y al gobierno de China. Con la notificación, les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y sus respectivos anexos, así como de los formularios oficiales de investigación, con el objeto de que formularan su defensa.

E. Partes interesadas comparecientes

20. Las partes interesadas acreditadas, que comparecieron en tiempo y forma al presente procedimiento, son las siguientes:

1. Solicitantes

Industrias Plásticas Internacionales, S.A. de C.V.

Plami, S.A. de C.V.

Av. Revolución no. 1267, piso 19, oficina A

Torre IZA BC, Portal San Ángel

Col. Los Alpes

C.P. 01010, Ciudad de México

2. Importadoras

Bioresearch de México, S.A. de C.V.

Av. Paseo de la Reforma no. 115, piso 19

Col. Lomas de Chapultepec

C.P. 11000, Ciudad de México

Fantasías Miguel, S.A. de C.V.

Bosque de Radiatas no. 22, int. 602 A

Col. Bosques de las Lomas

C.P. 05120, Ciudad de México

Janel, S.A. de C.V.

Bosque de Radiatas no. 22, int. 602 A

Col. Bosques de las Lomas

C.P. 05120, Ciudad de México

Laboratorios Alpharma, S.A. de C.V.

Neolpharma, S.A. de C.V.

Psicofarma, S.A. de C.V.

Av. División del Norte no. 3377

Col. El Rosario

C.P. 04380, Ciudad de México

Novaprint, S. de R.L. de C.V.

Av. 16 de septiembre no. 300

Col. Barrio Xaltocan

C.P. 16090, Ciudad de México

Puertas y Diseños de Maderas, S.A. de C.V.

Descartes no. 60, piso 6

Col. Anzures

C.P. 11590, Ciudad de México

F. Resolución Preliminar

21. El 9 de mayo de 2023, la Secretaría publicó en el DOF la Resolución Preliminar del procedimiento administrativo de investigación antidumping sobre las importaciones de película rígida de polímero de cloruro de vinilo originarias de la República Popular China, independientemente del país de procedencia, en adelante Resolución Preliminar, mediante la cual se determinó continuar con el procedimiento administrativo de investigación e imponer una cuota compensatoria provisional de 57.63% a las importaciones de PVC rígido, incluidas las definitivas y temporales, originarias de China, independientemente del país de procedencia, que ingresan por la fracción arancelaria 3920.49.99 de la TIGIE, o por cualquier otra.

22. Mediante la publicación a que se refiere el punto anterior, la Secretaría notificó la Resolución Preliminar a las partes interesadas acreditadas y las convocó para que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes.

G. Argumentos y pruebas complementarias

23. La Secretaría otorgó una prórroga de diez días a solicitud de las Solicitantes, así como de las importadoras Bioresearch de México, S.A. de C.V., en adelante Bioresearch de México, Fantasías Miguel, S.A. de C.V., en adelante Fantasías Miguel y Janel, S.A. de C.V., en adelante Janel, y una prórroga de trece días a la importadora Puertas y Diseños de Maderas, S.A. de C.V., en adelante Puertas y Diseños de Maderas, para que presentaran sus argumentos y pruebas complementarias. Los plazos vencieron el 20 y 23 de junio de 2023, respectivamente.

24. El 6, 20 y 23 de junio de 2023, Novaprint, S. de R.L. de C.V., en adelante Novaprint, Fantasías Miguel, Janel, las Solicitantes y Puertas y Diseños de Maderas, respectivamente, presentaron argumentos y pruebas de carácter complementario en la presente investigación, los cuales constan en el expediente administrativo del caso y fueron considerados para la emisión de la presente Resolución. Las importadoras Bioresearch de México, Laboratorios Alpharma, S.A. de C.V., en adelante Laboratorios Alpharma, Neolpharma, S.A. de C.V., en adelante Neolpharma, y Psicofarma, S.A. de C.V., en adelante Psicofarma, no presentaron argumentos ni pruebas complementarias.

H. Requerimientos de información

1. Prórrogas

25. La Secretaría otorgó una prórroga de siete días a solicitud de Novaprint, y de diez días a solicitud de Fantasías Miguel, Janel y las Solicitantes, para que presentaran sus respuestas a los requerimientos de información. Los plazos vencieron el 28 de julio y 2 de agosto de 2023, respectivamente.

2. Partes interesadas

a. Solicitantes

26. El 5 de julio de 2023, la Secretaría requirió a IPISA y Plami para que, entre otras cuestiones, atendieran lo siguiente:

a. manifestaran lo que a su derecho conviniera respecto de los argumentos presentados por Fantasías Miguel y Janel, el 20 de junio de 2023, relacionados con el cálculo del margen de discriminación de precios;

b. en relación con el cálculo del valor normal y los ajustes que proporcionó:

i. presentaran referencias del precio de venta de las mercancías idénticas o similares a las exportadas a México que se destinaron al mercado interno del país de origen durante el periodo investigado, distintas a las aportadas de la página de Internet www.alibaba.com, justificaran que constituyen una base razonable para determinar el valor normal y, de ser el caso, demostraran que los precios se derivan de operaciones comerciales normales, y

ii. describieran detalladamente el método empleado para el cálculo de cada ajuste al valor normal, así como el método empleado cuando los montos de ajuste se obtuvieran por algún método de prorrateo.

c. calcularan el margen de discriminación de precios con base en la información solicitada;

d. en relación con los aspectos de daño a la rama de producción nacional:

i. indicaran si el PVC rígido que fabrican sirve de insumo para la producción de lentejuelas, árboles de navidad, coronas, guías y/o centros de mesa;

ii. proporcionaran, para el periodo analizado, una muestra representativa de órdenes de producción de PVC rígido de los colores que fabrican;

iii. indicaran si en el periodo analizado fabricaron PVC metalizado; de ser así, proporcionaran una muestra de órdenes de producción y facturas de venta, y describieran en qué consiste el proceso de metalizado, y

iv. explicaran de manera detallada su política de ventas; si cuentan con certificados de calidad del PVC rígido que fabrican, y si cuentan con normas de cumplimiento.

e. en particular, a IPISA se le requirió para que proporcionara los parámetros y/o especificaciones para cada uno de los productos que vendió a dos de sus clientes durante el periodo analizado; señalara si respecto al proceso de metalización del PVC rígido que solicitó a uno de sus clientes durante el periodo analizado presentó algún defecto y, de ser el caso, indicara a qué se debieron, en qué consistieron y explicara detalladamente la causa sobre tres reclamos por “orilla alabeada” de uno de sus clientes y cuál fue el procedimiento que siguieron para atender dichos eventos, y

f. en particular, a Plami se le requirió para que proporcionara los parámetros y/o especificaciones para cada uno de los productos que vendió a uno de sus clientes durante el periodo analizado.

27. El 2 de agosto de 2023, las Solicitantes presentaron su respuesta al requerimiento de información.

b. Importadores

i. Fantasías Miguel

28. El 5 de julio de 2023, la Secretaría requirió a Fantasías Miguel para que, entre otras cuestiones, atendiera lo siguiente:

a. proporcionara referencias del precio de venta de las mercancías idénticas o similares a las exportadas a México que se destinaron al mercado interno del país de origen durante el periodo investigado; justificara que constituyen una base razonable para determinar el valor normal y, de ser el caso, demostrara que los precios se derivan de operaciones comerciales normales;

b. describiera detalladamente el método empleado para el cálculo de cada ajuste al valor normal, así como el método empleado cuando los montos de ajuste se obtuvieran por algún método de prorrateo;

c. aclarara diversos aspectos relacionados con las características y propiedades físicas señaladas en la ficha técnica de PVC que proporcionó;

d. acreditara que el producto objeto de investigación que importó durante el periodo analizado cumplió con los métodos de prueba que señaló;

e. explicara de manera detallada en qué consiste el proceso de metalizado, e indicara las características y/o especificaciones técnicas que permiten diferenciar al PVC rígido metalizado del PVC transparente, y del PVC rígido de colores;

f. indicara si el PVC rígido que sometió al proceso de metalización, a solicitud de uno de sus clientes durante el periodo analizado, presentó marcas blancas, rayaduras, roturas, o si presentó algún tipo de problema al realizar el proceso de metalizado y, de ser el caso, especificara a qué se debieron y en qué consistieron, y

g. proporcionara sus compras de PVC rígido a cada uno de sus proveedores (nacional e importado de China), de manera desagregada por tipo de producto y/o código, durante el periodo analizado.

29. El 2 de agosto de 2023, Fantasías Miguel presentó su respuesta al requerimiento de información.

ii. Janel

30. El 5 de julio de 2023, la Secretaría requirió a Janel para que, entre otras cuestiones, atendiera lo siguiente:

a. proporcionara referencias del precio de venta de las mercancías idénticas o similares a las exportadas a México que se destinaron al mercado interno del país de origen durante el periodo investigado; justificara que constituyen una base razonable para determinar el valor normal y, de ser el caso, demostrara que los precios se derivan de operaciones comerciales normales;

b. describiera detalladamente el método empleado para el cálculo de cada ajuste al valor normal, así como el método empleado cuando los montos de ajuste se obtuvieran por algún método de prorrateo;

c. aclarara diversos aspectos relacionados con las especificaciones químicas, físicas y mecánicas que proporcionó en sus reportes de especificación;

d. explicara por qué no utiliza el PVC rígido en película virgen (transparente) de producción nacional para la fabricación de árboles de navidad, guías, centros de mesa y coronas de adviento;

e. explicara qué característica y/o especificación técnica determina el uso de “PVC rígido (Reciclado)” para la fabricación de árboles de navidad, guías, centros de mesa y coronas de adviento, y

f. proporcionara sus compras de PVC rígido de cada uno de sus proveedores (nacional e importado de China), de manera desagregada por tipo de producto y/o código, durante el periodo analizado.

31. El 2 de agosto de 2023, Janel presentó su respuesta al requerimiento de información.

iii. Novaprint

32. El 5 de julio de 2023, la Secretaría requirió a Novaprint para que corrigiera diversos aspectos de forma, así como para que explicara en qué consisten y cómo deben interpretarse cada uno de los parámetros descritos en las especificaciones de Novaprint en comparación con las especificaciones de proveedor nacional y extranjero; señalara si ha adquirido PVC rígido de otro productor nacional distinto al que hace mención y, de ser el caso, mencionara si presentó una situación similar a la expuesta.

33. El 28 de julio de 2023, Novaprint presentó su respuesta al requerimiento de información.

iv. Puertas y Diseños de Maderas

34. El 5 de julio de 2023, la Secretaría requirió a Puertas y Diseños de Maderas para que corrigiera diversos aspectos de forma, así como para que indicara el contenido de plastificantes y del estabilizador de calor del producto originario de China que importó en el periodo analizado.

35. El 19 de julio de 2023, Puertas y Diseños de Maderas presentó su respuesta al requerimiento de información.

I. Hechos esenciales

36. El 18 de septiembre de 2023, la Secretaría notificó a las partes interesadas acreditadas los hechos esenciales de esta investigación, los cuales sirvieron de base para emitir la presente Resolución, de conformidad con el artículo 6.9 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994, en adelante Acuerdo Antidumping. El 2 de octubre de 2023, las Solicitantes y Puertas y Diseños de Maderas presentaron argumentos sobre los hechos esenciales, los cuales constan en el expediente administrativo del caso y se consideraron para emitir la presente Resolución. Bioresearch de México, Fantasías Miguel, Janel, Laboratorios Alpharma, Neolpharma, Novaprint y Psicofarma no presentaron argumentos a los hechos esenciales.

J. Audiencia pública

37. El 25 de septiembre de 2023, se celebró la audiencia pública de este procedimiento, la cual contó con la participación de las Solicitantes, Fantasías Miguel, Janel, Laboratorios Alpharma, Neolpharma, Novaprint, Psicofarma y Puertas y Diseños de Maderas, quienes tuvieron la oportunidad de exponer sus argumentos y refutar los de sus contrapartes, según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46, fracción I de la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA).

K. Alegatos

38. El 29 de septiembre de 2023, Novaprint, y el 2 de octubre de 2023, las Solicitantes, Fantasías Miguel, Janel, y Puertas y Diseños de Maderas, presentaron sus alegatos, los cuales constan en el expediente administrativo del caso y fueron considerados para emitir la presente Resolución. Bioresearch de México, Laboratorios Alpharma, Neolpharma y Psicofarma no presentaron alegatos.

L. Opinión de la Comisión de Comercio Exterior

39. Con fundamento en los artículos 58 de la Ley de Comercio Exterior (LCE) y 19, fracción XI del Reglamento Interior de la Secretaría de Economía (RISE), se sometió el proyecto de la presente Resolución a la opinión de la Comisión de Comercio Exterior, que lo consideró en su sesión del 1 de diciembre de 2023. El proyecto fue opinado favorablemente por mayoría.

CONSIDERANDOS

A. Competencia

40. La Secretaría es competente para emitir la presente Resolución conforme a lo dispuesto en los artículos 9.1 y 12.2 del Acuerdo Antidumping; 16 y 34, fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 5o., fracción VII y 59, fracción I de la LCE; 80 y 83, fracción I del Reglamento de la Ley de Comercio Exterior (RLCE), y 1, 2, apartado A, fracción II, numeral 7, y 19, fracciones I y IV del RISE.

B. Legislación aplicable

41. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, el Código Federal de Procedimientos Civiles y la LFPCA, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

42. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presentaron, ni la información confidencial que ella misma se allegó, de conformidad con lo dispuesto en los artículos 6.5 del Acuerdo Antidumping; 80 de la LCE, y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

43. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Ampliación del plazo para emitir la Resolución final

44. De conformidad con el artículo 5.10 del Acuerdo Antidumping, la Secretaría emite la presente Resolución dentro del plazo de 18 meses contados a partir del inicio de esta investigación, en virtud de las siguientes consideraciones: i) la complejidad del análisis de la información presentada por las partes, y ii) el otorgamiento de diversas prórrogas durante el procedimiento, razones por las cuales se actualiza la circunstancia excepcional que contempla el Acuerdo Antidumping para emitir la presente Resolución dentro del plazo descrito.

45. Adicionalmente, la Secretaría destaca que dentro del juicio de amparo 292/2023, promovido en contra de la Resolución Preliminar, se otorgó suspensión definitiva a la Quejosa, para efecto de que la Secretaría continuara con todas las etapas del presente procedimiento, pero se abstuviera de publicar la Resolución del mismo, hasta en tanto se resolviera el referido juicio, por lo que el plazo de 18 meses señalado en el punto anterior, no contempla el periodo comprendido del 2 de octubre de 2023, fecha en la que se recibieron los alegatos de las partes y con ello se cumplieron todas las etapas del procedimiento, al 1 de abril de 2024, fecha en la que causó ejecutoria el sobreseimiento del amparo referido.

F. Respuesta a ciertos argumentos de las partes

1. Cálculo preliminar del margen de discriminación de precios

46. En su escrito de argumentos y pruebas complementarios, Fantasías Miguel y Janel plantearon cuestionamientos sobre la información y el análisis que sustentan la determinación de la cuota compensatoria preliminar, derivado de la no participación en el procedimiento de empresas productoras-exportadoras, cuya defensa sería más conveniente por ser la fuente original de la información necesaria (precios en su mercado interno y costos de producción); en particular, cuestionaron la validez de las referencias de precios aportadas por las Solicitantes para el cálculo del valor normal, sin aportar pruebas que desvirtuaran dicha información.

47. Señalaron que no cuestionan la afirmación de la Secretaría al considerar la referida información para el cálculo del valor normal como la mejor información disponible. No obstante, indicaron que el valor normal está basado en referencias aproximadas, es decir, en presunciones que, si bien fueron la mejor información disponible, no sustentan la imposición de una cuota compensatoria que haga prohibitiva la importación del producto investigado. Aunado a lo anterior, la información presentada por las Solicitantes sólo se justifica para el inicio del procedimiento, ya que este arranca con evidencias, pero dicha información se debe complementar y mejorar en el curso del procedimiento.

48. Derivado de lo anterior, y con la finalidad de que Janel y Fantasías Miguel tuvieran la posibilidad de aportar la información que consideraran idónea respecto de los precios y costos del producto objeto de investigación en China, la Secretaría les requirió para que proporcionaran referencias del precio de venta de las mercancías idénticas o similares a las exportadas a México, en el curso de operaciones comerciales normales, que indudablemente se destinaron al mercado interno chino durante el periodo investigado, así como los ajustes necesarios para llevar dichos precios a nivel ex fábrica, tal como se señala en los puntos 28 y 30 de la presente Resolución, haciendo énfasis en que las referencias de precios debían de obtenerse de un estudio de mercado elaborado por una empresa de consultoría especializada, de publicaciones con reconocimiento internacional o de alguna plataforma que realice sus ventas únicamente en el mercado interno de China.

49. Al respecto, Janel y Fantasías Miguel no aportaron la información requerida, y señalaron que les sorprendió el hecho de que para la Secretaría fue suficiente que las Solicitantes presentaran precios de una página de Internet y sea a las empresas importadoras a quienes se les requieran precios de venta en el mercado de China respaldados por un estudio de mercado.

50. Por otro lado, la Secretaría requirió a las Solicitantes para que se pronunciaran sobre los argumentos presentados por las empresas importadoras Fantasías Miguel y Janel, en relación con el cálculo del margen de discriminación de precios. Al respecto, las Solicitantes manifestaron que dichos argumentos son simples cuestionamientos y afirmaciones sin sustento jurídico alguno, es decir, sin pruebas presentadas que los respalden, por lo tanto, deberían considerarse como argumentos inoperantes e improcedentes, debido a que no pasan de ser conjeturas sin valor probatorio, aunado a que son cuestionamientos extemporáneos, realizados en la etapa de pruebas complementarias. Por lo tanto, las Solicitantes consideraron que estos cuestionamientos no pueden suponerse complementarios de nada, pues no obstante las oportunidades otorgadas por la Secretaría a las importadoras, en la respuesta al formulario oficial no hicieron un solo argumento sobre el margen de dumping ni del valor normal.

51. Indicaron que los cuestionamientos de las importadoras se refieren a información que no les corresponde presentar a las Solicitantes, sino a las importadoras, puesto que ellas tienen la carga procesal de probar lo que están afirmando, por lo que es una violación al principio de equidad procesal, ya que es transmitir a las Solicitantes la carga procesal de las importadoras. Incluso, agregaron que las mismas importadoras admitieron que la omisión en presentar información, argumentos y pruebas relacionados con el margen de dumping no debería ser considerada como falta de cooperación de las importadoras, sino falta de información de las exportadoras, por ser la fuente original de la información necesaria.

52. Finalmente, señalaron que lo más trascendente de los cuestionamientos que realizan las importadoras es que no presentan una sola prueba que los sustente, y para desvirtuar la información presentada por las Solicitantes no bastan alegaciones, sino que tendrían que presentar pruebas exactas y pertinentes, por lo que solicitaron a la Secretaría que desestimara los argumentos de las importadoras.

53. Al respecto, la Secretaría concuerda con lo manifestado por Fantasías Miguel y Janel en cuanto a que la mejor información para calcular el margen de dumping es la que, en su caso, presentan las empresas productoras-exportadoras, toda vez que se trata de información de primera mano, y dichas empresas están en posibilidad de proporcionar los precios y costos de producción del producto investigado. Sin embargo, toda vez que en el presente procedimiento no participaron empresas productoras-exportadoras del producto objeto de investigación, la Secretaría no cuenta con esa información de primera mano por parte de las referidas empresas, por lo que, en el expediente administrativo del caso, no existe información ni pruebas que pudieran desvirtuar la información aportada por las Solicitantes, la cual es la mejor información disponible, hecho reconocido incluso por Fantasías Miguel y Janel.

54. Adicionalmente, tal como se menciona en el punto 48 de la presente Resolución, la Secretaría dio la oportunidad, mediante un requerimiento a Fantasías Miguel y Janel, para que aportaran la información y pruebas que consideraran pertinentes y que, en su caso, pudiera constituirse en mejor información que la presentada por las Solicitantes; oportunidad que fue rechazada al no proporcionar la información requerida y limitarse a reiterar que era obligación de las Solicitantes mejorar la información que ya obraba en el expediente administrativo, y señalar que la Secretaría les revirtió la carga de la prueba.

55. En cuanto a lo argumentado por las Solicitantes sobre la violación al principio de equidad procesal derivado de los requerimientos realizados por la Secretaría para que presentara mayor información respecto a las referencias de precios internos en China del producto investigado, la Secretaría no violentó el principio de equidad procesal, toda vez que, como se estableció en los puntos 102 a 120 de la Resolución Preliminar, la información proporcionada por las Solicitantes fue la mejor información disponible para determinar el valor normal. Por lo anterior, a efecto de allegarse de mayor información que conduzca a la verdad sobre los hechos controvertidos, se les solicitó presentar información que, en su caso, ayudara a confirmar lo determinado preliminarmente.

56. Finalmente, y en relación con lo manifestado por las Solicitantes relativo a que los argumentos de Janel y Fantasías Miguel son extemporáneos, se aclara que, tal como lo señalaron las importadoras, son cuestionamientos relativos al cálculo del margen de discriminación de precios preliminar, por lo que, contrario a lo referido por las Solicitantes, la Secretaría no los considera como extemporáneos.

G. Análisis de discriminación de precios

57. En el presente procedimiento no comparecieron empresas productoras-exportadoras del producto objeto de investigación, únicamente empresas importadoras. Sin embargo, como se menciona en los puntos 46 a 49 de la presente Resolución, no proporcionaron prueba alguna que conduzca a revertir o modificar el análisis de discriminación de precios efectuado por la Secretaría en las etapas de inicio y preliminar de la presente investigación. En consecuencia, la Secretaría realizó dicho análisis con base en los hechos de los que tuvo conocimiento, en términos de lo dispuesto por los artículos 6.8 y el Anexo II del Acuerdo Antidumping; 54, segundo párrafo y 64, último párrafo de la LCE, los cuales corresponden esencialmente a la información y pruebas proporcionadas por las Solicitantes en el inicio y en esta etapa de la investigación, así como a la información aportada por las empresas importadoras sobre sus propias transacciones, y a la información de que se allegó la Secretaría.

1. Precio de exportación

58. En la etapa de inicio de la investigación, las Solicitantes propusieron calcular el precio de exportación a partir de los precios implícitos de importación de las bases de datos oficiales de comercio exterior del Servicio de Administración Tributaria, en adelante SAT, como aproximación de dicho precio. Añadieron que esa fuente no permite identificar si los precios son netos de descuentos y reembolsos al importador, y destacaron que las estadísticas de importación les fueron proporcionadas por el SAT, a través de la Asociación Nacional de Industrias del Plástico, A.C., en adelante ANIPAC.

59. Agregaron que, en virtud de que a través de las fracciones arancelarias 3920.49.01 y 3920.49.99 de la TIGIE, no ingresó únicamente PVC rígido, realizaron una depuración del listado de importaciones con objeto de identificar dicho producto, excluyendo las siguientes operaciones:

a. las que corresponden a régimen no considerado, es decir, las correspondientes a las claves de documento A4: introducción de mercancía destinada a permanecer en un almacén general de depósito bajo el régimen aduanero de depósito fiscal; F2: introducción a depósito fiscal por empresas de la industria automotriz terminal o manufacturera de vehículos de autotransporte; F9: introducción y extracción de depósito fiscal de mercancías extranjeras para exposición y venta de mercancías en tiendas libres de impuestos (duty free); G9: transferencias de mercancías de recinto fiscalizado estratégico no colindante con la aduana; y V1: transferencias de mercancías (importación temporal virtual; introducción virtual a depósito fiscal o a recinto fiscalizado estratégico; retorno virtual; exportación virtual de proveedores nacionales);

b. películas plásticas de PVC con un contenido superior al 6% de plastificantes, y playera;

c. las muestras;

d. productos distintos a PVC rígido, tales como: PVC no rígido; PVC flexible; PVC semiflexible; productos de materiales distintos a PVC, así como PVC con acabado tipo piel, cuero o madera;

e. productos de PVC impreso; PVC para imprimir o serigrafía, y PVC con aditamentos;

f. productos de PVC para trabajos distintos al termoformado, tales como: termoencogibles; termolaminado; termocontraible; termotransferible; transferencia de calor; de transferencia; termotráctil; termorretráctil; encogible extrusión; retráctil; termoplástico; termoplástica; transferencia térmica; transferencia, y transferible;

g. PVC con otros usos, tales como: PVC para cortinas y persianas; PVC para plomería, electricidad y ferretería; PVC para uso automotriz, y PVC para sellar, impermeabilizar o aislar;

h. productos finales para el consumo, y no hojas, láminas y tiras para termoformar;

i. PVC en otras presentaciones, tales como: placa; panel; banda; barra; ribete; plaquita; ángulo; cinta, y cintilla;

j. PVC distinto al PVC rígido para termoformado: calzado; para retrabajo, y para guitarra, y

k. operaciones de importaciones cuya descripción únicamente indicaba que se trataba de productos plásticos, y no era posible identificar si se trataba, o no, del producto objeto de investigación.

60. En este sentido, fueron consideradas como producto objeto de investigación las siguientes operaciones:

a. aquellas cuya descripción contenía las palabras: blíster; acetato; vacoplast ampollas; termoformado; termoformar; inserto; mica; hoja; tira; lámina; película; film; bobina; PVC rígido; rollos; vinil, y policloruro de vinilo;

b. importaciones de empresas que fabrican blísters y credenciales;

c. de un importador que fue cliente de las Solicitantes, y

d. de una empresa que comercializa PVC para termoformar, y otra que comercializa película de PVC.

61. Por su parte, la Secretaría se allegó del listado de las importaciones originarias de China que ingresaron a México a través de las fracciones arancelarias 3920.49.01 y 3920.49.99 de la TIGIE, durante el periodo investigado, que obtuvo del Sistema de Información Comercial de México, en adelante SIC-M. Con la información que proporcionaron las Solicitantes, cotejó la descripción de los productos, el valor en dólares de Estados Unidos de América, en adelante dólares, y el volumen, entre otros datos, encontrando diferencias en cuanto al número de operaciones y, por lo tanto, en el valor y volumen.

62. Por lo anterior, la Secretaría determinó calcular el precio de exportación a partir de las estadísticas de importaciones que reporta el SIC-M, en virtud de que la información contenida en dicha base de datos se obtiene previa validación de los pedimentos aduaneros que se da en un marco de intercambio de información entre agentes y apoderados aduanales, por una parte, y la autoridad aduanera, por la otra, misma que es revisada por el Banco de México y, por lo tanto, se considera como la mejor información disponible.

63. Al respecto, la Secretaría replicó y aceptó la metodología de depuración propuesta por las Solicitantes, con algunas precisiones, conforme a lo descrito en los puntos 142 a 144 de la Resolución de Inicio, y 74 de la Resolución Preliminar.

64. Adicionalmente, como se señaló en el punto 75 de la Resolución Preliminar, la Secretaría contó con la información de pedimentos de importación y facturas que proporcionaron las empresas importadoras comparecientes, así como con los pedimentos de importación, con su documentación anexa, que solicitó a diversos agentes aduanales.

65. Asimismo, tal como se describió en los puntos 41 y 43 a 46 de la Resolución Preliminar, la Secretaría requirió información a las empresas comparecientes para que demostraran si el producto que introdujeron a México, originario de China, cumplía o no con las características del producto objeto de investigación, así como para que proporcionaran las explicaciones y los soportes documentales necesarios para llevar el precio del producto a nivel ex fábrica.

66. Derivado de la revisión de la información aportada por las partes comparecientes y de la que se allegó la propia Secretaría, se depuró la base de datos del SIC-M y, con fundamento en el artículo 40 del RLCE, se calculó el precio de exportación promedio ponderado en dólares por kg, para el PVC rígido originario de China, durante el periodo investigado.

a. Ajustes al precio de exportación

67. En la etapa de inicio de la investigación, las Solicitantes manifestaron que el valor en aduana de la mercancía, expresado en moneda nacional y determinado conforme a lo dispuesto en el Título Tercero, Capítulo III, Sección Primera, de la Ley Aduanera, incluye, además del valor factura, los gastos de embalaje tanto de mano de obra como de materiales, así como los gastos de transporte, seguros y gastos conexos, en que se incurra con motivo del transporte de las mercancías, por lo que el precio reportado en las bases de aduanas corresponde a un precio a nivel Costo, Seguro y Flete (CIF, por el acrónimo en inglés de Cost, Insurance and Freight) de la mercancía, por lo cual se requiere realizar los ajustes correspondientes a flete terrestre, así como por flete y seguro marítimos. Añadieron que la información que proporcionaron es la mejor que tuvieron razonablemente a su alcance, de conformidad con el artículo 5.2 del Acuerdo Antidumping.

i. Flete interno

68. Las Solicitantes indicaron que consultaron diversas páginas de Internet que proporcionan cotizaciones de fletes internos en China y encontraron una consultora internacional que se dedica a apoyar a las empresas que precisen comprar, fabricar o vender en el mercado chino, llamada SedeenChina, la cual, señalaron, cuenta con más de quince años de experiencia y se dedica a ofrecer servicios para la compra y venta en China, misma que publicó un artículo en julio de 2017 acerca del costo del transporte en el interior de dicho país.

69. Para estimar el costo, en dicho artículo se aprecia una tabla donde se divide el país en seis sectores, partiendo de la distancia a donde se envía el producto, estipulando el costo por el primer kilogramo que se envía y por los kilogramos subsecuentes.

70. Para calcular el flete aplicado al PVC rígido, las Solicitantes consideraron los costos del transporte interno en la región de Shanghái y las provincias limítrofes (región 1), para contenedores de 20 y 40 pies que, conforme a la información publicada en la página de Internet www.icontainers.com, corresponden a 28 y 29 toneladas, respectivamente. Posteriormente, dividieron este costo entre los kilogramos totales para obtener el precio en renminbi por kg.

71. Al respecto, como se mencionó en los puntos 43 de la Resolución de Inicio y 82 de la Resolución Preliminar, la Secretaría previno a las Solicitantes para que explicaran por qué consideraron únicamente el sector 1 (municipio de Shanghái y provincias limítrofes de Zhejiang y Jiangsu), referido en el artículo publicado por la consultora SedeenChina, y no incluyeron los otros cinco sectores ahí señalados. En respuesta, indicaron que las empresas de las que tuvieron conocimiento se ubicaron en el sector 1, por lo que consideraron razonable utilizar sólo esta zona como un escenario conservador, y no los otros cinco sectores, con la intención de evitar sesgos que podrían generarse al sobreestimar el flete interno.

72. Asimismo, la Secretaría les solicitó que justificaran el uso de contenedores de 20 y 40 pies para el traslado del producto objeto de investigación. En respuesta, señalaron que presentaron impresiones de pantalla de la página de Internet www.alibaba.com, con información de compañías que comercializan a través de dicho portal y que exportan a Norteamérica, utilizando contenedores de 20 pies para sus operaciones. Agregaron que, con el fin de presentar un soporte del tamaño del contenedor en el que se comercializa el producto objeto de investigación, exhibieron documentos de sus ventas, en los que se observa que estas fueron realizadas en contenedores de 40 pies. Señalaron que el tamaño del contenedor para transportar el PVC rígido depende de las necesidades del comprador y vendedor, por lo que consideraron ambos tamaños.

73. Las Solicitantes señalaron que, dado que la publicación corresponde a tarifas de flete vigentes en 2017, consideraron la inflación en China de 2017 a 2021 para llevar dichas tarifas al periodo investigado, y deflactaron los precios sumando los índices de inflación anual de 2018, 2019 y 2020.

74. Al respecto, y como se indicó en los puntos 46 de la Resolución de Inicio y 85 de la Resolución Preliminar, la Secretaría previno a las Solicitantes para que conciliaran su propuesta de emplear tarifas correspondientes a 2017, ajustadas por inflación, con la sugerencia de la publicación de la consultora SedeenChina, la cual recomienda consultar los precios en el momento del transporte, ya que pueden variar considerablemente.

75. En respuesta, indicaron que realizaron nuevas búsquedas de tarifas de fletes vigentes en el periodo investigado y obtuvieron información de otras dos empresas consultoras de comercio en China, Yiwu-Market-Guide y China Importal. Agregaron que dichas tarifas son similares a las de 2017, ajustadas por inflación, para contenedores de 20 y 40 pies.

76. Señalaron que la empresa China Importal publicó el artículo “Costos de envío al importar desde China: una guía completa” en julio de 2021, en el cual se realiza un análisis del costo del transporte de la fábrica al puerto, donde se especificó que el costo para transportar un contenedor de 20 pies es de 3,000 renminbis (alrededor de 480 dólares), destacando que, si bien este costo puede variar dependiendo de la distancia entre la fábrica y el puerto, la mayoría de los fabricantes orientados a la exportación tienen su base en la costa.

77. Asimismo, señalaron que la empresa Yiwu-Market-Guide, en su artículo “Cargo de flete interior de Yiwu a FOB Ningbo”, consultado el 23 de febrero de 2022, precisó que los costos del flete interno en China para contenedores de 20 y 40 pies son de 600 y 900 dólares, respectivamente, para estos dos puntos, aclarando que, aun cuando el artículo es referente a una zona específica de China, consideraron razonable asumir que estos precios son similares en otras regiones.

78. Las Solicitantes indicaron que, a partir de la información de las tres empresas consultoras de comercio en China, estimaron un costo promedio por flete interno en el periodo investigado en dólares por kg, considerando las capacidades en kilogramos y metros cúbicos para contenedores de 20 y 40 pies.

79. No obstante lo anterior, como se señaló en el punto 90 de la Resolución Preliminar, derivado de la información aportada por las empresas importadoras en respuesta a los requerimientos de información, la Secretaría obtuvo información de la tarifa por concepto de flete interno, la cual se refiere al costo de transacciones reales por transportar el producto objeto de investigación y se ubican dentro del periodo investigado.

ii. Flete y seguro marítimos

80. En la etapa de inicio de la investigación, las Solicitantes señalaron que, para el cálculo del ajuste por concepto de flete y seguro marítimos, seleccionaron como puertos de salida los principales para el comercio en China, de acuerdo con el artículo “Ranking: Los 10 puertos más importantes de China”, obtenido de la página de Internet www.icontainers.com, consultada el 18 de enero de 2022. Sin embargo, el cotizador consultado, Hapag-Lloyd, sólo reportó información disponible para seis puertos.

81. Agregaron que la empresa Hapag-Lloyd es una compañía especializada en realizar fletes marítimos alrededor de todo el mundo; destacaron que seleccionaron Manzanillo como puerto de llegada, por ser el principal puerto de entrada del producto objeto de investigación en México.

82. Explicaron que, para solicitar la cotización, se debe llenar un formulario, donde seleccionaron el puerto de salida y el puerto de llegada del flete que se desea cotizar; una vez llenado el formulario, el cotizador arroja una tarifa del flete marítimo para tres opciones de contenedor (20’STD, 40’STD, y 40’HC). Al respecto, seleccionaron los contenedores de 20’STD y 40’STD. Asimismo, señalaron que la cotización contempla el gasto del flete marítimo y gastos por recargos a la exportación e incluye una tarifa de seguridad del transportista.

83. Indicaron que, una vez que se tuvieron todos los gastos para los contenedores seleccionados en dólares, de cada uno de los seis puertos, se sumaron y se dividieron entre las 28 y 29 toneladas de la capacidad de los contenedores, respectivamente, y se obtuvo un promedio para cada uno de ellos. Posteriormente, se promediaron ambos costos para obtener un costo del flete marítimo de China a México en dólares por tonelada.

84. Señalaron que las cotizaciones fueron realizadas en diciembre de 2021 y consideraron pertinente deflactar los precios para llevarlos al periodo investigado, tomando en cuenta la inflación acumulada de octubre a diciembre de 2021 en Estados Unidos. Al respecto, la Secretaría observó que las tarifas de flete corresponden a diciembre de 2020, por lo que previno a las Solicitantes para que explicaran la razón de aplicar la inflación de octubre a diciembre de 2021 a las mismas. En respuesta, se limitaron a señalar que en virtud de que las cotizaciones fueron realizadas en diciembre, sin importar que haya sido en los primeros días, consideraban pertinente aplicar la inflación de octubre a diciembre de 2021 para deflactar los precios al periodo investigado, es decir, al mes de septiembre.

85. Asimismo, como se indicó en los puntos 56 de la Resolución de Inicio y 96 de la Resolución Preliminar, la Secretaría previno a las Solicitantes para que demostraran que los puertos de salida utilizados fueron los más importantes en la exportación del producto objeto de investigación. En respuesta, señalaron que revisaron la página de Internet www.alibaba.com y encontraron empresas que se dedican a exportar el producto a América, observando que los principales puertos son Shanghái, Ningbo y Qingdao, que son tres de los puertos presentados para el cálculo del precio del flete marítimo a México.

86. Al respecto, como se señaló en el punto 97 de la Resolución Preliminar, la Secretaría contó con información de flete y seguro marítimos correspondientes a transacciones reales, la cual se obtuvo de las facturas y pedimentos de importación aportados por las empresas importadoras comparecientes, así como de la información de la que se allegó la propia Secretaría.

b. Determinación

87. En el caso del flete interno, en la etapa de inicio de la investigación, la Secretaría consideró la información de la publicación de la empresa China Importal de 2021, y observó que dicha fuente reporta un rango de precios, por lo que determinó utilizar el flete promedio de dicho rango. No obstante, la Secretaría consideró como mejor información disponible la que se describe en los puntos 90 de la Resolución Preliminar y 79 de la presente Resolución, por tratarse de información puntual del costo de transporte del producto objeto de investigación durante el periodo investigado, y a partir de dicha información, calculó un costo promedio en dólares por kg para el ajuste por concepto de flete interno.

88. En relación con el cálculo del flete y seguro marítimos, la Secretaría utilizó la información que se describe en los puntos 97 de la Resolución Preliminar y 86 de la presente Resolución, por tratarse de información correspondiente al producto objeto de investigación, la cual procede de transacciones reales realizadas durante el periodo investigado. A partir de dicha información, la Secretaría calculó un costo promedio en dólares por kg para el ajuste por conceptos de flete y seguro marítimos promedio en dólares por kg.

89. Con fundamento en los artículos 2.4 del Acuerdo Antidumping; 36 de la LCE, y 53 y 54 del RLCE, la Secretaría ajustó el precio de exportación por concepto de flete interno, y flete y seguro marítimos, con base en la información y metodología de cálculo descritas en los puntos anteriores de la presente Resolución.

2. Valor normal

90. En esta etapa de la investigación, la Secretaría contó con información adicional a la descrita en los puntos 102 a 120 de la Resolución Preliminar, toda vez que, como se señala en el punto 26 de la presente Resolución, requirió a las Solicitantes para que proporcionaran referencias de precios de venta de las mercancías idénticas o similares a las exportadas, de una fuente distinta a la proporcionada para el inicio de la investigación, así como el soporte documental que sustentara su respuesta.

91. En respuesta a dicho requerimiento, las Solicitantes señalaron que, aun cuando las cotizaciones presentadas en el inicio de la investigación son válidas y confiables, realizaron un esfuerzo para conseguir una cotización de una empresa fabricante en China para venta en el mercado interno. Asimismo, se dieron a la tarea de conseguir cotizaciones de una fuente alterna a Alibaba, obteniendo cotizaciones de la página de Internet www.1688.com, la cual, señalaron, también es una página reconocida a nivel internacional, creada para la venta al por mayor en el mercado interno de China; además, también es usada por otros miembros de la Organización Mundial del Comercio, en adelante OMC, como referencia en las investigaciones antidumping.

92. Apuntaron que para obtener estas cotizaciones se cercioraron de lo siguiente:

a. que se tratara del producto objeto de investigación;

b. que provinieran de empresas productoras chinas, y

c. que se tratara de producto para venta en el mercado interno de China, para lo cual se señaló como primer filtro el producto, que se indique que es para entrega en China y se coloque una región y/o código postal.

93. Manifestaron que, con toda la información adicional, la Secretaría podrá confirmar nuevamente que los precios en el mercado interno de China no están dados en el curso de operaciones normales, ya que al efectuar la prueba de costos en todos los casos (en las cotizaciones de Alibaba, en la cotización directa de un productor en China y en las cotizaciones de la página de Internet www.1688.com) no cubren los costos de producción más gastos administrativos, de venta y de carácter general. En consecuencia, señalaron, procede el cálculo del valor normal conforme a la metodología de valor reconstruido.

94. La Secretaría revisó la información aportada, y corroboró que los precios provienen tanto de la página de Internet www.1688.com como de la cotización de la empresa fabricante china, y que se trata de producto objeto de investigación destinado al mercado interno chino de empresas productoras chinas, por lo que, de conformidad con los artículos 2.1 del Acuerdo Antidumping y 31 de la LCE, calculó un precio promedio en dólares por kg, a partir de las referencias de precios aportadas por las Solicitantes.

a. Operaciones comerciales normales

95. Las Solicitantes argumentaron que los precios en el mercado interno de China no están dados en el curso de operaciones comerciales normales, toda vez que no cubren los costos totales de producción del producto objeto de investigación, por lo que presentaron información de costos de producción del PVC rígido.

96. Partieron del costo del PVC suspensión en el mercado interno, reportado por la empresa S&P Global Platts, la cual, señalaron, es un proveedor líder independiente de información, precios de referencia y análisis de los mercados de la energía y las materias primas con más de cien años de experiencia. Añadieron que dicha empresa está en comunicación diaria con clientes, participantes del mercado, organizaciones y autoridades industriales, a través de foros, cursos y reuniones personales, con el fin de desarrollar metodologías que satisfagan las necesidades de los mercados y en específico para el mercado del PVC en Asia, realiza evaluaciones internas semanales de China para el PVC suspensión.

97. Agregaron que S&P Global Platts hace una publicación semanal, excepto las últimas dos semanas del año, donde publica evaluaciones de precios spot de polímeros asiáticos, específicamente, publica precios domésticos del PVC suspensión en China. A partir de dichas publicaciones semanales correspondientes a los meses de octubre de 2020 a septiembre de 2021, las Solicitantes estimaron un precio promedio para el periodo investigado.

98. Añadieron que no les fue posible obtener los costos de los otros insumos en el mercado interno de China, por lo que utilizaron su propia información promedio respecto de la participación en el costo de los insumos necesarios para la fabricación de PVC rígido.

99. Para obtener el costo total de producción, al costo total de la materia prima le sumaron la mano de obra directa y los gastos indirectos de fabricación. Mencionaron que, dado que no contaron con esta información para los productores en China y en virtud de que los procesos productivos en China y en México son similares, asumieron que los costos también lo son, por lo que utilizaron su información para estimar dichos costos.

100. Agregaron que, para estimar los gastos generales, revisaron quiénes eran las principales empresas productoras de PVC en China y aclararon que, si bien no son exclusivas de PVC rígido, fue la mejor información de la cual pudieron disponer. Al respecto, proporcionaron el “Análisis y pronóstico de la industria del cloruro de polivinilo (PVC) de China, 2015-2018 y 2018-2022”, obtenido de la página de Internet www.prnewswire.com, publicado el 2 de noviembre de 2018, en la cual se menciona a los diez principales productores en China.

101. Las Solicitantes realizaron una búsqueda de los estados financieros trimestrales de las empresas referidas en el punto anterior, los cuales son públicos, y construyeron un estado financiero del periodo investigado, al sumar los estados financieros de los trimestres terminados en los meses diciembre de 2020; marzo de 2021; junio de 2021, y septiembre de 2021.

102. A partir de esta información, estimaron el porcentaje que representan los gastos generales en relación con el costo de ventas como promedio ponderado respecto de los ingresos totales de estas diez empresas.

103. Finalmente, sumaron los gastos de administración y venta de los diez principales productores al costo de producción de PVC rígido, para compararlos con los precios de venta al mercado interno en China. Las Solicitantes señalaron que, al comparar los costos de producción más gastos generales con el precio, confirmaron que existen ventas por debajo de costos del producto similar al que es objeto de investigación en el mercado interno de China y, por lo tanto, es posible afirmar que las ventas internas en China del producto objeto de investigación no se realizan en condiciones de operaciones comerciales normales, por lo que es procedente calcular el valor normal con la metodología de valor reconstruido.

104. La Secretaría revisó cada una de las fuentes empleadas en la obtención de los costos y gastos de producción, replicó la metodología descrita por las Solicitantes, y encontró diferencias en algunos casos, por lo que decidió utilizar los cálculos efectuados por la propia Secretaría. En particular, no consideró la información de la empresa Hongda Xingye Co., Ltd., toda vez que no reportó los datos correspondientes al periodo investigado, mientras que la empresa Inner Mongolia Junzheng Energy & Chemical Group Co., Ltd., reportaron gastos financieros negativos, por lo que la Secretaría determinó no utilizarlos, toda vez que el emplear esta cifra negativa implicaría que, al usar el excedente de ingresos sobre gastos financieros como una especie de crédito, este tendría el efecto de absorber otros gastos y costos efectivamente erogados por la empresa, de acuerdo con lo previsto en el artículo 46 del RLCE.

105. Finalmente, la Secretaría observó que los precios, en el mercado interno de China, no cubren los costos más gastos generales de producción, por lo que se presume que no están dados en el curso de operaciones comerciales normales.

106. Derivado de lo anterior, de conformidad con los artículos 2.2 del Acuerdo Antidumping y 32 de la LCE, la Secretaría determina que es procedente utilizar la metodología de valor reconstruido en el cálculo del valor normal.

b. Valor reconstruido

107. Para el cálculo del valor reconstruido, al costo de producción más gastos generales, las Solicitantes agregaron la utilidad obtenida de la información financiera de las empresas referidas en los puntos 126 de la Resolución Preliminar y 100 de la presente Resolución, durante el periodo investigado.

108. La Secretaría observó que las Solicitantes calcularon el margen de utilidad a partir del dato de la utilidad antes de su afectación por impuestos, dividido entre las ventas. Sin embargo, la Secretaría realizó el cálculo dividiendo la utilidad entre el costo de ventas, de conformidad con lo señalado en el artículo 46, fracción XI del RLCE. El resultado lo aplicó al costo de producción y lo agregó a los costos más gastos generales para obtener el valor reconstruido en dólares por kg.

3. Margen de discriminación de precios

109. De conformidad con lo establecido en los artículos 2.1, 6.8 y Anexo II del Acuerdo Antidumping; 30, 54 y 64, último párrafo de la LCE, y 38 del RLCE, la Secretaría comparó el valor normal con el precio de exportación y calculó un margen de discriminación de precios de 57.63% a las importaciones de PVC rígido originarias de China.

H. Análisis de daño y causalidad

110. La Secretaría analizó los argumentos y las pruebas aportadas por las partes comparecientes, además de la información que ella misma se allegó, a fin de determinar si las importaciones de PVC rígido originario de China efectuadas en condiciones de discriminación de precios causaron daño material a la rama de producción nacional del producto similar. Esta evaluación, entre otros elementos, comprende un examen de:

a. el volumen de las importaciones en condiciones de discriminación de precios, su precio y el efecto de estas en los precios internos del producto similar, y

b. la repercusión del volumen y precio de esas importaciones en los indicadores económicos y financieros de la rama de producción nacional del producto similar.

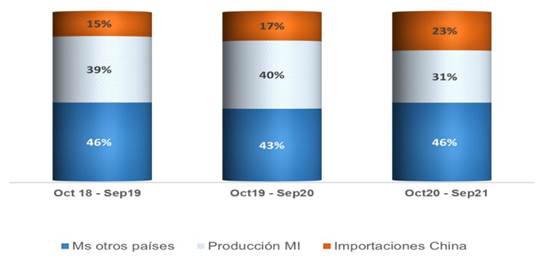

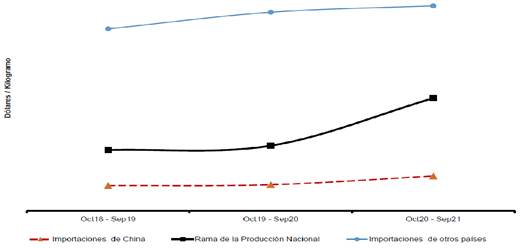

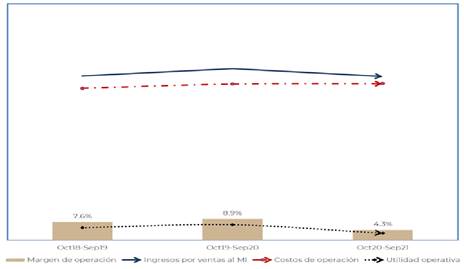

111. El análisis de los indicadores económicos y financieros de la rama de producción nacional corresponde a la información que las Solicitantes proporcionaron, toda vez que representan más del 90% de la producción nacional de PVC rígido similar al que es objeto de investigación, tal como se determinó en los puntos 175 y 176 de la presente Resolución. Para tal efecto, la Secretaría consideró datos del periodo comprendido del 1 de octubre de 2018 al 30 de septiembre de 2021, que constituye el periodo analizado e incluye el periodo investigado. Salvo indicación en contrario, el comportamiento de los indicadores económicos y financieros en un determinado año o periodo se analizan respecto del inmediato anterior comparable.

1. Similitud de producto

112. Conforme a lo establecido en los artículos 2.6 del Acuerdo Antidumping, y 37, fracción II del RLCE, la Secretaría evaluó la información y pruebas existentes en el expediente administrativo del caso para determinar si el PVC rígido de fabricación nacional es similar al producto objeto de investigación.

113. En los puntos 99 a 120 de la Resolución de Inicio y 139 a 153 de la Resolución Preliminar, la Secretaría analizó y determinó que existen elementos suficientes para considerar que el PVC rígido de fabricación nacional es similar al producto objeto de investigación, ya que ambos cuentan con características físicas y composición química semejantes, tienen los mismos usos y funciones, utilizan los mismos insumos y el mismo proceso de producción, además de que atienden a los mismos canales de comercialización y mercado geográfico, y son comercialmente intercambiables, al ser adquiridos por clientes similares.

114. En la etapa anterior de la investigación, conforme a lo señalado en los puntos 48 y 49 de la Resolución Preliminar, diversas empresas importadoras y una empresa exportadora señalaron que el producto objeto de sus operaciones debe estar excluido de la cobertura del producto objeto de investigación, conforme a lo señalado en el punto 33 de la Resolución de Inicio.

a. Características

115. De acuerdo con lo descrito en los puntos 101 a 107 de la Resolución de Inicio y 142 a 144 de la Resolución Preliminar, la Secretaría consideró que el PVC rígido originario de China y el de la producción nacional tienen características similares, conforme a lo siguiente:

a. el PVC rígido es una película rígida de polímero de cloruro de vinilo con otros monómeros;

b. la composición normalmente es de entre 85% y 87% de resina de PVC, de menos de 1 miligramo/kilogramo de monómero residual, y con un contenido de plastificantes menor al 6% en peso;

c. puede ser de colores o transparente, también referido como cristal, así como en diversas presentaciones, ya sea rollo, láminas, hojas y tiras;

d. es una película monocapa, es decir, cuenta con una sola capa de un polímero, y

e. es una película rígida que normalmente tiene un calibre (grosor o espesor) de hasta 1.27 mm (0.050 pulgadas), aunque pudiera ser mayor, dependiendo de la solicitud y necesidades del cliente, y respecto al ancho, puede ser a solicitud del cliente, y normalmente hasta 150 cm.

116. El contenido de plastificantes es una característica que distingue al PVC rígido objeto de investigación del PVC flexible; mientras que la película rígida no contiene plastificantes, o contiene muy pocos, la película flexible sí contiene plastificantes que la hacen precisamente flexible. Al respecto, el umbral de contenido de plastificantes del 6% viene directamente de la nomenclatura de la subpartida de la TIGIE, y por exclusión el producto objeto de investigación ingresa a través de la subpartida que no contiene más del 6% de plastificantes, es decir, con contenido de plastificantes menor al 6%.

117. De acuerdo con lo señalado en los puntos anteriores, así como con los catálogos de productos; reportes de información técnica y tablas comparativas de las características y composición del producto, tanto de origen chino como de producción nacional, proporcionados por las partes comparecientes, así como con la nomenclatura de la TIGIE, la Secretaría determinó que el producto objeto de investigación y el de la producción nacional presentan características y composición semejantes, conforme a lo siguiente:

a. ambos productos son una película rígida de polímero de cloruro de vinilo con otros monómeros, normalmente con una composición de resina de PVC del 80% o superior, con menos de 1 miligramo/kilogramo de monómero residual;

b. el contenido de plastificantes es menor al 6% en peso, conforme a la nomenclatura de la TIGIE;

c. los umbrales máximos y mínimos de calibre (grosor o espesor) y ancho de la película de PVC rígido son semejantes y se ajustan a las necesidades del cliente, y

d. tanto el producto chino como el de fabricación nacional se presentan en colores o transparente, también denominado cristal, los cuales, de igual manera, se pueden ajustar a las necesidades del cliente.

118. En esta etapa final de la investigación, las Solicitantes indicaron que pueden atender especificaciones especiales, según los requerimientos de sus clientes, conforme a lo descrito en los puntos 137 a 139 de la presente Resolución.

b. Proceso productivo

119. En los puntos 108 a 111 de la Resolución de Inicio y 145 y 146 de la Resolución Preliminar, la Secretaría determinó que el producto objeto de investigación y el producto de fabricación nacional, en general, tienen procesos productivos similares, ya que utilizan insumos semejantes y constan de las mismas etapas; las cuales se describen a continuación:

a. recepción: se recibe la materia prima, y se pesa la resina y aditivos;

b. mezclado: se lleva a cabo su homogeneización (mezclado) en estado sólido. Esta mezcla está compuesta principalmente por resina, estabilizadores, ayudas de proceso, lubricantes, aditivos y pigmentos;

c. extrusión y calandrado: la mezcla en estado sólido es alimentada a un husillo, en donde el material se comienza a plastificar por medio de calor. La masa fundida es transportada a la precalandria para complementar la plastificación y homogeneización, para después ser alimentada a la calandria, en donde el vinilo se hace pasar por diferentes rodillos contrarrotantes, los cuales trabajan a temperatura, presión y velocidad de rotación específicas para obtener las propiedades deseadas del producto. Una vez calandrado el material, pasa por rodillos enfriadores, y así es como se obtiene la película de PVC;

d. corte y embobinado: el jumbo maestro es transformado en bobinas individuales, las cuales son cortadas de acuerdo con las especificaciones del cliente, y

e. embalaje: las bobinas u hojas son empacadas y acondicionadas conforme a la solicitud del cliente.

120. En esta etapa de la investigación, ninguna de las partes comparecientes aportó información o argumentos que contravinieran la determinación de la Secretaría. Por lo tanto, la Secretaría no contó con elementos que desvirtúen lo señalado en los puntos 111 de la Resolución de Inicio y 146 de la Resolución Preliminar, en el sentido de que la mercancía investigada y la de fabricación nacional se producen a partir de los mismos insumos y procesos productivos similares.

c. Normas

121. En los puntos 112 y 113 de la Resolución de Inicio, 147 y 148 de la Resolución Preliminar y 14 de la presente Resolución, la Secretaría señaló que la norma que le podría aplicar tanto al producto objeto de investigación como al de fabricación nacional es la Norma Mexicana “NMX-E-272-NYCE-2020 Industria del plástico – Película y lámina rígida de poli (cloruro de vinilo) (PVC) sin plastificante para uso general – Especificaciones y métodos de prueba".

122. La empresa importadora Fantasías Miguel indicó que el producto investigado cumple con las normas de la Sociedad Americana para Pruebas y Materiales (ASTM, por las siglas en inglés de American Society for Testing and Materials), “ASTM-D2457 Método de prueba estándar para brillo especular de películas plásticas y plásticos sólidos”, y “ASTM-D1003 Método de prueba estándar para transmisión luminosa y turbidez de plásticos transparentes”, las cuales aplicó como métodos de prueba desarrollados por la ASTM.

123. IPISA y Plami indicaron que los productos nacionales cumplen con las normas internacionales de medición de WVTR (tasa de transmisión de vapor de agua) y estabilidad dimensional exigidos en la industria alimentaria y farmacéutica de empaque; en específico, las normas internacionales "ASTM-F1249 Método de prueba estándar para la tasa de transmisión de vapor de agua a través de películas y láminas de plástico utilizando un sensor de infrarrojos modulado”, en adelante ASTM-F1249, para medición de WVTR y “ASTM-D1042 Método de prueba estándar para cambios dimensionales lineales de plásticos causados por la exposición al calor y la humedad”, en adelante ASTM-D1042, para medición de parámetros de estabilidad dimensional.

124. Al respecto, la Secretaría observó que el cumplimiento de los métodos desarrollados por la ASTM señalados son de carácter voluntario.

d. Usos y funciones

125. En los puntos 114 a 116 de la Resolución de Inicio y 149 y 150 de la Resolución Preliminar, la Secretaría determinó que el producto objeto de investigación y el de fabricación nacional tienen los mismos usos y funciones, ya que normalmente se utilizan como empaque de una amplia gama de productos, atendiendo diversos mercados, como el farmacéutico, alimentario, industrial, papelero y manufactura en general.

126. La información disponible en el expediente administrativo aportada por las partes comparecientes demuestra que el producto objeto de investigación y el de fabricación nacional tienen los mismos usos y funciones, en virtud de que se destinan principalmente al empaque y protección de diversos productos.

e. Consumidores y canales de distribución

127. En los puntos 117 a 119 de la Resolución de Inicio y 151 y 152 de la Resolución Preliminar, la Secretaría determinó que el PVC rígido originario de China y el de fabricación nacional atienden los mismos consumidores y canales de distribución, y concurren al mismo mercado geográfico.

128. Tal y como se describe en el punto 152 de la Resolución Preliminar, las empresas importadoras Neolpharma, Laboratorios Alpharma y Bioresearch de México señalaron que utilizan indistintamente producto investigado y de fabricación nacional en sus actividades productivas y/o comerciales. Con base en lo anterior, la Secretaría confirma su determinación, ya que en la presente etapa no contó con información adicional que contraviniera su determinación.

f. Determinación

129. A partir de lo descrito en los puntos anteriores de la presente Resolución, la Secretaría determinó que el PVC rígido de fabricación nacional es similar al producto objeto de investigación, en términos de lo dispuesto en los artículos 2.6 del Acuerdo Antidumping, y 37, fracción II del RLCE, ya que cuentan con características físicas y composición química semejantes, tienen los mismos usos y funciones, utilizan los mismos insumos y el mismo proceso de producción, además de que atienden a los mismos canales de comercialización y mercado geográfico, y son comercialmente intercambiables, al ser adquiridos por los mismos clientes.

g. Cobertura del producto

130. En la etapa preliminar de la presente investigación, algunas partes comparecientes manifestaron que la película de PVC que importaron no forma parte de la cobertura del producto investigado.

131. En particular, las empresas Rock Wood, S.A. de C.V., en adelante Rock Wood, All Wood Cabinetry, LLC., en adelante All Wood, Antiestática de México, S.A. de C.V., en adelante Antiestática de México, Home N’More, S.A. de C.V., en adelante Home N’More, Industrias Danpex, S.A. de C.V., en adelante Industrias Danpex, Imágenes y Soluciones, S.A. de C.V., en adelante Imágenes y Soluciones, Grupo Umma, S.A. de C.V., en adelante Grupo Umma, Sutsa Print de México, S.A. de C.V., en adelante Sutsa Print de México, La Distribuidora de Casimires, S.A. de C.V., en adelante La Distribuidora de Casimires, Membranas Plásticas Internacionales, S.A. de C.V., en adelante Membranas Plásticas Internacionales, Impresión y Diseño de México, S.A de C.V., en adelante Impresión y Diseño de México, Sistemas Automáticos de Identificación, S.A. de C.V., en adelante Sistemas Automáticos de Identificación, Tian Hao, S.A. de C.V., en adelante Tian Hao, Institucionales de la Bahía, S.A. de C.V., en adelante Institucionales de la Bahía, Emsur México, S.A. de C.V., en adelante Emsur México, Grupo Refriacondicionamiento, S.A. de C.V., en adelante Grupo Refriacondicionamiento, Agropecuaria Nuevo Siglo, S.A. de C.V., en adelante Agropecuaria Nuevo Siglo, Italli Innovación, S.A. de C.V., en adelante Italli Innovación, y Furoseal, S.A. de C.V., en adelante Furoseal, señalaron que el producto que importaron y comercializaron está excluido de la cobertura del producto objeto de investigación porque tiene especificaciones técnicas y usos diferentes al producto objeto de investigación. Para el caso de:

a. Rock Wood y All Wood señalaron que el uso del producto que comercializaron fue para termo laminar y presentaron las especificaciones técnicas del producto que importaron. La Secretaría observó que el contenido de plastificantes fue superior al 6%, tal y como se describe en los puntos 155 a 159 de la Resolución Preliminar;

b. Antiestática de México mencionó que el producto que importó tiene especificaciones técnicas y usos diferentes, para lo cual adjuntó las fichas técnicas. La Secretaría identificó que el contenido de plastificantes fue superior al 6%, como se señaló en los puntos 160 a 162 de la Resolución Preliminar;

c. Home N’more presentó la descripción y especificaciones del producto que importó. Sin embargo, las Solicitantes señalaron que el producto que importó Home N’more no forma parte de la cobertura del producto investigado, como se señaló en los puntos 163 y 164 de la Resolución Preliminar;