RESOLUCIÓN por la que se acepta la solicitud de parte interesada y se declara el inicio del procedimiento administrativo de investigación antidumping sobre las importaciones de caucho termoplástico estireno butadieno estireno originarias de la República Popular China, independientemente del país de procedencia |

Miércoles 07 de Agosto de 2024 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN POR LA QUE SE ACEPTA LA SOLICITUD DE PARTE INTERESADA Y SE DECLARA EL INICIO DEL PROCEDIMIENTO ADMINISTRATIVO DE INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE CAUCHO TERMOPLÁSTICO ESTIRENO BUTADIENO ESTIRENO ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa de inicio el expediente administrativo AD 11-24 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía, en adelante Secretaría, se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 26 de abril de 2024, Dynasol Elastómeros, S.A. de C.V., en adelante la Solicitante o Dynasol, solicitó el inicio del procedimiento administrativo de investigación por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de caucho termoplástico estireno butadieno estireno, en adelante hule SBS (SBS, por sus siglas en inglés de Styrene-Butadiene-Styrene), originarias de la República Popular China, en adelante China, independientemente del país de procedencia.

2. La Solicitante manifestó que las importaciones de hule SBS originarias de China se realizaron en volúmenes significativos y en condiciones de discriminación de precios, causando amenaza de daño a la industria nacional.

3. Propuso como periodo investigado el comprendido de enero a diciembre de 2023 y como periodo de análisis el comprendido de enero de 2021 a diciembre de 2023. Presentó argumentos y pruebas para sustentar su solicitud de investigación, los cuales constan en el expediente administrativo del caso y fueron considerados para la emisión de la presente Resolución.

B. Solicitante

4. Dynasol es una empresa constituida conforme a las leyes mexicanas que tiene entre sus principales actividades la fabricación de toda clase de hule sintético y materias primas químicas, incluidos productos resultantes de procesos petroquímicos y sus subproductos y derivados.

5. Señaló como domicilio para oír y recibir notificaciones el ubicado en Viena no. 71, int. 403, Col. Del Carmen, C.P. 04100, Ciudad de México.

C. Producto objeto de investigación

1. Descripción general

6. El producto objeto de investigación es el hule SBS, que es un elastómero termoplástico sintético, también denominado caucho termoplástico que combina la elasticidad, flexibilidad y resistencia al impacto del caucho sin necesidad de vulcanización y puede ser repetidamente procesado y moldeado, manteniendo sus propiedades elastoméricas; está formado por al menos dos bloques de estireno y separados por mínimo un bloque de butadieno. La condición para que este sea considerado como un hule SBS es que la combinación entre el butadieno y el estireno conformen el 100% de contenido.

7. El nombre genérico del producto objeto de investigación es caucho termoplástico estireno butadieno estireno. Comercialmente se conoce como SBS elastómero termoplástico, elastómero termoplástico, hule termoplástico, estireno-butadieno-estireno, polibutadieno-estireno, caucho sintético, caucho de copolímeros, copolímero de bloque de estireno butadieno, entre otros.

2. Características

8. El producto objeto de investigación está compuesto por estireno y butadieno. El contenido de butadieno es la diferencia entre el contenido de estireno y un 100% del total del producto. De acuerdo con la información que aportó la Solicitante, normalmente la proporción de estireno en el producto investigado oscila entre 20% y 40%, mientras que el contenido de butadieno se encuentra entre 60% y 70%, aunque estos porcentajes pueden variar.

9. El hule SBS alterna bloques de poliestireno en los extremos de la cadena polimérica manteniendo en el centro un bloque de polibutadieno, esto le confiere un carácter termoplástico, es decir, se puede reprocesar o ser reciclable en algunas de sus aplicaciones, como compuestos para calzado.

10. El producto objeto de investigación incluye distintos grados de acuerdo con sus usos. Los grados son asignados por cada uno de los productores, como si fuesen códigos de producto. El hule SBS en los distintos grados no contiene aceite.

11. Las propiedades físicas del hule SBS son: la viscosidad en disolución con solvente (por ejemplo, Tolueno), la cual indica la resistencia al flujo de un material; la configuración o estructura (radial o lineal); el índice de fluidez o MFI (por las siglas en inglés de Melt Flow Index), se correlaciona con el tamaño de la cadena polimérica de forma inversa, a menor índice de fluidez mayor tamaño de cadena, y viceversa; la tensión o la resistencia a la tracción, que es una medida de la fuerza de resistencia a la ruptura, y la dureza (típicamente Shore A, es una medida que expresa la resistencia a la penetración de una aguja que aplica una carga estándar sobre la superficie que penetra). Al respecto, la Solicitante proporcionó hojas técnicas de nueve empresas chinas en las que se observa que el hule SBS fabricado en dicho país tiene estas características.

3. Tratamiento arancelario

|

Codificación arancelaria |

Descripción |

|

Capítulo 39 |

Plástico y sus manufacturas |

|

Partida 3903 |

Polímeros de estireno en formas primarias. |

|

|

- Poliestireno: |

|

Subpartida 3903.90 |

- Los demás. |

|

Fracción 3903.90.99 |

Los demás. |

|

NICO 01 |

Copolímeros elastoméricos termoplásticos. |

|

Capítulo 40 |

Caucho y sus manufacturas |

|

Partida 4002 |

Caucho sintético y caucho facticio derivado de los aceites, en formas primarias o en placas, hojas o tiras; mezclas de productos de la partida 40.01 con los de esta partida, en formas primarias o en placas, hojas o tiras. |

|

|

- Caucho estireno-butadieno (SBR); caucho estireno-butadieno carboxilado (XSBR): |

|

Subpartida 4002.11 |

-- Látex. |

|

Fracción 4002.11.99 |

Los demás. |

|

NICO 01 |

De poli(butadieno-estireno) incluso modificados con ácidos carboxílicos, así como los prevulcanizados. |

|

Subpartida 4002.19 |

-- Los demás. |

|

Fracción 4002.19.02 |

Poli(butadieno-estireno), excepto lo comprendido en la fracción arancelaria 4002.19.01. |

|

NICO 00 |

Poli(butadieno-estireno), excepto lo comprendido en la fracción arancelaria 4002.19.01. |

|

Fracción 4002.19.99 |

Los demás. |

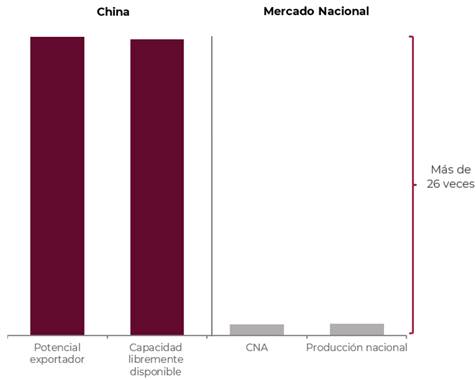

|

NICO 00 |

Los demás. |

|

Subpartida 4002.99 |

-- Los demás. |

|

Fracción 4002.99.99 |

Los demás. |

|

NICO 00 |

Los demás. |

Fuente: "Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación", en adelante Decreto LIGIE 2022, y el "Acuerdo por el que se dan a conocer los Números de Identificación Comercial (NICO) y sus tablas de correlación", publicados en el Diario Oficial de la Federación, en adelante DOF, el 7 de junio y el 22 de agosto de 2022, respectivamente.

13. La Solicitante señaló que en la TIGIE y en las operaciones comerciales la unidad de medida del hule SBS es el kilogramo.

14. De acuerdo con el Decreto LIGIE 2022 las importaciones que ingresan a través de las fracciones arancelarias 3903.90.99 y 4002.99.99 de la TIGIE se encuentran sujetas al pago de arancel del 5%, mientras que las importaciones que ingresan por la fracción arancelaria 4002.11.99 de la TIGIE se encuentran sujetas a un arancel del 6%. Asimismo, de conformidad con el “Decreto por el que se modifica la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación” publicado en el DOF el 22 de abril de 2024, las importaciones que ingresan a través de las fracciones arancelarias 4002.19.02 y 4002.19.99 de la TIGIE se encuentran sujetas a un arancel temporal del 35%, a partir del 23 de abril de 2024, con una vigencia de dos años.

4. Proceso productivo

15. La Solicitante indicó que los principales insumos utilizados en la elaboración del hule SBS son estireno y butadieno. Explicó que el proceso de producción del hule SBS es idéntico en todos los países donde se fabrica, y comprende las siguientes fases:

a. fase 1: se carga el monómero butadieno estireno en una solución de ciclohexano y se deposita en reactores de polimerización y un iniciador;

b. fase 2: al término de esta reacción, se descargan los reactores en tanques de mezclado y esta solución se somete a coagulación, en donde se separan el agua y los grumos de hule;

c. fase 3: en el proceso de solución se recupera el solvente en varias etapas, y

d. fase 4: los grumos resultantes se secan y se comprimen para darles su forma final en pacas o pellets, para así envolverse y guardarse en cajas de cartón y de madera para su distribución final.

5. Normas

16. La Solicitante manifestó que no existen normas específicas para el hule SBS; sin embargo, el desempeño del hule SBS se puede evaluar con las normas utilizadas para evaluar los hules SBR, ya que se trata de estándares internacionales de medición que aseguran confiabilidad en los resultados. Destacó que entre las normas que utilizan los productores de hule SBS se encuentran las emitidas por la Sociedad Americana para Pruebas y Materiales (ASTM, por las siglas en inglés de American Society for Testing and Materials), las cuales son: i) ASTM D1646-19A, “Métodos de Prueba Estándar para Caucho-Viscosidad, Relajación de Tensión y Características de Pre-Vulcanización (Viscosímetro Mooney)”, publicada en noviembre de 2019; ii) ASTM D2240-15R21, “Método de prueba estándar para la propiedad del caucho-Dureza del durómetro”, publicada en julio de 2021, en adelante ASTM D2240-15R21; iii) ASTM D5774-95R23, “Métodos de Prueba Estándar para Caucho-Análisis Químico de Extraíbles”, publicada en septiembre de 2023, y iv) ASTM D5775-95R19, “Método de Prueba Estándar para Caucho-Determinación del Estireno Ligado en Caucho de Estireno Butadieno por Índice de Refracción”, publicada en septiembre de 2023, en adelante ASTM D5775-95R19. Así como la Norma Oficial Mexicana NOM T-49-1988 “Industria hulera-materias primas-hule estireno butadieno no oleoextendido-especificaciones”, publicada en el DOF el 20 de diciembre de 1988, de las cuales la Solicitante proporcionó copia.

6. Usos y funciones

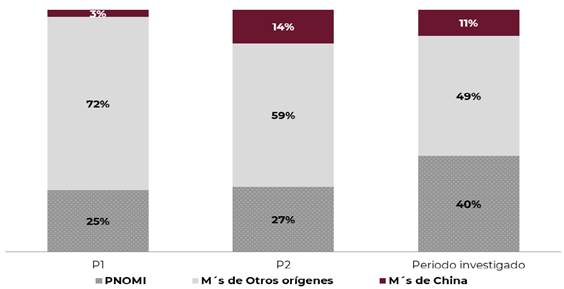

17. Dynasol manifestó que el hule SBS tiene diversas aplicaciones en la industria del calzado, como plantillas, suelas, cercos, botas en muchas formas transparentes, composiciones técnicas, así como aplicación adhesiva y selladora, modificación de asfalto para pavimentos de carreteras y membranas de impermeabilización. Asimismo, agregó que el producto también se utiliza en revestimientos de tapas de botellas, cintas transportadoras y modificación de plástico, entre otros. Igualmente, para sustentar los usos del hule SBS, proporcionó las hojas técnicas de empresas chinas fabricantes del producto objeto de investigación.

18. Las posibles partes de las que tiene conocimiento la Secretaría y que podrían tener interés en comparecer en la presente investigación, son las siguientes:

1. Importadoras

Almacén de Calzado Dumagu, S.A. de C.V.

Nicolás Calvo no. 711

Col. Presidentes de México

C.P. 37236, León de los Aldama, Guanajuato

Anaquem Solutions, S.A. de C.V.

Miguel Allende no. 13

Barrio Santiaguito

C.P. 54900, Tultitlán de Mariano Escobedo, Estado de México

Aquitex, S.A. de C.V.

Cto. Oleoducto no. 109

Ciudad Industrial

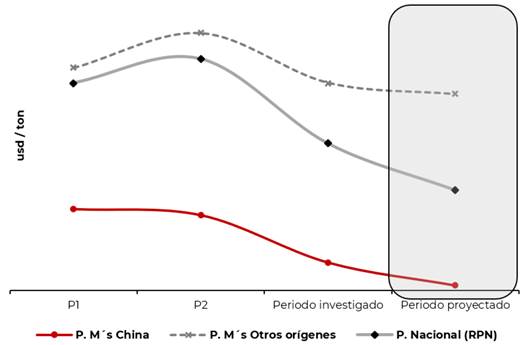

C.P. 37490, León de los Aldama, Guanajuato

Alejandro Federico Araiza Garma

Puertecito no. 24

Col. Centro

C.P. 36000, Guanajuato, Guanajuato

Asfaltos de la Frontera, S.A. de C.V.

Av. Las Granjas no. 205

Col. Granjas Polo Gamboa

C.P. 32674, Ciudad Juárez, Chihuahua

Bavi Servicios Logísticos y Aduanales, S.A. de C.V.

Calle 21 no. 75 B

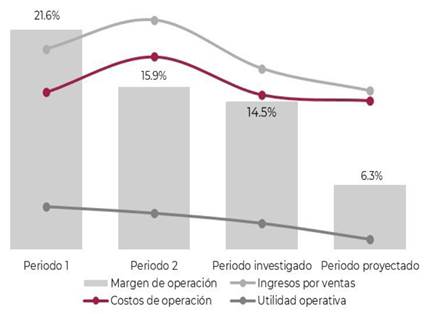

Col. Maravillas

C.P. 57410, Ciudad Nezahualcóyotl, Estado de México

Bostik Mexicana, S.A. de C.V.

Esfuerzo Nacional no. 2

Zona Industrial Naucalpan

C.P. 53370, Naucalpan de Juárez, Estado de México

Celanese Materials Mexico, S. de R.L. de C.V.

Cto. Mexiamora no. 345

Col. Puerto Interior

C.P. 36275, Silao de la Victoria, Guanajuato

Cratex de México, S.A. de C.V.

Cedro no. 10108

Fracc. Valle del Sur

C.P. 22637, Tijuana, Baja California

Crepé del Bajío, S.A. de C.V.

Blvd. Aeropuerto no. 1255, int. 15

Predio Rancho Alegre

C.P. 37670, León de los Aldama, Guanajuato

Dispersiones Plásticas, S.A. de C.V.

Av. 1º de mayo no. 110

Zona Industrial Sur

C.P. 54800, Cuautitlán, Estado de México

Doxa, S.A. de C.V.

De la Palma no. 27

Col. Centro (Área 1)

C.P. 06000, Ciudad de México

Eva Green, S.A. de C.V.

Artesanos no. 131

Fracc. Industrial la Pompa

C.P. 37490, León de los Aldama, Guanajuato

Gomex Termoplásticos, S.A. de C.V.

Cto. Luxma no. 136

Col. Polígono Industrial Milenio

C.P. 37290, León de los Aldama, Guanajuato

Henkel Capital, S.A. de C.V.

Blvd. Magnocentro no. 8

Col. Centro

C.P. 52760, Huixquilucan de Degollado, Estado de México

Hexpol Compounding Querétaro, S.A. de C.V.

La Noria no. 115

Pueblo Santa Rosa de Jauregui

C.P. 76220, Querétaro, Querétaro

Hidrosur Asfaltos, S.A.P.I. de C.V.

Calle 60, diagonal no. 490

Fracc. Parque Industrial Yucatán

C.P. 97300, Mérida, Yucatán

IBS Hunde México, S. de R.L. de C.V.

La Paz no. 4A, 2a planta

Col. Centro

C.P. 90200, Calpulalpan, Tlaxcala

Importadora Velmarq, S.A. de C.V.

Blvd. Miraflores no. 207

Fracc. Jardines de San Francisco

C.P. 36350, San Francisco del Rincón, Guanajuato

Industrias Zahori, S.A. de C.V.

Calz. Héctor Terán Terán km. 2.5

Col. Bordo Wisteria

C.P. 21147, Mexicali, Baja California

Kisafix México, S. de R.L. de C.V.

Blvd. José María Morelos no. 3751

Col. Fracciones del Predio Santa Julia de Jerez

C.P. 37290, León de los Aldama, Guanajuato

Maquila Solutions México, S.A. de C.V.

Av. Vallarta no. 6503, local B 16

Col. Ciudad Granja

C.P. 45010, Zapopan, Jalisco

Materias Primas CYR, S.A. de C.V.

Textil no. 102

Parque Industrial Escobedo

C.P. 66062, Ciudad General Escobedo, Nuevo León

Minth México, S.A. de C.V.

De Los Arellano no. 202

Zona Industrial Gigante de los Arellano

C.P. 20392, Aguascalientes, Aguascalientes

Parabor México, S.A. de C.V.

Cerro de la Silla no. 107

Col. Colinas del Cimatario

C.P. 76090, Santiago de Querétaro, Querétaro

Pims, S.A. de C.V.

Antigua Carretera Tampico-Mante, km. 12.5, bodega 1C

Col. Américo Villarreal

C.P. 89604, Altamira, Tamaulipas

Plastisuelas del Bajío, S.A. de C.V.

Blvd. Aquiles Serdán Centro no. 805

Col. Cuauhtémoc

C.P. 36330, San Francisco del Rincón, Guanajuato

Productos Rivial, S.A. de C.V.

Av. Mariano Otero no. 5162

Col. Centro

C.P. 44100, Guadalajara, Jalisco

Productos Urólogos de México, S.A. de C.V.

Cerrada Vía de la Producción no. 85

Parque Industrial Mexicali III

C.P. 21397, Mexicali, Baja California

PTE Compounding de México, S.A. de C.V.

Av. Sta. María no. 1050

Parque Industrial Colinas de Lagos

C.P. 47515, Lagos de Moreno, Jalisco

Samsung Electronics Digital Appliances México, S.A. de C.V.

Av. Benito Juárez no. 119

Parque Industrial Querétaro

C.P. 76215, Querétaro, Querétaro

Sol Termoplásticos, S.A. de C.V.

Blvd. Hermanos Aldama no. 3684 A, int. 2 y 3

Fracc. Industrial la Pompa

CP. 37490, León de los Aldama, Guanajuato

Syntex Asphalt, S.A. de C.V.

P. de la República km. 13020, of. 906

Fracc. Juriquilla Santa Fe

C.P. 76230, Querétaro, Querétaro

Toyoda Gosei Irapuato México, S.A. de C.V.

Río San Lorenzo no. 842

Parque Tecnoindustrial Castro del Río

C.P. 36814, Irapuato, Guanajuato

Viam Manufacturing Mexico, S.A. de C.V.

Carretera San Isidro-La Soledad km. 16.3

Ejido Palo Alto

C.P. 20330, El Llano, Aguascalientes

2. Posibles importadores de los que no se cuenta con datos de localización

Asfaltos Mesoamericanos, S.A. de C.V.

Avient de México, S.A. de C.V.

Benteng Science & Technology Mexico, S.A. de C.V.

Calzado Mi Lord, S.A. de C.V.

Comercializadora TMC, S.A. de C.V.

Corporación Mexicana de Polímeros, S.A. de C.V.

Distribuidora Huleva Brink, S.A. de C.V.

E & E Shipping International, S.A. de C.V.

Galdimex

Galza Industrial, S.A. de C.V.

Hanwha Advanced Materials Mexico, S. de R.L. de C.V.

Iacna México, S. de R.L. de C.V.

Industrial de Cuautitlán, S.A. de C.V.

Iselmx Universales, S. de R.L. de C.V.

Juan Carlos Cano Rodríguez

Mafime del Pacífico, S.A. de C.V.

Maxtenden, S.A. de C.V.

Mitre Importaciones, S.A. de C.V.

Omar Sánchez Camacho

Plai Mexico-Asia, S.A. de C.V.

Polímeros y Termoplásticos del Bajío, S.A. de C.V.

Quarder de México, S.A. de C.V.

Sika Mexicana, S.A. de C.V.

Sovere de México, S.A. de C.V.

Surfax, S.A. de C.V.

3. Exportadoras

Fujian Jinrong Business Co. Ltd.

Meiling Street, Room 702, M-1 Building

Shimao Artificial Lake Area, Jinjiang

Zip Code 362200, Fujian, China

General Industrial Polymers, Llc.

No. 4705 Decker Dr.

Baytown

Zip Code 77520, Texas, United States of America

Huizhou LCY Elastomers Corp.

No. 299 Shihua Dadaozhong

Dayawan Economic & Technological Development Zone, Huizhou

Zip Code 516082, Guangdong, China

Mega Capital (Hong Kong)

No. 88 Fuhua 3rd Road, 17CD, Times Fortune Building

Futian District

Zip Code 518033, Shenzhen, China

Shenzen Mega Capital Enterprise Co., Ltd.

No. 88 Fuhua 3rd Road, 17CD, Times Fortune Building

Futian District

Zip Code 518033, Shenzhen, China

Zhejiang Wuhe Import and Export Co., Ltd.

No. 188 Zhaohui Road, No. 306 Min'an Road, 2 floor, A2001-A12

Jiangdongqu, Ningbo

Zip Code 315000, Zhejiang, China

Zhejiang Zhongli Synthetic

No. 3000, Haitao Road, Dushangang Town

Pinghu City

Zip Code 314200, Zhejiang, China

Syntex Gmbh

No. 6 An d. Riedbahn

Zip Code 64560, Riedstadt, Germany

4. Posibles exportadores de las que no se cuenta con datos de localización

Compras Asia International Trading Co. Ltd.

Dazi (Luoyang) Import & Export Co. Ltd.

Beijing Sabote Petrochemicals

Gold Max Group Co. Ltd.

HK Liutong Trade, Ltd.

LCY Elastomer, Lp.

Kartli International, Ag.

Kings Wood, Llc.

Laizhou Chiyuan Industry and Trade Co. Ltd.

Ningbo Taiyong Automotive Parts Co. Ltd.

Ningbo Changhong Polymer Scientific and Technical, Inc.

Pangs Chem Hk, Ltd.

Protrade (Shangai) Trading Co.

Top State International Co. Ltd.

Xiamen Xintengyang Trade Co. Ltd.

Wenzhou Shengteng Trade Co. Ltd.

5. Gobierno

Embajada de China en México

Av. San Jerónimo no. 217 B

Col. La Otra Banda

C.P. 01090, Ciudad de México

E. Prevención

19. El 15 de mayo de 2024, la Secretaría formuló la prevención a la Solicitante para que, entre otros, actualizara el periodo investigado al comprendido del 1 de abril de 2023 al 31 de marzo de 2024 y el periodo analizado al comprendido del 1 de abril de 2021 al 31 marzo de 2024; explicara los distintos grados de SBS, características, similitudes y diferencias; proporcionara la base de importaciones de China efectuadas durante el periodo investigado actualizado; calculara el precio de exportación promedio ponderado para el periodo investigado actualizado; atendiera diversas cuestiones sobre los ajustes al precio de exportación; acreditara que Sinopec es fabricante del hule SBS y la ubicación de su planta productora; presentara referencias de precios en el mercado interno de China correspondientes al periodo investigado actualizado, justificara que constituyen una base razonable para determinar el valor normal y calculara el valor normal para el periodo investigado actualizado; proporcionara el cálculo del margen de discriminación de precios en dólares de los Estados Unidos de América, en adelante dólares, por kilogramo para el periodo investigado actualizado; explicara el término “materia volátil” e indicara si este, así como los tipos de estructura lineal o radial del hule son características que definen al hule SBS; indicara la diferencia entre la estructura lineal y la estructura radial del hule SBS; señalara la diferencia entre el hule SBS y SBR; precisara las fracciones arancelarias por las que ingresa el producto investigado; corrigiera diversas cuestiones relativas a la metodología de depuración de las importaciones; explicara el mecanismo de trasmisión del daño material a la rama de producción nacional debido a las importaciones investigadas; presentara las ventas a sus principales clientes para el periodo analizado actualizado; aclarara diversos aspectos de sus indicadores económicos y financieros y de su metodología de proyección; proporcionara sus estados financieros de carácter interno para el periodo de enero a marzo de 2024, el estado de costos, ventas y utilidades de la mercancía similar destinada al mercado interno, para los periodos abril de 2021-marzo de 2024, el estado de costos, ventas y utilidades de la mercancía similar destinada al mercado de exportación, así como las proyecciones financieras para el periodo abril de 2024-marzo de 2025, y aportara información adicional sobre otros factores de daño. El 12 de junio de 2024, Dynasol presento su respuesta.

CONSIDERANDOS

A. Competencia

20. La Secretaría es competente para emitir la presente Resolución, conforme a lo dispuesto en los artículos 5 y 12.1 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994, en adelante Acuerdo Antidumping; 16 y 34, fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 5o., fracción VII, y 52, fracciones I y II de la Ley de Comercio Exterior, en adelante LCE; 80 y 81 del Reglamento de la Ley de Comercio Exterior, en adelante RLCE, y 1, 2, apartado A, fracción II, numeral 7 y 19, fracciones I y IV del Reglamento Interior de la Secretaría de Economía.

B. Legislación aplicable

21. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, el Código Federal de Procedimientos Civiles, y la Ley Federal de Procedimiento Contencioso Administrativo, estos tres últimos de aplicación supletoria.

C. Protección a la información confidencial

22. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas presenten, ni la información confidencial que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Legitimidad

23. De conformidad con lo señalado en los puntos 70 al 72 de la presente Resolución, la Secretaría determina que Dynasol está legitimada para solicitar el inicio de este procedimiento administrativo de investigación, de conformidad con los artículos 5.1 y 5.4 del Acuerdo Antidumping y 50 de la LCE.

E. Periodo investigado y analizado

F. Análisis de discriminación de precios

1. Precio de exportación

25. Dynasol proporcionó el listado de importaciones originarias de China que ingresaron por las fracciones arancelarias 3903.90.99 NICO 01, 4002.11.99 NICO 01, 4002.19.02 NICO 00, 4002.19.99 NICO 00 y 4002.99.99 NICO 00 de la TIGIE, que obtuvo de la Asociación Nacional de la Industria Química, A.C., en adelante la ANIQ, para el periodo de enero a diciembre de 2023.

26. En respuesta a la prevención referida en el punto 19 de esta Resolución, la Solicitante proporcionó la información para el cálculo del precio de exportación correspondiente al periodo investigado señalado en el punto 24 de la presente Resolución.

27. Dynasol, a solicitud de la Secretaría, presentó una base de datos con el total de las importaciones originarias de China, efectuadas durante el periodo investigado, en la que identificó si cada operación corresponde o no a hule SBS. Asimismo, agregó una columna donde indicó la razón por la cual consideró las importaciones como producto objeto de investigación, de acuerdo con los siguientes criterios:

a. consideró las operaciones en cuya descripción se menciona SBS, estireno butadieno estireno o en inglés Styrene Butadiene Styrene;

b. identificó algunas operaciones cuya descripción refiere a un código de producto, mediante el cual clasificó si corresponde a hule SBS; lo anterior con base en su “matriz para producto y contratipo con base a código”;

c. para aquellas operaciones cuya descripción del producto no es clara para identificar que se trata de la mercancía investigada, la Solicitante consideró las operaciones usando como referencia al importador que realizó cada operación. Lo anterior, con base en el conocimiento que tiene Dynasol del giro comercial del cliente y de la investigación adicional que hace el equipo de inteligencia comercial de la empresa, y

d. cuando el producto no se pudo identificar mediante los criterios anteriores, obtuvo pedimentos de importación a fin de determinar su clasificación.

28. La Secretaría previno a Dynasol para que presentara la "matriz para producto y contratipo con base a código" de su sistema y los documentos que permitieran identificar si la mercancía corresponde o no al producto investigado. De igual manera, se le solicitó el soporte documental que acreditara que las importaciones que identificó como producto objeto de investigación, mediante el criterio del importador (giro comercial), corresponden a hule SBS, así como los pedimentos y documentación complementaria que consideró para identificar las operaciones de importación mediante dicho criterio.

29. En respuesta a la prevención referida en el punto anterior, Dynasol presentó la información solicitada con las hojas técnicas de las empresas como soporte documental, y un listado de importadores especificando su giro comercial, información que obtuvo a través de sus páginas de Internet, y las consultas de pedimentos que consideró para identificar las operaciones de importación.

30. Con base en la metodología descrita, Dynasol calculó un precio de exportación promedio ponderado, el cual es expresado en dólares por kilogramo.

a. Determinación

31. La Secretaría se allegó del listado de las importaciones que ingresaron a través de las fracciones arancelarias 3903.90.99 NICO 01, 4002.11.99 NICO 01, 4002.19.02 NICO 00, 4002.19.99 NICO 00 y 4002.99.99 NICO 00 de la TIGIE, originarias de China, que reportó el Sistema de Información Comercial de México, en adelante SIC-M, durante el periodo abril de 2023-marzo de 2024. Asimismo, cotejó dicha información con la que aportó Dynasol, encontrando diferencias en cuanto al número de operaciones, volumen y valor reportados en la base de datos. Por lo anterior, la Secretaría determinó emplear la base de importaciones del SIC-M, en virtud de que la información contenida en dicha base de datos se obtiene previa validación de los pedimentos aduaneros, que se da en un marco de intercambio de información entre agentes y apoderados aduanales y la autoridad aduanera; asimismo, la información estadística es revisada por el Banco de México y, por lo tanto, se considera como la mejor información disponible para la estimación del precio de exportación.

32. A fin de identificar el producto investigado, la Secretaría consideró razonables los siguientes criterios propuestos por Dynasol, los cuales fueron aplicados en el listado de importaciones del SIC-M, toda vez que estos permiten identificar la mercancía a investigar:

a. el referente a la descripción de producto; es decir, si en la misma se indica específicamente SBS, estireno butadieno estireno o Styrene Butadiene Styrene;

b. el relacionado con el código del producto; toda vez que la Secretaría observó que en las descripciones donde se indica un código también se señala que corresponde a hule SBS, y

c. el de identificación mediante la consulta de pedimentos; la Secretaría observó que en los documentos de consulta de importación aportados por Dynasol, se indica la misma descripción reportada en la base de datos del SIC-M, por lo que consideró únicamente aquellas operaciones en donde se identifica claramente que corresponden a hule SBS.

33. La Secretaría no tomó en cuenta el criterio referente al giro de las empresas, toda vez que al revisar la información aportada por Dynasol observó que, si bien, dichas empresas corresponden a sectores a los que se destina el hule SBS, no tiene certeza de que las importaciones realizadas por estas empresas correspondan únicamente al producto investigado.

34. Para el cálculo del precio de exportación, durante esta etapa del procedimiento, se incluyeron aquellas operaciones que muestran indicios de referirse al producto investigado; no obstante, la Secretaría se allegará de mayores elementos de información en la siguiente etapa de este procedimiento.

b. Ajustes al precio de exportación

35. Dynasol manifestó que para el cálculo del precio de exportación consideró el valor en aduana, por lo que lo ajustó por los conceptos de flete y seguro marítimos, y flete y seguro internos.

i Flete y seguro marítimos

36. Para sustentar los ajustes por flete y seguro marítimos, Dynasol presentó una cotización de la empresa naviera Hapag-Lloyd de agosto de 2023. La cotización contiene el monto en dólares en que se incurre por trasportar la mercancía en un contenedor de 40 pies, del puerto de Shanghái, China, al puerto de Manzanillo, México, así como el monto en dólares por concepto de seguro.

37. Para estimar el costo en dólares por tonelada, Dynasol consideró la capacidad de un contenedor de 40 pies correspondiente a 17 toneladas del producto investigado, ya que es la usualmente empleada en sus operaciones de exportación de hule SBS. Para sustentar lo anterior, aportó la metodología de cubicaje respecto de la capacidad de los contenedores de 40 pies y el acomodo del producto investigado.

38. La Secretaría previno a Dynasol para presentar el soporte documental que acreditara las condiciones y características que fueron requeridas a la empresa Hapag-Lloyd para la obtención de la cotización del flete marítimo. En respuesta, proporcionó la página de Internet de esta empresa, así como las impresiones de pantalla de los pasos que siguió para obtener la cotización. De manera adicional, proporcionó una cotización de transporte marítimo que también obtuvo de la misma empresa naviera. Dicha cotización corresponde al mes de mayo de 2024. Solicitó a la Secretaría considerara el promedio de las cotizaciones de agosto de 2023 y mayo de 2024 para estimar los ajustes por flete y seguro marítimos.

ii Flete y seguro internos

39. Dynasol proporcionó una cotización de la empresa transportista Sinotrans Limited de mayo de 2024 que contiene el monto en renminbis en el que se incurre por el arrastre de un contenedor de 40 pies. La cotización considera la ruta terrestre de la ciudad de Yueyang, China, al puerto de Shanghái, China, ya que la planta de Sinopec (principal productor de hule SBS y de mayor capacidad en China) se encuentra ubicada en dicha ciudad. El costo por el flete interno incluye un monto por concepto de seguro.

40. Para estimar los ajustes por flete y seguro internos en dólares por tonelada, Dynasol consideró el tipo de cambio de renminbis a dólares que obtuvo de la página de Internet China Foreign Exchange Trade System https://www.chinamoney.com.cn/english/, y la capacidad de un contenedor de 40 pies correspondiente a 17 toneladas del producto objeto de investigación. Dado que la cotización se encuentra fuera del periodo investigado, con el propósito de llevar los ajustes a dicho periodo, presentó el Índice de Precios al Consumidor que obtuvo del National Bureau of Statistics of China https://data.stats.gov.cn/english/easyquery.htm?cn=A01, información que fue validada por la Secretaría.

c. Determinación

41. Con fundamento en los artículos 2.4 del Acuerdo Antidumping; 36 de la LCE, y 40, 53 y 54 del RLCE, la Secretaría calculó un precio de exportación promedio ponderado en dólares por kilogramo para el hule SBS, durante el periodo investigado, el cual fue ajustado con base en la información y metodología que Dynasol presentó por los conceptos de flete y seguro marítimos, y flete y seguro internos.

42. Para los ajustes por flete y seguro marítimos, la Secretaría consideró utilizar únicamente el monto de la cotización de la empresa Hapag-Lloyd con fecha de agosto de 2023, toda vez que esta se encuentra dentro del periodo investigado y refleja de manera razonable el posible monto erogado por estos conceptos en dicho periodo.

2. Valor normal

43. Para el cálculo del valor normal, Dynasol presentó referencias de precios en el mercado interno de hule SBS en China correspondiente a los productos YH 791-H Road Modification y YH 792-E Dry SBS de la productora china Sinopec, para el periodo de enero a diciembre de 2023, información que obtuvo de una empresa consultora mediante subscripción. Igualmente, proporcionó las capturas de pantalla de las referencias de precios mensuales.

44. Dynasol proporcionó las referencias de precios de los productos YH 791-H y YH 792-E, indicados en el punto anterior, así como las capturas de pantalla de las referencias de precios mensuales, para el periodo actualizado, señalado en el punto 24 de la presente Resolución.

45. Dynasol señaló que los productos con código YH-791-H y YH-792E tienen como aplicación final los segmentos de calzado, modificación de plástico, adhesivos y modificación de asfaltos, y presentó las hojas técnicas del productor. Agregó que estos códigos son usados en los principales segmentos del mercado en China, y que en 2023 representaron el 71% del mercado, considerándolos como representativos del mercado doméstico de ese país. Para sustentar lo anterior, aportó una publicación de la empresa consultora.

46. Indicó que las referencias de precios en el mercado interno de China constituyen una base razonable para determinar el valor normal, debido a que fueron obtenidas de una empresa reconocida en el medio, que se alimenta de indicadores de distintas empresas en el mundo, y de China en particular; además de que las referencias de precios son de la productora Sinopec, la mayor fabricante de ese país de hule SBS. De igual forma presentó información que obtuvo de la página de internet de dicha empresa.

47. Las referencias de precios están expresadas en renminbis por tonelada, por lo que, para estimar el valor normal en dólares por tonelada, Dynasol consideró el tipo de cambio de renminbis a dólares que obtuvo de la página de internet de China Foreign Exchange Trade System https://www.chinamoney.com.cn/english/, información que fue validada por la Secretaría.

48. De acuerdo con la información de la empresa consultora presentada por Dynasol, las referencias de precios mensuales se encuentran a nivel ex fábrica, por lo que no fue necesario aplicar ajustes al valor normal.

49. Con base en lo anterior, Dynasol calculó un valor normal promedio expresado en dólares por kilogramo.

a. Determinación

50. De conformidad con los artículos 2.4 del Acuerdo Antidumping; 31 de la LCE, y 40 del RLCE, la Secretaría aceptó la información y metodología que aportó Dynasol, y calculó un valor normal promedio en dólares por kilogramo para el hule SBS, para el periodo investigado.

3. Margen de discriminación de precios

G. Análisis de daño y causalidad

52. La Secretaría analizó los argumentos y pruebas que aportó Dynasol con el objeto de determinar si existen indicios suficientes para sustentar que las importaciones de hule SBS originarias de China, en presuntas condiciones de discriminación de precios, causaron una amenaza de daño a la rama de producción nacional de la mercancía similar. Esta evaluación comprende, entre otros elementos, un examen de:

a. el volumen de las importaciones en presuntas condiciones de discriminación de precios, su precio y el efecto de estas en los precios internos del producto nacional similar;

b. la repercusión del volumen y precio de esas importaciones en los indicadores económicos y financieros de la rama de producción nacional del producto similar, y

c. la probabilidad de que las importaciones aumenten sustancialmente, el efecto de sus precios como causa de un aumento de las mismas, la capacidad de producción libremente disponible del país exportador o su aumento inminente y sustancial, la demanda por nuevas importaciones, y las existencias del producto objeto de investigación.

53. El análisis de los indicadores económicos y financieros de la rama de producción nacional comprende la información que Dynasol proporcionó; empresa que constituye la rama de producción nacional de hule SBS similar al que es objeto de investigación, tal como se determina en el punto 72 de la presente Resolución.

54. La Secretaría consideró datos de los siguientes periodos:

|

Periodo analizado |

Periodo proyectado |

||

|

abril de 2021 - marzo de 2024 |

|||

|

Periodo 1 |

Periodo 2 |

Periodo 3 o periodo investigado |

|

|

abril de 2021-marzo de 2022 |

abril de 2022-marzo de 2023 |

abril de 2023-marzo de 2024 |

abril de 2024-marzo de 2025 |

55. Salvo indicación en contrario, el comportamiento de los indicadores económicos y financieros en un determinado año o periodo se analiza respecto del inmediato anterior comparable.

1. Similitud del producto

56. De conformidad con lo establecido en los artículos 2.6 del Acuerdo Antidumping y 37, fracción II del RLCE, la Secretaría evaluó la información y pruebas existentes en el expediente administrativo del caso, para determinar si el hule SBS de fabricación nacional es similar al producto objeto de investigación.

57. Dynasol manifestó que el hule SBS de fabricación nacional es similar al que se importa de China, ya que ambos productos cuentan con características físicas y composición semejantes, lo que les permite cumplir con los mismos usos y funciones y ser comercialmente intercambiables.

a. Características

58. La Solicitante manifestó que el hule SBS originario de China y el de producción nacional, son mercancías que tienen características físicas y composición química semejantes, las cuales están señaladas en los puntos 8 a 11 de la presente Resolución.

59. Para sustentar sus afirmaciones, Dynasol presentó:

a. la descripción del producto similar, así como sus características físicas y químicas, y

b. la comparación de hule SBS de fabricación nacional y el originario de China, a partir de fichas técnicas de Dynasol y de nueve empresas productoras chinas, donde se observan los grados del hule SBS, el rango de contenido de butadieno, estireno además de otras características químicas y físicas, así como sus aplicaciones y usos.

60. A partir de la información que aportó la Solicitante, la Secretaría contó de manera inicial con elementos suficientes que indican que el hule SBS originario de China y el de producción nacional, en general, presentan una composición química y características físicas semejantes.

b. Proceso productivo

61. Dynasol indicó que el proceso de producción del hule SBS es idéntico en todos los países donde se fabrica. En este sentido, señaló que los productores chinos emplean el mismo proceso y equipos que Dynasol para fabricar hule SBS. Con el propósito de acreditar lo anterior, la Solicitante presentó el diagrama del proceso productivo de Dynasol y copia de la publicación “China SBS Market Annual Report 2023-2024”, así como una descripción de los procesos.

62. A partir de la información proporcionada por la Solicitante, la Secretaría observó que tanto el hule SBS originario de China como el de fabricación nacional se producen a partir de los mismos insumos y con procesos productivos semejantes. En efecto, el hule SBS de producción nacional utiliza como principales insumos estireno y butadieno, y se fabrica mediante las etapas descritas en el punto 15 de la presente Resolución.

c. Normas

63. La información disponible en el expediente administrativo del caso indica que tanto el hule SBS de fabricación nacional como el originario de China se fabrican bajo especificaciones de normas comunes, como las señaladas en el punto 16 de la presente Resolución. Las hojas técnicas de Dynasol y de nueve empresas productoras chinas de hule SBS indican que ambos productos cumplen con las especificaciones ASTM 2240-15R21 y ASTM D5775-95R19, entre otras normas.

d. Usos y funciones

64. La Secretaría observó en la información aportada por la Solicitante que tanto la mercancía objeto de investigación como su similar de fabricación nacional se utilizan en una amplia gama de aplicaciones, tales como fabricación de calzado, plantillas, suelas, cercos, botas, composiciones técnicas, así como aplicación adhesiva y selladora, modificación de asfalto para pavimentos de carreteras y membranas de impermeabilización. También se utiliza en revestimientos de tapas de botellas, cintas transportadoras, y modificación de plástico, entre otros. Lo anterior, se corroboró con la información de las hojas técnicas de nueve empresas chinas y de Dynasol.

e. Consumidores y canales de distribución

65. Dynasol manifestó que el hule SBS que se importa de China y el de fabricación nacional abastecen a los mismos consumidores, en los sectores industriales dedicados a fabricar calzado, plantillas, suelas y botas. También se usa en una amplia gama de aplicaciones, tales como composiciones técnicas, adhesivos, selladores, modificación de asfalto para pavimentos de carreteras y las membranas de impermeabilización. Agregó que se utiliza en la modificación del polímero, sector automotriz, sellos, alfombras, sellos FDA, revestimientos de las tapaderas de botellas, cintas transportadoras, rollos, aisladores, poliestirenos, artículos técnicos, adhesivos, piezas moldeadas, juntas tóricas, amortiguadores para láminas de madera, perfiles contragolpes, coberturas flexibles, modificación de plásticos, entre otros.

66. La mercancía objeto de investigación y la de fabricación nacional atienden a los mismos mercados geográficos, esto es, a todo el territorio nacional.

67. De acuerdo con los listados de ventas a principales clientes de Dynasol, así como el listado oficial de operaciones de importación del SIC-M, por las fracciones arancelarias 3903.90.99, 4002.11.99, 4002.19.02, 4002.19.99 y 4002.99.99 de la TIGIE, la Secretaría observó que durante el periodo analizado cuatro clientes de la Solicitante también adquirieron hule SBS originario de China. Lo anterior, sugiere que el hule SBS objeto de investigación y el de fabricación nacional tienen mercados y consumidores comunes, lo que permite ser comercialmente intercambiables.

f. Determinación

68. A partir de lo descrito en los puntos anteriores de la presente Resolución, la Secretaría contó con elementos suficientes para determinar de manera inicial que el hule SBS de fabricación nacional es similar al que se importa de China, ya que tienen características físicas y composición química semejantes; se fabrican con los mismos insumos y mediante procesos productivos que no muestran diferencias sustanciales; asimismo, atienden a los mismos mercados y consumidores, lo que les permite cumplir con las mismas funciones y ser comercialmente intercambiables, de manera que pueden considerarse productos similares, de conformidad con los artículos 2.6 del Acuerdo Antidumping y 37, fracción II del RLCE.

2. Rama de producción nacional y representatividad

69. De conformidad con lo establecido en los artículos 4.1 y 5.4 del Acuerdo Antidumping; 40 y 50 de la LCE, y 60, 61 y 62 del RLCE, la Secretaría identificó a la rama de producción nacional como al conjunto de fabricantes de hule SBS, cuya producción agregada constituya la totalidad de la producción nacional total de dicho producto, tomando en cuenta si las empresas fabricantes son importadoras del producto objeto de investigación o si existen elementos para presumir que se encuentran vinculadas con importadoras o exportadoras de este.

71. Con base en la información presentada por la Solicitante, así como las cifras obtenidas del SIC-M relativas a las importaciones realizadas a través de las fracciones arancelarias 3903.90.99, 4002.11.99, 4002.19.02, 4002.19.99 y 4002.99.99 de la TIGIE, la Secretaría observó que Dynasol realizó importaciones durante el periodo analizado a través de dichas fracciones arancelarias, pero en volúmenes insignificantes que representaron menos del 0.1% de las importaciones originarias de China.

72. De acuerdo con lo señalado en los puntos anteriores de la presente Resolución, de conformidad con los artículos 4.1 y 5.4 del Acuerdo Antidumping; 40 y 50 de la LCE, y 60, 61 y 62 del RLCE, la Secretaría determinó que Dynasol es representativa de la producción nacional de hule SBS y conforma la rama de producción nacional de dicha mercancía, ya que durante el periodo analizado produjo el 100% de la producción nacional total de hule SBS, y si bien realizó importaciones del producto objeto de investigación durante el periodo analizado, dichas importaciones no fueron significativas en relación con el volumen total de las importaciones del producto objeto de investigación ni respecto a su nivel de producción, por lo que no podrían considerarse como las causantes de la amenaza de daño alegada.

3. Mercado internacional

73. Para analizar el comportamiento del mercado internacional de hule SBS, Dynasol proporcionó información relativa a la capacidad instalada mundial de la publicación “China SBS Market Annual Report 2023-2024” elaborado por una consultora especializada en el análisis del mercado de commodities de China, incluido el caucho. Consideró que los países con mayor capacidad instalada para producir hule SBS son también los principales países productores.

74. En efecto, de acuerdo con la publicación “China SBS Market Annual Report 2023 – 2024”, el país con mayor capacidad para producir hule SBS en 2023 fue China, cuya capacidad representó el 57% de la capacidad mundial, seguido de Taiwán (9%), Estados Unidos de América (7%), Corea (7%), Japón (5%) y España (4%). Asimismo, señala que Asia es la región que concentra la mayor capacidad de producción y también es el área de mayor consumo en el mundo, cuya capacidad se ha expandido significativamente en los últimos años al ser impulsada por el crecimiento de la demanda. Igualmente, se señala que en 2023, la capacidad global de hule SBS fue de 3.1 millones de toneladas, lo cual fue resultado del crecimiento del 7.64% que tuvo respecto al año previo.

75. Dynasol argumentó que la demanda mundial de hule SBS está relacionada con el crecimiento económico mundial, pues a mayor crecimiento económico, mayor consumo de productos de las industrias usuarias de la mercancía investigada.

76. La Solicitante aportó estadísticas de exportaciones e importaciones para el periodo analizado de China, Estados Unidos de América y de la Unión Europea, correspondientes a los códigos arancelarios 4002.19.00.14 y 4002.19.20, donde se clasifica el producto investigado. Obtuvo dicha información de una consultora especializada, así como del United States Census Bureau y de la plataforma de estadísticas de comercio de la Unión Europea.

77. La Secretaría observó que, de acuerdo con la información señalada en el punto anterior, durante el periodo analizado de punta a punta, las exportaciones de hule SBS de China crecieron 133%, mientras que las exportaciones de la Unión Europea y de Estados Unidos de América, disminuyeron 3% y 27%, respectivamente. Por su parte, las importaciones de China al mundo aumentaron 120%, en tanto que las de Estados Unidos de América cayeron 6% y las de la Unión Europea 40%.

78. Dynasol argumentó que las fuentes de información públicas como Trade Map y UN Comtrade no ofrecen estadísticas específicas de hule SBS, ya que se presentan a nivel subpartida. Al respecto, la Secretaría consideró que, si bien estas fuentes no muestran información desagregada, son un referente razonable del comportamiento del comercio mundial, ya que en dichas subpartidas se clasifica el producto investigado y es la mejor información disponible de la que se tiene conocimiento. Por lo tanto, la Secretaría se allegó de las estadísticas de exportaciones e importaciones correspondientes a las subpartidas 3903.90, 4002.11, 4002.19 y 4002.99 de Trade Map, para el periodo 2021-2023, donde se clasifican productos de caucho estireno-butadieno; sintéticos; poliestireno en formas primarias y los demás. Dicha información muestra el siguiente comportamiento:

a. las exportaciones mundiales de productos de caucho estireno-butadieno; sintéticos; poliestireno en formas primarias y los demás, disminuyeron 18% entre 2021 y 2023; al pasar de 7.82 a 6.42 millones de toneladas. Los principales países exportadores en 2023 fueron Corea (11.2%), Taiwán (11%), China (10%), Alemania (9%), Bélgica (8%) y Estados Unidos de América (7.6%), y

b. las importaciones mundiales de productos caucho estireno-butadieno; sintéticos; poliestireno en formas primarias y los demás, se redujeron 26% entre 2020 y 2023; al pasar de 7.66 a 5.65 millones de toneladas. Los principales países importadores en 2023 fueron China (21%), Estados Unidos de América (7%), Alemania (6.6%), Turquía (6.5%), Italia (4.7%) y Tailandia (3.8%).

4. Mercado nacional

79. Dynasol tiene su planta productora en Altamira, Tamaulipas, de acuerdo con la información que obra en el expediente administrativo del caso y atiende a diferentes sectores industriales dedicados a fabricar calzado, adhesivos, selladores, modificación de asfalto para pavimentos de carreteras y las membranas de impermeabilización. Señaló que en 2021 su principal consumidor fue el sector de modificación de asfalto, mientras que en 2022 y 2023 fue el sector de adhesivos.

80. Por lo que se refiere a los canales de distribución, Dynasol indicó que el proceso de venta se realiza de manera directa y a través de distribuidores. Agregó que la distribución geográfica de sus ventas de hule SBS, responde a la ubicación y desarrollo de polos industriales donde se asientan empresas consumidoras y transformadoras de hule sintético y a las cuales también se dirigen las importaciones investigadas.

81. La Solicitante indicó que el mercado de hule SBS no presenta un patrón de ventas de temporada; sin embargo, es sensible a los ciclos económicos nacionales e internacionales, al estar estrechamente vinculado a ciertos sectores procíclicos. El consumo del producto similar en México, por parte del sector industrial, es mayor en los meses de julio, agosto y septiembre, y menor en diciembre.

82. Respecto al comportamiento del mercado nacional de hule SBS durante el periodo analizado de punta a punta se desprende que, conforme a la información que obra en el expediente administrativo del caso, éste registró una tendencia decreciente. En efecto, el Consumo Nacional Aparente, en adelante CNA, calculado como la producción nacional más importaciones, menos exportaciones, disminuyó 1.6% de punta a punta en el periodo analizado (creció 3.6% en el periodo 2 respecto al periodo 1 y disminuyó 5% en el periodo investigado). El desempeño de cada componente del CNA fue el siguiente:

a. la producción nacional registró un crecimiento de 2% de punta a punta en el periodo analizado, disminuyó 6% en el periodo 2 en relación con el periodo 1 y aumentó 9% en el periodo investigado;

b. las importaciones totales crecieron 2% en el periodo 2 respecto al periodo 1, pero disminuyeron 22% en el periodo investigado, lo que significó una caída de punta a punta de 20% en el periodo analizado. Durante el periodo investigado se registraron importaciones de 23 países, donde destaca Estados Unidos de América como principal proveedor (61%) seguido de China (18%), Taiwán (5%), Corea (3%) y Tailandia (3%), quienes en conjunto concentraron el 90% de las importaciones totales, y

c. las exportaciones se redujeron 16% en el periodo analizado de punta a punta; toda vez que disminuyeron 12% en el periodo 2 en relación con el periodo 1 y registraron una contracción de 5% en el periodo investigado.

83. El mercado nacional medido a través del consumo interno, calculado como las ventas nacionales al mercado interno más las importaciones, disminuyó 4% de punta a punta en el periodo analizado; registró un crecimiento de 6% en el periodo 2 respecto al periodo 1 y una caída de 9% en el periodo investigado.

84. Por su parte, la Producción Nacional Orientada al Mercado Interno, en adelante PNOMI, calculada como la producción nacional menos las exportaciones, registró un aumento de 9% en el periodo 2 en relación con el periodo 1 y de 41% en el periodo investigado, dando un crecimiento del 53% en el periodo analizado de punta a punta.

5. Análisis real y potencial de las importaciones

85. De conformidad con lo establecido en los artículos 3.1, 3.2 y 3.7 del Acuerdo Antidumping; 41, fracción I, y 42 de la LCE, y 64, fracción I, y 68 del RLCE, la Secretaría evaluó el comportamiento y la tendencia de las importaciones del producto objeto de investigación durante el periodo analizado, tanto en términos absolutos como en relación con la producción o el consumo nacional. Asimismo, analizó si el comportamiento del volumen de las importaciones originarias de China sustenta la probabilidad fundada de que aumenten sustancialmente en un futuro inmediato.

86. Dynasol argumentó que las importaciones de hule SBS originarias de China, en condiciones de dumping, ingresaron al mercado mexicano a precios subvalorados respecto a los precios de la producción nacional, lo que provocó que su volumen se incrementara sustancialmente en el periodo analizado, tanto en términos absolutos como en relación con el CNA y el consumo interno, causando efectos perjudiciales en indicadores económicos y financieros de la rama de la producción nacional y amenaza de daño en el futuro inmediato.

87. La Solicitante manifestó que, de no aplicarse oportunamente una cuota compensatoria, las importaciones investigadas continuarán aumentando en el mercado mexicano, toda vez que el potencial exportable de China en el periodo posterior al investigado se incrementará, provocando un peligro inminente, real y factible para la rama de producción nacional de la mercancía similar.

88. La Solicitante analizó el comportamiento de las importaciones objeto de investigación a partir de la base de datos de importaciones del Servicio de Administración Tributaria, en adelante SAT, que le proporcionó la ANIQ, correspondiente a las fracciones arancelarias 3903.90.99, 4002.11.99, 4002.19.02, 4002.19.99 y 4002.99.99 donde se clasifica el producto objeto de investigación, así como de las fracciones arancelarias 4002.19.01, 4002.19.03, 4002.20.01 y 4002.91.99 de la TIGIE por las que señaló que podría ingresar el producto objeto de investigación.

89. Dynasol indicó que por las fracciones arancelarias señaladas en el punto anterior también ingresan productos distintos al hule SBS, por lo que presentó la siguiente metodología, a fin de identificar solo aquellas operaciones de importación que corresponden exclusivamente a hule SBS:

a. con base en el campo de “descripción” consideró las operaciones de importación que corresponden explícitamente a hule SBS, además de las clasificadas con las descripciones off spec, off grade, segunda clase, fuera de grado o fuera de especificación, y excluyó todas aquellas operaciones cuya descripción incluyera productos no relacionados al SBS;

b. clasificó las operaciones de importación por segmento y giro del importador (adhesivos, asfaltos, automotriz, calzado, compuestos, distribuidor, industrial y plásticos), así como por su productor (ubicación y capacidad), marca, distintivo, código y grados del hule sintético, y con base en su conocimiento y experiencia en el mercado identificó las operaciones que corresponden a las importaciones de hule SBS, y

c. excluyó las operaciones de importación cuyo país de origen es México.

90. De acuerdo con su estimación, la Solicitante indicó que las importaciones objeto de investigación registraron un incremento de 542% en el periodo analizado y 10% en el periodo investigado. Asimismo, incrementaron su participación en relación con las importaciones totales, el CNA y el consumo interno, durante el periodo analizado.

91. En relación con las fracciones arancelarias 4002.19.01, 4002.19.03, 4002.20.01 y 4002.91.99 de la TIGIE, la Secretaría previno a Dynasol para que explicara por qué incluyó dichas fracciones. En respuesta, la Solicitante indicó que también puede ingresar el producto objeto de investigación por las mismas; sin embargo, al actualizar su información no identificó importaciones realizadas por estas fracciones arancelarias. La Secretaría observó que en dichas fracciones arancelarias se clasifican otros tipos de hule y que el volumen importado de hule SBS que ingresó a territorio nacional a través de estas fue menor al 1% del total importado, por lo que, para efectos de la presente investigación el análisis únicamente considera las fracciones arancelarias señaladas en el punto 12 de la presente Resolución.

92. Para constatar la razonabilidad del cálculo de importaciones de hule SBS que efectuó Dynasol, la Secretaría se allegó del listado electrónico de operaciones de importación del SIC-M, correspondiente a las importaciones realizadas a través de las fracciones arancelarias 3903.90.99, 4002.11.99, 4002.19.02, 4002.19.99 y 4002.99.99 de la TIGIE para el periodo analizado.

93. La Secretaría calculó los volúmenes y los valores de las importaciones utilizando la metodología de Dynasol y la base de importaciones del SIC-M, en virtud de que la información contenida en dicha base de datos se obtiene previa validación de los pedimentos aduaneros, que se da en un marco de intercambio de información entre agentes y apoderados aduanales y la autoridad aduanera; asimismo, contienen información más completa y, por tanto, se considera como una fuente razonable de información, conforme a lo señalado en el punto 31 de la presente Resolución.

94. La Secretaría replicó la metodología de identificación de importaciones propuesta por Dynasol, utilizando el listado oficial de operaciones de importación del SIC-M, y observó que su estimación dejó fuera del análisis operaciones que cumplen con la descripción del producto investigado, en particular, por el giro del importador. Al respecto, en la siguiente etapa de la investigación la Secretaría hará los ajustes que, en su caso, resulten pertinentes con base en la información que aporten las exportadoras e importadoras que comparezcan en la investigación, así como de la que la Secretaría se allegue, a efecto de obtener mayores elementos sobre las características de las operaciones que la Solicitante excluyó bajo este criterio.

95. De acuerdo con las estadísticas de importación señaladas en el punto anterior, la Secretaría observó que las importaciones totales de hule SBS tuvieron una disminución de 20% de punta a punta en el periodo analizado; crecieron 2% en el periodo 2, pero cayeron 22% en periodo investigado.

96. Por su parte, las importaciones investigadas mostraron un crecimiento de 253% en el periodo analizado de punta a punta; aumentaron 373% en el periodo 2 respecto al periodo 1, pero disminuyeron 25% en el periodo investigado. Derivado de este comportamiento ganaron 14 puntos de participación en las importaciones totales, al pasar de una participación de 4% en el periodo 1, a 19% en el periodo 2 y 18% en el periodo investigado.

97. En contraste, las importaciones de orígenes distintos al investigado disminuyeron 14% en el periodo 2 y 21% en el periodo investigado, mostraron una caída de 32% en el periodo analizado de punta a punta. En este sentido, dichas importaciones disminuyeron su participación respecto a las importaciones totales de hule SBS, al pasar de una contribución de 96% en el volumen total de importaciones en el periodo 1 a 82% en el periodo investigado.

98. En términos del mercado nacional, la Secretaría observó que las importaciones investigadas incrementaron su participación. Pasaron de una contribución de 3% en el periodo 1, a 14% en el periodo 2 y 11% en el periodo investigado, tanto respecto al CNA como al consumo interno. Asimismo, aumentaron su participación en relación con la PNOMI; pasaron de una partición de 12% en el periodo 1 a 53% en el periodo 2 y 28% en el periodo investigado. Por su parte, las importaciones de otros países disminuyeron su participación de mercado al pasar de una participación en el CNA de 72% en el periodo 1 a 49% en el periodo investigado, y de una contribución en el consumo interno de 72% a 51% en los mismos periodos.

99. La PNOMI aumentó su participación en el CNA en 15 puntos porcentuales en el periodo analizado, al pasar de 25% en el periodo 1, a 27% en el periodo 2 y 40% en el periodo investigado. En relación con el consumo interno aumentó 15 puntos porcentuales en el periodo analizado; ganó 1 punto porcentual en el periodo 2 y 14 puntos porcentuales en el periodo investigado.

CNA - Mercado nacional de hule SBS

Fuente: SIC-M, Dynasol y cálculos de la Secretaría.

101. En relación con el comportamiento potencial de las importaciones, Dynasol estimó que, ante un escenario en el que se mantiene la presencia de las importaciones investigadas en presuntas condiciones de discriminación de precios, sin la imposición de cuotas compensatorias, las importaciones investigadas crecerían conforme a la tasa media de crecimiento anual observada en el periodo analizado, mientras que, las importaciones de otros orígenes reflejarían la tendencia lineal observada también en el periodo analizado.

102. Al respecto, la Secretaría considera que, de manera inicial, la metodología que Dynasol utilizó para proyectar las importaciones investigadas y de otros orígenes es razonable, ya que se basa en el comportamiento histórico realmente observado durante el periodo analizado.

103. En este sentido, la Secretaría observó que las cifras proyectadas de las importaciones investigadas mantendrían su tendencia creciente en el periodo proyectado, tanto en términos absolutos (88%), como en relación con el mercado (10 puntos porcentuales en relación con CNA y 10 puntos en relación con el CI), la PNOMI (28 puntos porcentuales) y las ventas al mercado interno (27 puntos porcentuales). Derivado de este comportamiento la rama de producción nacional perdería dos puntos de participación de mercado en el periodo proyectado. Lo anterior, aunado a los bajos precios a los que concurrirían las importaciones, provocará un deterioro en los indicadores económicos y financieros de la rama de producción nacional.

104. Con base en el análisis descrito en los puntos anteriores de la presente Resolución, la Secretaría determinó inicialmente que se registró un incremento de las importaciones investigadas en el periodo analizado, tanto en términos absolutos como en relación con el CNA, el consumo interno y la producción nacional. Este incremento estaría asociado a márgenes de subvaloración crecientes de las importaciones investigadas respecto al precio de la rama de producción nacional, incidiendo negativamente en los precios de venta al mercado interno y, en consecuencia, en sus utilidades.

105. La Secretaría determinó inicialmente que existen indicios suficientes que sustentan la probabilidad de que en el futuro inmediato las importaciones de hule SBS originarias de China aumenten considerablemente a un nivel que, dada la tasa significativa de incremento que registraron en el periodo analizado, y los precios a que concurrieron en dicho periodo, desplacen a las ventas de la rama de producción nacional e incrementen su participación en el mercado, lo que ocasionaría un deterioro en los indicadores económicos y financieros relevantes en la rama de producción nacional.

6. Efectos reales y potenciales sobre los precios

106. De conformidad con lo establecido en los artículos 3.1, 3.2 y 3.7 del Acuerdo Antidumping; 41, fracción II y 42, fracción III de la LCE, y 64, fracción II y 68, fracción III del RLCE, la Secretaría analizó si las importaciones investigadas concurrieron al mercado nacional a precios considerablemente inferiores a los del producto nacional similar, o bien, si el efecto de estas importaciones fue hacer bajar los precios internos o impedir el aumento que, en otro caso, se hubiera producido; si el nivel de precios de las importaciones fue determinante para explicar su comportamiento en el mercado nacional y si existen indicios de que los precios a los que se realizan harán aumentar la cantidad demandada de dichas importaciones.

108. Señaló que los productores chinos ofertan el hule SBS en el mercado nacional a precios por debajo del precio de Dynasol, a pesar de que el costo de la principal materia prima (butadieno) en el noreste de Asia es menor que en Norteamérica.

109. En este sentido, explicó que los precios del producto mexicano han seguido la tendencia de los precios de sus principales insumos (estireno y butadieno) en Norteamérica, los cuales han mostrado una tendencia a la baja; no obstante, dicha disminución ofreció solo un paliativo frente a la competencia desleal de China, pues Dynasol tuvo que ajustar sus precios a la baja para poder competir con las importaciones investigadas a precios subvalorados.

110. Para sustentar lo anterior, Dynasol presentó cifras de sus indicadores económicos y financieros para el periodo analizado, proyecciones de los precios de las importaciones, así como de sus precios y sus correspondientes metodologías de cálculo para el periodo posterior al investigado; también presentó estadísticas de precios internacionales de estireno y butadieno al igual que su estructura de costos para fabricar hule SBS.

111. Para evaluar los argumentos de la Solicitante, la Secretaría calculó los precios implícitos promedio de las importaciones objeto de investigación y del resto de los países, a partir de los valores y volúmenes obtenidos conforme a lo descrito en los puntos 92 a 94 de la presente Resolución. Ajustó estos precios con el arancel correspondiente, gastos de agente aduanal y derechos de trámite aduanero.

112. Con base en la información anterior, la Secretaría observó una caída generalizada de los precios de las importaciones en el mercado nacional, tanto en el periodo investigado como en el analizado. En este sentido, los precios de las importaciones investigadas se redujeron 3% en el periodo 2 respecto al periodo 1 y 24% en el periodo investigado, con una caída de punta a punta de 27% en el periodo analizado. Por su parte, el precio promedio de las importaciones de otros orígenes aumentó 10% en el periodo 2, pero cayó 13% en el periodo investigado, mostrando de punta a punta una disminución de 4% en el periodo analizado. Asimismo, al comparar ambos precios, la Secretaría observó que los precios del producto objeto de investigación se ubicaron 41.6%, 48.6% y 55.3% por debajo de los precios del hule SBS importado de otros orígenes en el periodo 1, en el periodo 2 y en el periodo investigado, respectivamente.

113. En cuanto al precio promedio de las ventas al mercado interno de la rama de producción nacional medido en dólares, la Secretaría observó que aumentó 7% en el periodo 2, pero disminuyó 24% en el periodo investigado, acumulando una caída de 19% en el periodo analizado de punta a punta. Al comparar este precio con el de las importaciones investigadas, se observaron márgenes de subvaloración de 38.9%, 44.8% y 45.1% en los periodos 1, 2 e investigado, respectivamente.

114. Del análisis del comportamiento de los precios señalado en los puntos anteriores destaca que:

a. el precio de las importaciones investigadas fue el único que mostró una reducción constante durante todo el periodo analizado;

b. las importaciones investigadas registraron el mayor decremento en el periodo analizado (27%);

c. las importaciones investigadas mostraron una subvaloración creciente durante el periodo analizado, tanto respecto de la producción nacional como de las importaciones de otros orígenes, y

d. se pudo corroborar el alegato de la Solicitante referente a que en el periodo investigado ajustó su precio a la baja para poder competir con las importaciones investigadas. Sin embargo, a pesar de este ajuste, en el periodo investigado se registró el mayor margen de subvaloración.

Precios de las importaciones y del producto nacional

Fuente: SIC-M, Dynasol y cálculos de la Secretaría.

115. La información sobre precios aporta elementos que indican que la tendencia decreciente en el precio de las importaciones investigadas durante el periodo analizado provocó un efecto de depresión de precios en la rama de producción nacional, lo que a su vez se tradujo en menores ingresos por ventas y utilidades de operación como se analiza más adelante.

116. Por otra parte, Dynasol argumentó que, de continuar la tendencia del precio y volumen de las importaciones investigadas, se vería obligada a reducir sus precios nuevamente. Argumentó que, junto con los volúmenes más moderados de ventas nacionales, los ajustes adversos en precios la llevarían a tener resultados operativos negativos en el futuro inmediato y a una caída significativa en el margen de ganancia.

117. En relación con el comportamiento potencial de los precios para el periodo abril de 2024-marzo de 2025, la Solicitante señaló que los precios de las importaciones investigadas y los relativos a las importaciones de otros orígenes se reducirían a la tasa media de crecimiento observada en el periodo analizado, mientras que los precios del producto nacional mantendrían la proporción promedio observada durante el periodo analizado, respecto al precio de las importaciones investigadas.

118. La Secretaría consideró que la metodología utilizada por la Solicitante para estimar los precios nacionales y los de las importaciones (investigadas y de otros orígenes) es razonable, al estar ligada al comportamiento de los precios observado en el periodo analizado y reflejar la tendencia registrada en dicho periodo.

119. A partir de la información disponible en el expediente administrativo del caso, así como las cifras de importaciones del SIC-M, calculadas conforme a lo descrito en el punto 93 de la presente Resolución, la Secretaría replicó la metodología que la Solicitante utilizó para sus estimaciones y observó que el precio de las importaciones de hule SBS originarias de China registraría un descenso de 14% en el periodo proyectado respecto del periodo investigado, ubicándose 44% por debajo del precio nacional, lo que constituye indicios de que se incentivaría la demanda por mayores importaciones investigadas, con el consecuente deterioro en el nivel de precios de la rama de producción nacional, que tendría una caída de 18% en el periodo proyectado, lo que implicaría una caída en sus utilidades de 62%. Adicionalmente, la Secretaría observó que, en el periodo proyectado, el precio de las importaciones investigadas se ubicaría por debajo del precio de las importaciones de otros orígenes en -61%.

120. De acuerdo con los resultados descritos en los puntos anteriores, durante el periodo analizado las importaciones investigadas registraron niveles significativos de subvaloración respecto a los precios nacionales y de otras fuentes de abastecimiento. Este bajo nivel de precios se observa en forma asociada con la práctica de discriminación de precios en que incurrieron, conforme lo descrito en el punto 51 de la presente Resolución. Asimismo, el bajo nivel de precios de las importaciones investigadas tanto respecto de los precios nacionales como en comparación con otras fuentes de abastecimiento explica los volúmenes crecientes de dicha mercancía y su mayor participación en el mercado nacional, situación que se ha reflejado en una depresión del precio de venta al mercado interno de la rama de producción nacional para no perder participación de mercado. En consecuencia, se observa una caída en los ingresos por ventas y utilidades de operación, que hace vulnerable a la industria nacional ante la competencia con las importaciones investigadas.

121. El nivel de precios que alcanzarían las importaciones investigadas en el periodo proyectado ocasionará que continúen ubicándose por debajo de los precios nacionales, lo que obligaría a la rama de producción nacional a disminuir su precio para poder competir. Lo anterior, permite determinar de manera inicial que, de continuar concurriendo las importaciones investigadas en tales condiciones, el precio constituiría un factor determinante para incentivar la demanda de mayores importaciones y, por lo tanto, incrementar su participación en el mercado nacional en niveles mayores a los que se registraron en el periodo investigado, en detrimento de la rama de producción nacional.

7. Efectos reales y potenciales sobre la rama de producción nacional

122. Con fundamento en lo establecido en los artículos 3.1, 3.2, 3.4 y 3.7 del Acuerdo Antidumping; 41, fracción III y 42 de la LCE, y 64, fracción III y 68 del RLCE, la Secretaría evaluó los efectos reales y potenciales de las importaciones de hule SBS originarias de China, sobre los indicadores económicos y financieros de la rama de producción nacional del producto similar.

123. Dynasol argumentó que durante el periodo analizado y en particular en el periodo investigado las importaciones del producto objeto de investigación aumentaron considerablemente y se realizaron en condiciones de discriminación de precios, con importantes márgenes de subvaloración respecto al precio nacional, lo que ocasionó afectaciones en indicadores económicos y financieros de la industria nacional, en particular en precios, ingresos por ventas y utilidad de operación.

124. La Solicitante manifestó que el precio es el mecanismo por el que las importaciones investigadas afectaron y continuarán afectando los indicadores de la industria nacional, pues si bien en el periodo investigado las ventas al mercado interno y la PNOMI crecieron, en un contexto donde el CNA y el consumo interno perdieron impulso, el precio de la rama de producción nacional registró una tendencia decreciente derivada del margen de subvaloración de las importaciones investigadas, lo que a su vez imposibilitó recuperar el costo de la mercancía vendida y el incremento que tuvieron los gastos de operación, que resultó en una afectación en la utilidad de operación.

125. Adicionalmente, Dynasol consideró que dada la capacidad libremente disponible con que cuenta la industria China para la fabricación de hule SBS y el precio con dumping en el que incurren al exportar al mercado mexicano, así como el margen de subvaloración respecto al precio nacional, sustentan la probabilidad fundada de que su tendencia creciente continúe en el futuro próximo, lo que agravaría el daño y causaría efectos negativos en los indicadores económicos y financieros relevantes correspondientes a los productos similares de la rama de producción nacional.

126. Para sustentar sus argumentos Dynasol aportó información sobre sus indicadores económicos y financieros (estados de costos, ventas y utilidades de mercancía similar destinada a los mercados interno y de exportación) para cada uno de los periodos que integran el periodo analizado. Adicionalmente, proporcionó proyecciones sobre el comportamiento que tendrían sus indicadores económicos y financieros (resultados operativos) para el periodo proyectado abril de 2024-marzo de 2025, bajo un escenario sin cuota compensatoria.

127. La Solicitante señaló que cuenta con una inversión, la cual está orientada a incrementar la capacidad en su planta y abastecer el mercado nacional de hule SBS. Al respecto, presentó información del proyecto de inversión llamado “Nueva línea de acabado Swing” en dos versiones: la primera es el proyecto de inversión original que no contempla la ocurrencia de las importaciones chinas; y la segunda, es el proyecto de inversión real, que contempla la afectación de dichas importaciones en los indicadores financieros.

128. La Secretaría analizó el desempeño de la rama de producción nacional de hule SBS a partir de los indicadores económicos y financieros de Dynasol, correspondientes al producto similar al investigado, salvo para aquellos factores que, por razones contables no es factible identificar con el mismo nivel de especificidad (flujo de efectivo, capacidad de reunir capital o rendimiento sobre la inversión). En ese caso, la Secretaría evaluó su comportamiento a partir de los estados financieros de dicha empresa, que considera la producción del grupo o gama más restringido de productos que incluyen a la mercancía similar a la que es objeto de investigación.

129. Con el objeto de hacer comparables las cifras entre sí, la Secretaría actualizó la información financiera para los años y periodos que integran al periodo analizado que presentó la productora nacional, mediante el método de cambios en el nivel general de precios, con base en el Índice Nacional de Precios al Consumidor, en adelante INPC, publicado por el Instituto Nacional de Estadística y Geografía.

130. Como se indicó en el punto 82 de la presente Resolución, el mercado nacional de hule SBS medido a través del CNA se contrajo 1.6% en el periodo analizado de punta a punta; aumentó 3.6% en el periodo 2 respecto al periodo 1, pero disminuyó 5% en el periodo investigado.