RESOLUCIÓN Preliminar del procedimiento administrativo de investigación antidumping sobre las importaciones de poliéster resina originarias de la República Popular China, independientemente del país de procedencia |

Viernes 09 de Agosto de 2024 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN PRELIMINAR DEL PROCEDIMIENTO ADMINISTRATIVO DE INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE POLIÉSTER RESINA ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa preliminar el expediente administrativo AD 17-23 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía, en adelante Secretaría, se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 28 de agosto de 2023, Alpek Polyester México, S.A. de C.V. (antes Dak Resinas Américas México, S.A. de C.V.) e Indorama Ventures Polymers México, S. de R.L. de C.V., en adelante APM e Indorama, respectivamente, o en conjunto las Solicitantes, solicitaron el inicio del procedimiento administrativo de investigación por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de poliéster resina, en adelante PET o resina de PET, originarias de la República Popular China, en adelante China, independientemente del país de procedencia.

B. Inicio de la investigación

2. El 29 de enero de 2024, se publicó en el Diario Oficial de la Federación, en adelante DOF, la "Resolución por la que se acepta la solicitud de parte interesada y se declara el inicio del procedimiento administrativo de investigación antidumping sobre las importaciones de poliéster resina originarias de la República Popular China, independientemente del país de procedencia", en adelante Resolución de Inicio, mediante la cual la Secretaría fijó como periodo de investigación el comprendido del 1 de julio de 2022 al 30 de junio de 2023 y como periodo de análisis de daño el comprendido del 1 de julio de 2020 al 30 de junio de 2023.

C. Producto objeto de investigación

1. Descripción general

3. El producto objeto de investigación es el poliéster resina o resina de poli (tereftalato de etileno), conocido también como PET (por las siglas en inglés de Polyethylene Terephthalate), con una viscosidad intrínseca igual o superior a 60 mililitros/gramo (mL/g) (0.60 decilitros/gramo (dL/g), incluyendo mezclas de resina de PET virgen con PET reciclado o recuperado, siempre que dichas mezclas cumplan con los requisitos de viscosidad intrínseca indicados.

4. La cobertura de la investigación no incluye la resina de poli (tereftalato de etileno) 100% reciclada, obtenida mediante el proceso simple de recuperado y reciclado post-consumo, principalmente de botellas de PET.

5. El nombre genérico del producto objeto de investigación es polietileno tereftalato o tereftalato de polietileno, conocido como resina de PET o PET. Su nombre comercial es resina de polietileno tereftalato y se comercializa en forma de pellets plásticos a granel o en súper sacos, a los convertidores finales.

2. Características

6. Todo el PET objeto de investigación comparte las mismas características físicas, debido a que se fabrica a partir de la reacción de policondensación entre el ácido tereftálico (PTA, por las siglas en inglés de Purified Terephthalic Acid) y monoetilen glicol (MEG, por las siglas en inglés de Monoethylene Glycol); por lo tanto, todo el PET es químicamente el mismo.

7. El producto objeto de investigación tiene las siguientes características físicas y organolépticas: se presenta como gránulos plásticos de forma cilíndrica o esférica de color gris o blanco, viscosidad intrínseca (IV) en valores desde 60 mL/g (0.60 (dL/g), contenido de acetaldehído residual máximo de 3 partes por millón, temperatura de fusión entre 245 grados Celsius (°C) y 255°C, sin olor, fácil de reciclar, no corrosivo y tiene propiedades de barrera de entrada de oxígeno y salida de dióxido de carbono.

3. Tratamiento arancelario

8. El producto objeto de investigación ingresó a México durante el periodo analizado, a través de la fracción arancelaria 3907.60.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación, en adelante TIGIE. Sin embargo, durante el periodo investigado, el producto ingresó por las fracciones arancelarias 3907.61.01 con Número de Identificación Comercial, en adelante NICO, 00 y 3907.69.99 NICO 00 de la TIGIE.

9. Asimismo, las importaciones de resina de PET ingresan al mercado nacional a través de las fracciones arancelarias 3907.61.01 NICO 00 y 3907.69.99 NICO 00 de la TIGIE, cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

Capítulo 39 |

Plástico y sus manufacturas |

|

Partida 39.07 |

Poliacetales, los demás poliéteres y resinas epoxi, en formas primarias; policarbonatos, resinas alcídicas, poliésteres alílicos y demás poliésteres, en formas primarias. |

|

|

-Poli (tereftalato de etileno): |

|

Subpartida 3907.61 |

--Con un índice de viscosidad superior o igual a 78 ml/g. |

|

Fracción 3907.61.01 |

Con un índice de viscosidad superior o igual a 78 ml/g. |

|

NICO 00 |

Con un índice de viscosidad superior o igual a 78 ml/g. |

|

Subpartida 3907.69 |

--Los demás. |

|

Fracción 3907.69.99 |

Los demás. |

|

NICO 00 |

Los demás. |

Fuente: "Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación" y "Acuerdo por el que se dan a conocer los Números de Identificación Comercial (NICO) y sus tablas de correlación", publicados en el DOF el 7 de junio y el 22 de agosto de 2022, respectivamente.

10. La unidad de medida para la resina de PET establecida en la TIGIE, es el kilogramo (Kg).

11. De acuerdo con el "Decreto por el que se modifica la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación", publicado en el DOF el 15 de agosto de 2023, las importaciones que ingresen a través de las fracciones arancelarias 3907.61.01 y 3907.69.99 de la TIGIE estarán sujetas a un arancel temporal del 25% aplicable del 16 de agosto de 2023 al 31 de julio de 2025.

12. De acuerdo con el “Decreto por el que se reforma el diverso por el que se establecen diversos Programas de Promoción Sectorial”, publicado en el DOF el 27 de diciembre de 2023, las importaciones realizadas al amparo del Programa de Promoción Sectorial de la Industria de Manufacturas del Caucho y Plástico tienen un arancel del 9% para la mercancía que ingresa a través de la fracción arancelaria 3907.61.01 de la TIGIE; en el caso de las importaciones que ingresan por la fracción arancelaria 3907.69.99 de la TIGIE, realizadas al amparo del Programa de Promoción Sectorial de la Industria Textil y de la Confección, tienen un arancel del 9% únicamente si tienen un índice de viscosidad superior o igual a 40 mL/g, pero inferior a 70 mL/g.

13. De acuerdo con el “Decreto por el que se modifica la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación”, publicado en el DOF el 22 de abril de 2024, las importaciones que ingresan a través de las fracciones arancelarias 3907.61.01 y 3907.69.99 de la TIGIE, están sujetas a un arancel del 35% durante un periodo de dos años, contado a partir de la entrada en vigor de dicho Decreto.

4. Proceso productivo

14. Los principales insumos para la elaboración del producto objeto de investigación son: ácido PTA y MEG, como materias primas primarias, así como ácido isoftálico y dietilenglicol, en menor proporción. Las hojuelas de material reciclado también son consideradas como materia prima o insumos para producir mezclas de resina de PET virgen con PET reciclado o recuperado.

15. Asimismo, la resina de PET se produce a partir de la reacción de policondensación entre el ácido PTA y MEG. De acuerdo con el estudio estequiométrico y peso molar del PTA y el MEG, para obtener un kilogramo de polietileno tereftalato PET se requiere de 0.86 Kg de PTA y 0.34 Kg de MEG.

16. El proceso productivo del producto objeto de investigación es similar en todo el mundo y comprende los siguientes pasos:

a. esterificación entre el ácido PTA y MEG;

b. reacción de policondensación en fase fusión del 2-Bis hidroxietil tereftalato; y

c. reacción de policondensación del polietileno tereftalato en estado sólido.

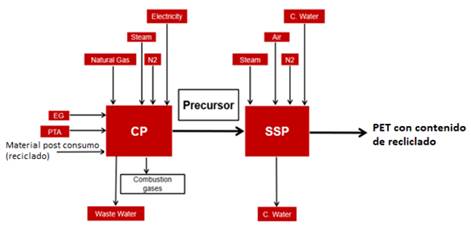

17. La descripción del proceso productivo se compone de las siguientes etapas:

a. primera etapa, proceso continuo (CP, por las siglas en inglés de Continuous Process): En esta etapa se hará reaccionar al PTA con el MEG (más los aditivos) para formar una pasta y el monómero (2-BHET) que dará vida al PET. Una vez formado el monómero, este reaccionará de manera repetitiva con moléculas del mismo monómero, así como con moléculas de los comonómeros. El resultado final de este proceso será PET amorfo en forma de pellets. Los materiales para generar la energía y llevar a cabo el proceso son: gas natural para el calentamiento de las líneas, vapor y electricidad para el funcionamiento de los motores, además de nitrógeno (N2) como agente propulsor en algunas de las líneas, y

b. segunda etapa, policondensación en estado sólido (SSP, por las siglas en inglés de Solid State Policondensation): Esta etapa tiene como principal objetivo cristalizar el material amorfo e incrementar la viscosidad intrínseca hasta obtener los valores deseados. En este proceso los pellets de PET amorfo pasan por una serie de cristalizadores y reactores en donde la resina se cristaliza, incrementa el largo de las cadenas y finalmente es enfriado. Una característica de este proceso es que se tienen reacciones secundarias, como la generación de etilenglicol. Para este proceso se requiere vapor, aire y nitrógeno como medios de transporte del material a lo largo de las líneas.

Proceso de producción de PET con adición de material post-consumo (reciclado)

Natural gas = gas natural

Waste water = aguas residuales

Steam = vapor

Electricity = electricidad

Water = agua

Air = aire

N” = Nitrógeno

Fuente: APM e Indorama.

18. Para producir la resina de PET con contenido reciclado, las etapas son las mismas que se siguen para elaborar la resina de PET virgen, con la salvedad de que antes de la segunda etapa de SSP se añaden las hojuelas de PET recuperado junto con los pellets de PET amorfos (producto de la reacción entre el MEG y el PTA), para obtener mezclas de resina de PET virgen con PET reciclado o recuperado.

19. Lo anterior se acreditó a partir de diagramas de la reacción química para fabricar PET, así como de los procesos productivos de dos fabricantes chinos de PET (incluyendo mezclas de resina de PET virgen con PET reciclado o recuperado) y el reporte de patente de una de estas empresas, el cual contiene el proceso productivo para la elaboración del producto objeto de investigación.

5. Normas

20. El producto objeto de investigación no está sujeto al cumplimiento de ninguna norma en particular. Los requisitos que debe cumplir no son universales, sino que dependen del país en el cual los clientes comercialicen sus productos y del Sistema de Gestión de la Calidad. Por ello, no se puede asegurar que los productores en China cuenten con las mismas regulaciones que en el caso de México, en donde los clientes o consumidores solicitan la certificación de calidad ISO 9001:2015 de la Organización Internacional de Normalización (ISO, por las siglas en inglés de International Organization for Standardization) y la certificación alimentaria ISO 22000, de la Administración de Alimentos y Medicamentos (FDA, por las siglas en inglés de Food and Drug Administration). No obstante, cabe mencionar a manera de ejemplo, que la empresa productora china CR Chemicals Holdings Co. Ltd., produce gránulos de PET y cuenta con dichas certificaciones en los productos que elabora como se observa en el perfil de dicha empresa extraído de su página de Internet https://en.crcchem.com/com_profile/index.html, documento que consta en el expediente administrativo del caso.

6. Usos y funciones

21. El producto objeto de investigación se utiliza para producir botellas y contenedores para líquidos y alimentos, así como para producir láminas para empaques termoformados. Las principales aplicaciones son para botellas, las cuales incluyen botellas para bebidas carbonatadas, botellas para agua, envases para jugos, crema de cacahuate, jaleas, aderezos para ensaladas, aceites comestibles, limpiadores domésticos, garrafones, envases retornables, envases farmacéuticos y cosméticos. Para demostrar las aplicaciones del PET, se cuenta en el expediente con hojas técnicas de empresas chinas fabricantes del producto investigado tanto de resina de PET virgen como de mezclas de resina de PET virgen con PET reciclado o recuperado.

D. Delimitación del producto objeto de investigación

22. El 30 de enero de 2024, la Cámara Nacional de la Industria Textil, en adelante CANAINTEX, manifestó que en el presente procedimiento no se estaba realizando la exclusión del producto “chip textil” o “chips utilizados en la industria textil” para la fracción arancelaria 3907.69.99 NICO 00 de la TIGIE, el cual no se produce en el mercado mexicano.

23. A partir de lo anterior, en esta etapa de la investigación, la Secretaría tomó en consideración lo relativo al producto denominado “chip textil” o “chips utilizados en la industria textil” que también ingresó por la fracción arancelaria 3907.69.99 con NICO 00 de la TIGIE, misma fracción por la que ingresa el producto objeto de investigación, pero que podría tener usos distintos de este y no ser adquirido por los mismos usuarios.

24. La Secretaría se allegó de mayores elementos que le permitieran establecer si existe o no diferencia entre el llamado “chip textil” y el PET objeto de investigación, por lo cual requirió a la CANAINTEX, así como a las empresas productoras nacionales APM e Indorama, para que aportaran mayor información respecto de dicho producto, como se indica en los puntos 46, 47 y 58 de la presente Resolución.

25. En su respuesta, la CANAINTEX aclaró que la “resina de poliéster de grado textil”, “pellet textil, “chip textil” o “PET Textil” ingresa exclusivamente por la fracción arancelaria 3907.69.99 NICO 00 de la TIGIE. Asimismo, manifestó lo siguiente:

a. se define como resina de poliéster o resina de poli (tereftalato de etileno) textil, con una viscosidad intrínseca superior o igual a 40 mL/g e inferior o igual a 70 mL/g (0.40 a 0.70 (dL/g);

b. contiene como aditivo dióxido de titanio, y

c. a pesar de tener un proceso productivo similar al del producto objeto de investigación, las características físicas, composición química, usos y funciones, son diferentes (hilados textiles).

26. Para sustentar lo anterior la CANAINTEX aportó certificados de análisis emitidos por las empresas Fujian Billion Polymerization Fiber Technology Industrial Co. Ltd.; Yizheng Zhongxing Environmental Protection Technology Co. Ltd.; Zhejiang Hengyi Petrochemical Co. Ltd. y Billion Industrial Co. Ltd.; fichas técnicas emitidas por Oerlikon Barmag, carta de perito textil e información técnica especifica del “chip textil” del 23 de febrero de 2024. Adicionalmente, presentó una tabla comparativa donde se observan las principales diferencias entre ambos productos, entre ellas, las siguientes:

a. el nivel de viscosidad en el rango específico señalado en el literal a, del punto anterior;

b. al “chip textil” se le añade como aditivo dióxido de titanio (TiO2), el cual no es apto para consumo humano, y

c. en el aspecto físico, el producto objeto de investigación lleva un proceso de cristalización al cual no es sometido el “chip textil”.

27. Por su parte, APM e Indorama señalaron que el producto objeto de investigación no puede ser usado en la producción de hilos (fibras) textiles de poliéster. Agregaron que no producen poliéster resina que contenga dióxido de titanio, es decir, “chip grado textil” y que no tienen conocimiento de que se produzca el “chip textil” nacionalmente.

28. APM e Indorama afirmaron que la resina de polietileno tereftalato (PET), resina de poli(tereftalato de etileno) o poliéster resina, que tenga valores de viscosidad intrínseca (IV) en un rango desde 60 mL/g (0.60 (dL/g) e inferior a 70 mL/g (0.70 (dL/g) que contenga dióxido de titanio (TiO2) como aditivo y se utilice como insumo para la fabricación de hilos (fibras) textiles de poliéster, no cumple con las mismas funciones, por lo que puede considerarse como un producto distinto al objeto de la investigación.

29. A partir de los argumentos y pruebas señalados anteriormente, la Secretaría confirma en esta etapa de la investigación, que la cobertura del producto investigado es el poliéster resina o resina de poli(tereftalato de etileno), conocido también como PET, con una viscosidad intrínseca igual o superior a 60 mL/g (0.60 (dL/g), incluyendo mezclas de resina de PET virgen con PET reciclado o recuperado, siempre que dichas mezclas cumplan con los requisitos de viscosidad intrínseca antes indicados. Asimismo, que el producto objeto de investigación se utiliza para los usos y funciones mencionados en el punto 21 de la presente Resolución. No obstante, la Secretaría precisa lo siguiente:

a. el producto objeto de investigación no incluye la resina de poli (tereftalato de etileno) 100% reciclada, que se obtiene mediante el proceso simple de recuperado y reciclado post-consumo principalmente de botellas de PET;

b. el producto objeto de investigación no puede ser usado en la producción de hilo (fibras) textiles de poliéster, y

c. la resina de poli (tereftalato de etileno) o poliéster resina, que tenga valores de viscosidad intrínseca (IV) en un rango desde 60 mL/g (0.60 (dL/g) e inferior a 70 mL/g (0.70 (dL/g) que contenga dióxido de titanio (TiO2) como aditivo y se utilice como insumo para la fabricación de hilos (fibras) textiles de poliéster se encuentra excluida de la cobertura del producto objeto de investigación.

E. Convocatoria y notificaciones

30. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

31. La Secretaría notificó el inicio de la investigación antidumping a las Solicitantes, a las importadoras y exportadoras de las que tuvo conocimiento y al gobierno de China. Con la notificación les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y sus respectivos anexos, así como del formulario de investigación antidumping, con el objeto de que formularan su defensa.

F. Partes interesadas comparecientes

32. Las partes interesadas, que comparecieron en tiempo y forma al presente procedimiento, son las siguientes:

1. Solicitantes

Alpek Polyester México, S.A. de C.V.

Indorama Ventures Polymers México, S. de R.L. de C.V.

Río Duero no. 31

Col. Cuauhtémoc

C.P. 06500, Ciudad de México

2. Importadoras

Bebidas Mundiales, S. de R.L. de C.V.

Embotelladora Mexicana de Bebidas Refrescantes, S. de R.L. de C.V.

Manantiales la Asunción, S.A.P.I. de C.V.

Av. Paseo de la Reforma no. 222, piso 8

Col. Cuauhtémoc

C.P. 06600, Ciudad de México

Raziele, S.A. de C.V.

Av. Ángel Urraza no. 103-111

Col. Insurgentes San Borja

C.P. 03100, Ciudad de México

3. Exportadoras

China Resources Chemical Innovative Materials Co., Ltd.

Av. Insurgentes Sur no. 1431, piso 10, oficina A

Col. Insurgentes Mixcoac

C.P. 03920, Ciudad de México

Chongqing Wankai New Materials Technology Co., Ltd.

Jiangsu Hailun Petrochemical Co., Ltd.

Jiangsu Xingye Plastic Co., Ltd.

Jiangyin Xingtai New Material Co., Ltd.

Jiangyin Xingyu New Material Co., Ltd.

Tricon Dry Chemicals, LLC.

Wankai New Materials Co., Ltd.

Martín Mendalde no. 1755, p.b.

Col. Del Valle

C.P. 03100, Ciudad de México

G. Primer periodo de ofrecimiento de pruebas

33. El 8 de marzo de 2024, Raziele, S.A. de C.V., en adelante Raziele, compareció para presentar su respuesta al formulario de investigación antidumping, así como los argumentos y pruebas que a su derecho convino, los cuales constan en el expediente administrativo del caso y fueron considerados para la emisión de la presente Resolución.

1. Prórrogas

34. A solicitud de las empresas Antextextil, S.A. de C.V., en adelante Antextextil; Manantiales Peñafiel, S.A. de C.V., en adelante Manantiales Peñafiel, y Plásticos Bandrex, S.A. de C.V., en adelante Plásticos Bandrex, la Secretaría otorgó una prórroga de tres días hábiles para presentar sus respuestas al formulario de investigación antidumping, los argumentos y pruebas que a su derecho conviniera. El plazo venció el 13 de marzo de 2024.

35. A solicitud de las empresas Bebidas Mundiales, S. de R.L. de C.V., en adelante Bebidas Mundiales; Embotelladora Mexicana de Bebidas Refrescantes, S. de R.L. de C.V., en adelante Embotelladora Mexicana; Manantiales la Asunción, S.A.P.I. de C.V., en adelante Manantiales la Asunción; China Resources Chemical Innovative Materials Co. Ltd., en adelante China Resources; Chongqing Wankai New Materials Technology Co. Ltd., en adelante Chongqing Wankai; Jiangsu Hailun Petrochemical Co. Ltd., en adelante Hailun; Jiangsu Xingye Plastic Co. Ltd., en adelante Xingye; Jiangyin Xingtai New Material Co. Ltd., en adelante Xingtai; Jiangyin Xingyu New Material Co. Ltd., en adelante Xingyu; Tricon Dry Chemicals, LLC., en adelante Tricon Dry, y Wankai New Materials Co. Ltd., en adelante Wankai New, la Secretaría otorgó, a cada una de ellas, una prórroga de cuatro días hábiles para presentar sus respuestas al formulario de investigación antidumping, así como los argumentos y pruebas que a su derecho conviniera. El plazo venció el 14 de marzo de 2024.

36. El 13 de marzo de 2024, Antextextil y Plásticos Bandrex presentaron sus respuestas al formulario de investigación antidumping, así como los argumentos y pruebas que a su derecho convino, comparecencias que no fueron consideradas, por las razones señaladas en los puntos 73 y 74 de la presente Resolución.

37. El 13 de marzo de 2024, Manantiales Peñafiel manifestó que no era su voluntad participar en la presente investigación antidumping.

38. El 14 de marzo de 2024, Bebidas Mundiales, Embotelladora Mexicana, Manantiales la Asunción, China Resources, Chongqing Wankai, Hailun, Xingye, Xingtai, Xingyu, Tricon Dry, y Wankai New presentaron sus respuestas al formulario de investigación antidumping, así como los argumentos y pruebas que a su derecho convino, los cuales constan en el expediente administrativo del caso y fueron considerados para la emisión de la presente Resolución.

H. Réplicas

39. A solicitud de APM e Indorama, la Secretaría otorgó una prórroga de tres días hábiles para presentar sus réplicas o contra argumentaciones a la información presentada por sus contrapartes. El plazo venció el 3 de abril de 2024.

40. El 21 de marzo de 2024, APM e Indorama presentaron sus réplicas o contra argumentaciones a la información presentada por Alpla México, S.A. de C.V., en adelante Alpla México; Distribuciones Andrómeda, S.A. de C.V., en adelante Distribuciones Andrómeda; JSB Kitting Matamoros, S.A. de C.V., en adelante JSB Kitting; Muval Industrial, S.A. de C.V., en adelante Muval Industrial; Procesos Plásticos, S. de R.L. de C.V., en adelante Procesos Plásticos; Skytex México, S.A. de C.V., en adelante Skytex México, y Zobele México, S.A. de C.V., en adelante Zobele México, las cuales constan en el expediente administrativo del caso y fueron consideradas para la emisión de la presente Resolución.

41. El 2 de abril de 2024, APM e Indorama presentaron sus réplicas o contra argumentaciones a la información presentada por Bebidas Mundiales, Embotelladora Mexicana y Manantiales la Asunción, las cuales constan en el expediente administrativo del caso y fueron consideradas para la emisión de la presente Resolución.

42. El 3 de abril de 2024, APM e Indorama presentaron sus réplicas o contra argumentaciones a la información presentada por China Resources, Chongqing Wankai, Hailun, Xingye, Xingtai, Xingyu, Tricon Dry, y Wankai New, las cuales constan en el expediente administrativo del caso y fueron consideradas para la emisión de la presente Resolución.

I. Requerimientos de información

43. El 16 de abril de 2024, la Secretaría notificó requerimientos de información a las empresas APM, Indorama, Bebidas Mundiales, Embotelladora Mexicana, Manantiales la Asunción, Raziele, China Resources, Chongqing Wankai, Hailun, Xingye, Xingtai, Xingyu, y Wankai New, así como el 19 de abril de 2024 a la CANAINTEX. Los plazos vencieron el 30 de abril y 6 de mayo de 2024, respectivamente.

1. Prórrogas

44. A solicitud de APM e Indorama, la Secretaría otorgó una prórroga de tres días hábiles para presentar sus respuestas a los requerimientos de información indicados en el punto anterior de esta Resolución. El plazo venció el 6 de mayo de 2024.

45. A solicitud de China Resources, Chongqing Wankai, Hailun, Xingye, Xingtai, Xingyu, y Wankai New, la Secretaría otorgó una prórroga de tres días hábiles para presentar sus respuestas a los requerimientos indicados en el punto 43 de la presente Resolución. El plazo venció el 6 de mayo de 2024.

2. Partes

a. Solicitantes

46. El 6 de mayo de 2024, APM respondió al requerimiento de información que la Secretaría formuló el 16 de abril de 2024, para que, entre otros, subsanara diversos aspectos de forma; aclarara si el producto objeto de investigación puede ser usado en la fabricación de hilos (fibras) textiles de poliéster; explicara cifras en inventarios relacionadas al estado de costos, ventas y utilidades; aclarara cuál es la principal materia prima para la fabricación del producto similar al investigado; precisara información respecto del contrato de maquila; confirmara sus proyecciones al periodo proyectado julio de 2023-junio de 2024 y explicara por qué consideró razonable suponer que el precio de las importaciones investigadas disminuiría en el periodo proyectado.

b. Importadores

48. El 30 de abril de 2024, Bebidas Mundiales respondió al requerimiento de información que la Secretaría formuló el 16 de abril de 2024, para que, entre otros, subsanara diversos aspectos de forma; explicara las diferencias en la base de datos de las compras nacionales, así como en la de importaciones y, en su caso, presentara nuevamente su información.

49. El 30 de abril de 2024, Embotelladora Mexicana respondió al requerimiento de información que la Secretaría formuló el 16 de abril de 2024, para que, entre otros, atendiera lo siguiente: subsanara algunos aspectos de forma; explicara las diferencias en la base de datos de las compras nacionales; presentara diversa información respecto del mercado internacional, así como la fuente de la cual obtuvo su información y rectificara la información de las importaciones por empresa considerando los periodos julio 2020-junio 2021, julio 2021-junio 2022, y julio 2022-junio 2023.

50. El 30 de abril de 2024, Manantiales la Asunción respondió al requerimiento de información que la Secretaría formuló el 16 de abril de 2024, para que, entre otros, subsanara diversos aspectos de forma; explicara las diferencias en la base de datos de las compras nacionales, así como las inconsistencias en la base de datos de importaciones considerando los periodos julio 2020-junio 2021, julio 2021-junio 2022, y julio 2022-junio 2023.

51. El 30 de abril de 2024, Raziele respondió al requerimiento de información que la Secretaría formuló el 16 de abril de 2024, para que, entre otros, subsanara diversos aspectos de forma y proporcionara el soporte documental de su argumento acerca de que las productoras nacionales no ofrecen o no quisieron producir el producto que dicha importadora requiere.

c. Exportadores

52. El 6 de mayo de 2024, China Resources respondió al requerimiento de información que la Secretaría formuló el 16 de abril de 2024, para que, entre otros, subsanara diversos aspectos de forma; presentara la estructura porcentual de costos de fabricación del producto investigado; informara si adquiere materias primas para la elaboración de resina de PET; aclarara diversa información respecto de los canales de distribución; explicara cada una de las siglas que integran los códigos de producto; señalara si sus operaciones son relacionadas o no al periodo investigado; presentara fuentes, metodologías y soportes documentales de cada uno de los ajustes propuestos; presentara soporte documental de sus ventas internas del producto objeto de investigación; presentara la metodología del cálculo del costo total de producción y explicara su sistema contable y de costos, así como su metodología.

53. El 6 de mayo de 2024, Chongqing Wankai y Wankai New respondieron al requerimiento de información que la Secretaría formuló el 16 de abril de 2024, para que, entre otros, subsanaran diversos aspectos de forma; presentaran la estructura porcentual de costos de fabricación del producto investigado; informaran si adquiere materias primas para la elaboración de resina de PET; aclararan diversa información respecto de los canales de distribución; explicaran cada una de las siglas que integran los códigos de producto; corrigieran diversos anexos relacionados con el precio de exportación y valor normal; calcularan los costos totales de producción para cada código de producto; demostraran que los registros se encuentran de conformidad con los principios de contabilidad generalmente aceptados en China; proporcionaran diversa información sobre su sistema contable y de costos; proporcionaran fuentes de información y soporte documental de diversos anexos; presentaran las pruebas que acrediten quiénes son los dos principales productores en China y presentaran su base de datos de las exportaciones a México del producto objeto de investigación, así como las cifras anuales obtenidas.

54. El 6 de mayo de 2024, Hailun respondió al requerimiento de información que la Secretaría formuló el 16 de abril de 2024, para que, entre otros, subsanara diversos aspectos de forma; presentara la estructura porcentual de costos de fabricación del producto investigado; informara si adquiere materias primas para la elaboración de resina de PET; indicara cómo se determinan sus precios de venta con las empresas comercializadoras; expusiera su estructura organizacional; explicara la metodología que utiliza para obtener el ajuste realizado en los libros auxiliares de ventas de exportación; explicara cada una de las siglas que integran los códigos de producto; proporcionara diversas facturas comerciales; aclarara los conceptos de diversas facturas presentadas en su respuesta al formulario de investigación antidumping; calculara los costos de producción para el periodo investigado para cada código de producto; presentara diversa información sobre los procesos de transformación del producto objeto de investigación; proporcionara diversa información sobre su sistema contable y de costos; presentara las cifras de producción realizada por sus empresas relacionadas, su base de datos de las exportaciones realizadas a México, así como las cifras anuales obtenidas.

55. El 6 de mayo de 2024, Xingye respondió al requerimiento de información que la Secretaría formuló el 16 de abril de 2024, para que, entre otros, subsanara diversos aspectos de forma; presentara la estructura porcentual de costos de fabricación del producto investigado; informara si adquiere materias primas para la elaboración de PET resina; aclarara diversa información respecto de los canales de distribución; explicara cada una de las siglas que integran los códigos de producto; aclarara si sus operaciones son relacionadas o no al periodo investigado; expusiera su estructura organizacional; explicara la metodología para obtener el ajuste realizado en los libros auxiliares de ventas de exportación; presentara fuentes, metodologías y soportes documentales de cada uno de los ajustes propuestos; calculara los costos totales de producción para cada código de producto; demostrara que sus registros contables se encuentran de conformidad con los principios de contabilidad generalmente aceptados en China; presentara diversa información sobre los procesos de transformación del producto objeto de investigación; proporcionara diversa información sobre su sistema contable y de costos; presentara las cifras de producción realizada por sus empresas relacionadas, su base de datos de las exportaciones realizadas a México del producto objeto de investigación, así como las cifras anuales obtenidas.

56. El 6 de mayo de 2024, Xingtai respondió al requerimiento de información que la Secretaría formuló el 16 de abril de 2024, para que, entre otros, subsanara diversos aspectos de forma; presentara la estructura porcentual de costos de fabricación del producto investigado; informara si adquiere materias primas para la elaboración de PET resina; explicara cómo se determinan sus precios de venta con las empresas comercializadoras; indicara si adquiere materias primas para la elaboración de PET resina; explicara cómo se determinan sus precios de venta con las empresas comercializadoras; expusiera su estructura organizacional; explicara la metodología para obtener el ajuste realizado en los libros auxiliares de ventas de exportación; expusiera cada una de las siglas que integran los códigos de producto; aclarara las diferencias en el volumen reportado para las ventas de mercado interno; presentara fuentes, metodologías y soportes documentales de cada uno de los ajustes propuestos; calculara los costos totales de producción para cada código de producto; proporcionara diversa información sobre su sistema contable y de costos, así como la descripción de su estructura corporativa y organizacional.

57. El 6 de mayo de 2024, Xingyu respondió al requerimiento de información que la Secretaría formuló el 16 de abril de 2024, para que, entre otros, subsanara diversos aspectos de forma; presentara la estructura porcentual de costos de fabricación del producto investigado; indicara si adquiere materias primas para la elaboración de PET resina; aclarara diversa información respecto de los canales de distribución; expusiera cada una de las siglas que integran los códigos de producto; expusiera su estructura organizacional; explicara la metodología para obtener el ajuste realizado en los libros auxiliares de ventas de exportación; presentara fuentes, metodologías y soportes documentales de cada uno de los ajustes propuestos; calculara los costos totales de producción para cada código de producto; demostrara que los registros se encuentran de conformidad con los principios de contabilidad generalmente aceptados en China; presentara diversa información sobre los procesos de transformación; proporcionara diversa información sobre su sistema contable y de costos; las cifras de producción realizadas por sus empresas relacionadas, su base de datos de las exportaciones realizadas a México, así como las cifras anuales obtenidas.

3. No partes

58. El 19 de abril de 2024, la Secretaría requirió a la CANAINTEX, para que aclarara diversos aspectos sobre el producto denominado “chip textil”; entre otros, las fracciones arancelarias de la TIGIE a través de las cuales ingresan las importaciones del producto referido; indicara si dicho producto se trata o corresponde al objeto de investigación; los nombres con los que se comercializa; si el producto se produce como el producto objeto de investigación; si tiene las mismas características y si se utiliza para producir botellas y contenedores para líquidos y alimentos, así como lámina para empaques termotransformados. El plazo venció el 6 de mayo de 2024.

J. Otras comparecencias

59. El 7 de marzo de 2024, compareció la empresa Procesos Plásticos, para presentar sus argumentos y pruebas en el presente procedimiento; comparecencia que no fue considerada por lo señalado en el punto 74 de la presente Resolución.

60. El 7 de marzo de 2024, compareció la empresa Vinmar Plastichem, S. de R.L. de C.V., para manifestar que no tenía interés en participar en la investigación antidumping.

61. El 7 de marzo de 2024, compareció la empresa Liquimex, S.A. de C.V., para manifestar que no tenía interés en participar en la investigación antidumping.

62. El 8 de marzo de 2024, compareció la empresa JSB Kitting, para presentar sus argumentos y pruebas en el presente procedimiento; comparecencia que no fue considerada por lo señalado en el punto 76 de la presente Resolución.

63. El 8 de marzo de 2024, compareció Muval industrial, para presentar sus argumentos y pruebas en el presente procedimiento; comparecencia que no fue considerada por lo señalado en el punto 77 de la presente Resolución.

65. El 8 de marzo de 2024, compareció la empresa Distribuciones Andrómeda, para manifestar que no tenía interés en participar en la investigación antidumping.

66. El 8 de marzo de 2024, compareció Alpla México, para presentar sus argumentos y pruebas en el presente procedimiento; comparecencia que no fue considerada por lo señalado en el punto 75 de la presente Resolución.

67. El 8 y 12 de marzo de 2024, compareció Zobele México, para presentar sus argumentos y pruebas en el presente procedimiento y correr traslado de su información, respectivamente; comparecencias que no fueron consideradas por lo señalado en el punto 79 de la presente Resolución.

68. El 26 de marzo y 11 de abril de 2024, compareció INPUVE, S.A. de C.V., en adelante INPUVE, para presentar su respuesta al formulario de investigación antidumping, así como sus argumentos y pruebas, comparecencias que no fueron consideradas por lo señalado en el punto 80 de la presente Resolución.

CONSIDERANDOS

A. Competencia

69. La Secretaría es competente para emitir la presente Resolución conforme a lo dispuesto en los artículos 9.1 y 12.2 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994, en adelante Acuerdo Antidumping; 16 y 34, fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 5o., fracción VII, y 57, fracción I de la Ley de Comercio Exterior, en adelante LCE; 80 y 82, fracción I del Reglamento de la Ley de Comercio Exterior, en adelante RLCE, y 1, 2, apartado A, fracción II, numeral 7, y 19, fracciones I y IV del Reglamento Interior de la Secretaría de Economía.

B. Legislación aplicable

70. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, en adelante CFF, el Código Federal de Procedimientos Civiles, en adelante CFPC, y la Ley Federal de Procedimiento Contencioso Administrativo, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

71. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas presenten, ni la información confidencial que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping; 80 de la LCE, y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener el acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Información no aceptada

72. Mediante oficios UPCI.416.24.0919 y UPCI.416.24.1259 del 13 de marzo y 18 de abril de 2024, se notificó a Skytex México la determinación de no tomar en cuenta la información señalada en los puntos 64 y 81 de la presente Resolución, debido a que no acreditó su carácter de importadora del producto objeto de investigación, oficios que se tienen por reproducidos como si a la letra se insertaran en la presente Resolución.

73. Mediante oficio UPCI.416.24.1032 del 20 de marzo de 2024, se notificó a Antextextil la determinación de no tomar en cuenta la información señalada en el punto 36 de la presente Resolución, debido a que no acreditó su carácter de importadora del producto objeto de investigación, oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución.

74. Mediante oficio UPCI.416.24.1033 del 20 de marzo de 2024, se notificó a Plásticos Bandrex la determinación de no tomar en cuenta la información señalada en el punto 36 de la presente Resolución, debido a que no acreditó su carácter de importadora del producto objeto de investigación, oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución.

75. Mediante oficio UPCI.416.24.1054 del 22 de marzo de 2024, se notificó a Alpla México la determinación de no tomar en cuenta la información señalada en el punto 66 de la presente Resolución, debido a que no presentó en original o copia certificada los documentos mediante los cuales acreditara su legal existencia y la personalidad jurídica de su representante legal, oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución.

76. Mediante oficio UPCI.416.24.1055 del 22 de marzo de 2024, se notificó a JSB Kitting la determinación de no tomar en cuenta la información señalada en el punto 62 de la presente Resolución, debido a que incumplió con la obligación de correr traslado de la información presentada ante la Secretaría, oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución.

77. Mediante oficio UPCI.416.24.1056 del 22 de marzo de 2024, se notificó a Muval Industrial la determinación de no tomar en cuenta la información señalada en el punto 63 de la presente Resolución, debido a que no presentó en original o copia certificada los documentos mediante los cuales acreditara su legal existencia y la personalidad jurídica de su representante legal, oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución.

78. Mediante oficio UPCI.416.24.1057 del 22 de marzo de 2024, se notificó a Procesos Plásticos la determinación de que la información señalada en el punto 59 de la presente Resolución, debido a que incumplió con la obligación de correr traslado de la información presentada ante la Secretaría, oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución.

79. Mediante oficio UPCI.416.24.1058 del 22 de marzo de 2024, se notificó a Zobele México la determinación de no tomar en cuentaque la información señalada en el punto 67 de la presente Resolución, debido a que no acreditó su legal existencia y la personalidad jurídica de su representante legal, oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución.

80. Mediante oficios UPCI.416.24.1104 y UPCI.416.24.1275 del 1 y 23 de abril de 2024, se notificó a INPUVE la determinación de no tomar en cuenta la información señalada en el punto 68 de la presente Resolución, debido a que presentó su información de forma extemporánea, oficios que se tienen por reproducidos como si a la letra se insertaran en la presente Resolución.

A. Derecho de defensa y debido proceso

82. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

B. Respuesta a ciertos argumentos de las partes

1. Prácticas oligopólicas

83. Las exportadoras Hailun, Xingtai, Xingye, Xingyu y Tricon Dry, manifestaron que las productoras nacionales tienen un poder sustancial en el mercado, pudiendo incluso considerarse como un oligopolio, toda vez que buscan crear obstáculos a la competencia a través del presente procedimiento administrativo.

84. Sobre el particular, es importante precisar que no es competencia de la Secretaría pronunciarse respecto al comportamiento de las empresas en los mercados respectivos, sino que sus atribuciones comienzan a partir de una posible existencia de una práctica desleal de comercio internacional que dañe o amenace causar un daño a una rama de producción nacional de mercancías idénticas o similares a las que ingresan al territorio nacional en cierto sector o industria. En el caso que nos ocupa, se investigan las importaciones de PET resina originarias de China, que ingresan en condiciones de discriminación de precios al mercado mexicano.

2. Falta de personalidad jurídica

85. Las Solicitantes indicaron que los poderes otorgados a los representantes legales de las exportadoras Hailun, Xingtai, Xingye, Xingyu, China Resources, Chongqing Wankai y Wankai New no reúnen los requisitos señalados en el artículo 143 de la Ley del Notariado de la Ciudad de México, toda vez que deben estar legalizados o apostillados y traducidos por un perito traductor autorizado por México; sin embargo, los documentos únicamente cuentan con la apostilla, pero presentan una traducción simple. Además, de acuerdo con el Protocolo Sobre Uniformidad del Régimen Legal de los Poderes del 17 de febrero de 1940, los poderes otorgados no cumplen con lo siguiente: i) el notario dará fe que conoce al otorgante y que este tiene capacidad legal para el otorgamiento; ii) acreditar que un tercero, efectivamente, tiene la representación, y iii) acreditar la legal existencia de la empresa.

86. La Secretaría considera improcedentes los argumentos de las Solicitantes, debido a que las exportadoras comparecientes acreditaron en tiempo y forma su legal existencia, las facultades de los poderdantes y la personalidad jurídica de cada uno de sus representantes legales. Es importante aclarar que la Ley del Notariado de la Ciudad de México es una legislación local con jurisdicción en la Ciudad de México, que regula la función notarial y al notariado en dicha entidad federativa. Sin embargo, las Solicitantes omiten considerar que los procedimientos de investigación en materia de prácticas desleales de comercio internacional son competencia de la Secretaría, por lo tanto, los ordenamientos jurídicos aplicables son de índole federal, por lo que resultan inaplicables los ordenamientos jurídicos con ámbito de validez local.

87. Contrario a las manifestaciones de las Solicitantes, los documentos que presentaron las empresas exportadoras para acreditar su legal existencia, las facultades de su poderdante y la personalidad de su representante legal cumplieron con los requisitos y las formalidades exigidas por la legislación aplicable, y fueron acompañadas de la traducción correspondiente, conforme al artículo 271, primer párrafo del CFPC.

88. Por lo que respecta a las manifestaciones de las Solicitantes, sobre que los documentos no cumplen con las formalidades establecidas en el Protocolo Sobre Uniformidad del Régimen Legal de los Poderes del 17 de febrero de 1940, es relevante aclarar que China no forma parte de dicho Protocolo, por lo tanto, resulta inaplicable dicho instrumento internacional.

C. Análisis de discriminación de precios

89. A la presente investigación comparecieron por parte de la producción nacional las empresas APM e Indorama; las empresas productoras exportadoras China Resources, Chongqing Wankai, Wankai New, Hailun, Xingye, Xingtai, y Xingyu; la comercializadora Tricon Dry, así como las empresas importadoras Bebidas Mundiales, Embotelladora Mexicana, Manantiales la Asunción y Raziele, quienes no presentaron argumentos e información relativa para el análisis de discriminación de precios.

1. Argumentos de las partes

90. Las empresas Hailun, Xingtai, Xingye, Xingyu y Tricon Dry, señalaron que la Secretaría no debió iniciar la presente investigación, toda vez que el cálculo del margen de discriminación de precios está viciado desde su origen, ello en razón de que no hubo argumento alguno que justificara el cálculo, considerando un precio promedio de todas las importaciones originarias de China en lugar de realizar un cálculo que comparara precios por tipo de producto objeto de investigación, afectando así una comparación equitativa.

91. Indicaron que calcular un solo precio promedio para todos los tipos de productos sesga el cálculo del margen de discriminación de precios, ya que no refleja una comparación equitativa conforme a lo que establece el artículo 2.4 del Acuerdo Antidumping; asimismo, el artículo 39 del RLCE establece que dicho margen se estimará por tipo de mercancía y se determinará como promedio ponderado de todos los márgenes individuales que se hayan estimado.

92. Manifestaron que, de la revisión a la base de datos proporcionada por APM e Indorama, observaron descripciones diferentes, por lo que APM e Indorama tenían la obligación de agrupar, por lo menos, tipos de productos que tuvieran características similares para realizar una comparación de precios en función del tipo de producto. Lo cual no sucedió y la Secretaría no solicitó dicha corrección.

93. Hailun, Xingtai, Xingye, Xingyu y Tricon Dry, consideran que los precios internos presentados por APM e Indorama no se ajustan a los requerimientos mínimos legales ni a los criterios de la práctica administrativa de la propia Secretaría, toda vez que de acuerdo con el artículo 31 de la LCE, los precios internos de la mercancía objeto de investigación deben ser representativos, lo cual no fue acreditado por APM e Indorama y, por lo tanto, no eran una prueba idónea para optar por la opción de valor reconstruido para el cálculo del margen de discriminación de precios.

94. Hailun, Xingtai, Xingye, Xingyu y Tricon Dry, indicaron que APM e Indorama reconocen que los precios en el mercado interno de China que proporcionaron son precios que tienen distorsiones y que no deben emplearse para el análisis.

95. Hailun, Xingtai, Xingye, Xingyu y Tricon Dry sostienen que APM e Indorama no cumplieron con los elementos mínimos necesarios de una solicitud de investigación y los requisitos para que la Secretaría pudiera declarar el inicio del procedimiento antidumping.

96. Al respecto, la Secretaría considera que, conforme al artículo 5 del Acuerdo Antidumping, APM e Indorama cumplieron con la presentación de las pruebas pertinentes para fundamentar y justificar el inicio de una investigación encaminada a determinar la existencia, el grado y los efectos de un supuesto dumping.

97. APM e Indorama proporcionaron información que permitió a la Secretaría validar la presunción de la práctica desleal para el inicio de la investigación, es decir, la información que las Solicitantes tuvieron razonablemente disponible, les permitió calcular un precio promedio de exportación de acuerdo con la identificación que lograron hacer del producto.

98. Al respecto, la Secretaría examinó y validó la exactitud y pertinencia de las pruebas aportadas en la solicitud de inicio, considerando que APM e Indorama propusieron una metodología razonable para la identificación del producto objeto de investigación, proveniente de una fuente secundaria, a fin de utilizar la mejor información disponible.

99. En cuanto al señalamiento de las empresas Hailun, Xingtai, Xingye, Xingyu y Tricon Dry respecto de los precios internos del producto objeto de investigación, la Secretaría consideró que APM e Indorama presentaron las pruebas que razonablemente tuvieron a su alcance para demostrar que dichos precios presentaban distorsiones al estar por debajo del precio internacional de los principales insumos y por lo tanto no debían ser considerados para el cálculo del valor normal, aunado a esto, la Secretaría consideró que era obligación de las exportadoras desvirtuar la determinación inicial de la autoridad; sin embargo, las empresas exportadoras no aportaron pruebas ni información adicional.

100. Al respecto, la Secretaría determinó que los elementos aportados por las empresas APM e Indorama en la etapa inicial permitieron validar que las referencias de precios en el mercado interno no son referencias válidas, toda vez que contó con las pruebas que le permitieron suponer que los precios de la resina de PET en China se encuentran por debajo del costo de producción.

101. Una vez iniciada la investigación, las partes interesadas tienen la oportunidad de comparecer y aportar la información que permita a la Secretaría contar con mayores elementos, para que posterior a su análisis pueda formular sus determinaciones preliminares, tal como se describen en la presente Resolución.

2. Consideraciones metodológicas

102. La empresa Tricon Dry manifestó que es una empresa comercializadora que exportó a México el producto objeto de investigación durante el periodo investigado. Presentó información referente a sus operaciones de exportación a México, sistemas de distribución, principales características del producto, así como información del margen de comercialización. No presentó la información de valor normal requerido en el formulario de investigación antidumping, toda vez que, como ya se señaló, no es productora del producto objeto de investigación. En consecuencia, la Secretaría no calculó un margen de discriminación de precios individual para Tricon Dry, debido a que se trata de una empresa comercializadora, a la que, en su caso, le corresponderá el margen de discriminación de la empresa productora-exportadora de la cual adquiere el producto objeto de investigación.

3. Precio de exportación

a. China Resources

104. En su estructura corporativa señaló a una empresa vinculada que también produjo el producto objeto de investigación; sin embargo, enfatizó que solo China Resources exportó a México.

105. En cuanto a sus canales de distribución, China Resources señaló que realizó las ventas de exportación a México de manera directa y a través de una empresa relacionada. Respecto a su mercado interno, manifestó que vendió directamente a clientes no relacionados. Precisó que, en ambos mercados, los precios son negociados directamente con el cliente considerando los costos y las condiciones del mercado.

106. La Secretaría realizó un requerimiento para que hiciera la aclaración pertinente sobre la vinculación y la distribución en función de sus ventas. China Resources señaló que las ventas a México se realizan directamente al cliente en México.

107. China Resources aclaró que durante el periodo investigado sus ventas se realizaron a clientes no relacionados y que, por un error, identificó sus ventas a México como relacionadas, indicando que en su respuesta al requerimiento hacían la corrección respectiva; no obstante, esta Secretaría observó que sus operaciones continuaron identificándose como relacionadas.

108. Adicionalmente, se requirió a China Resources para que proporcionara una explicación sobre la determinación de sus precios de venta con su empresa vinculada a la que emitió facturas de la mercancía objeto de investigación, e indicara si celebró un contrato con ella, así como el porcentaje marcado sobre el margen de reventa que obtiene la empresa comercializadora y su aplicación contable. China Resources indicó que sí existe un acuerdo con su empresa relacionada, señalando los acuerdos y términos de venta.

109. China Resources explicó la metodología que utilizó para conformar sus códigos de producto para identificar el producto objeto de investigación y ser identificados en su sistema de contabilidad. Al respecto, la Secretaría requirió que señalara las principales características que toma en cuenta para la fabricación y venta de la mercancía investigada, e indicara cuáles de estas influyen directamente dentro del costo de producción y que con base en ella conformara códigos de producto.

110. En respuesta, China Resources manifestó que la viscosidad intrínseca en la producción y venta del producto objeto de investigación, es una de las características principales que influyen en su precio de venta. Indicó que, si la proporción de la viscosidad intrínseca es alta, necesita mayor tiempo de procesamiento, por lo que aumenta el costo.

111. Para el precio de exportación, China Resources proporcionó el listado de sus ventas a México realizadas durante el periodo investigado; así como el soporte documental consistente en lista de empaque, conocimiento de embarque y sus facturas VAT (por las siglas en inglés de Value Added Tax). Al respecto, la Secretaría comparó el valor, volumen, cliente, términos de venta y la fecha de factura comercial con la información del listado de sus ventas de exportación a México sin encontrar diferencias. Observó que, de acuerdo con la descripción de la mercancía, esta corresponde al producto objeto de investigación.

i Determinación

112. De conformidad con el artículo 39 del RLCE, la Secretaría calculó un precio de exportación promedio ponderado en dólares de los Estados Unidos de América, en adelante dólares, por kilogramo.

ii Ajustes

113. China Resources propuso ajustar sus ventas de exportación a México por concepto de flete interno, flete marítimo, gastos portuarios y otros gastos relacionados, seguro marítimo, comisión por ventas, gastos por embalaje y gastos por crédito. Sin embargo, China Resources no proporcionó la metodología, fuente y soportes documentales de la mayoría de los ajustes propuestos, por lo que la Secretaría requirió que proporcionara la información que respaldara los ajustes correspondientes. En respuesta, China Resources proporcionó la información solicitada.

1) Flete interno, flete marítimo y seguro marítimo

114. Para ajustar por flete interno, flete marítimo, así como seguro marítimo, China Resources señaló que en cada transacción se reportó el costo real y proporcionó el soporte documental, así como una hoja de trabajo.

115. La Secretaría validó tanto la información como el soporte documental proporcionado y calculó el monto del ajuste.

2) Gastos portuarios y otros gastos relacionados

116. Para ajustar por gastos portuarios y otros gastos relacionados, China Resources señaló que en cada transacción se reportó el costo real y proporcionó el soporte documental, así como una hoja de trabajo.

117. La Secretaría validó la información y el soporte documental proporcionado. Se calculó el monto del ajuste y lo aplicó, toda vez que en la base de datos presentada por China Resources no se observaba la aplicación de dicho ajuste.

3) Comisión por ventas

118. Para ajustar por comisión por ventas, China Resources señaló que en cada transacción se reportó el costo real. Proporcionó el soporte documental correspondiente al acuerdo de comisión entre China Resources y el agente de ventas, así como una hoja de trabajo, mediante la cual proporciona la metodología de cálculo.

119. La Secretaría validó tanto la información como el soporte documental proporcionado y calculó el monto del ajuste.

4) Cargo bancario

120. Para ajustar por cargo bancario, China Resources señaló que reportó cero cargos bancarios en su respuesta inicial, debido a un error administrativo; sin embargo, lo presentó posteriormente e indicó que este cargo se produjo al cobrar el pago y proporcionó el soporte documental.

121. La Secretaría validó tanto la información como el soporte documental proporcionado y calculó el monto del ajuste.

5) Embalaje

122. Para ajustar por embalaje, China Resources señaló que reportó el costo real según el método de embalaje.

123. China Resources señaló que durante el periodo investigado todos los métodos de embalaje relacionados con las exportaciones utilizaban sacos de 1 tonelada. China Resources calculó el precio unitario medio de un saco de 1 tonelada comprado durante el periodo de investigación, mientras que el costo del embalaje reportado, se obtuvo multiplicando la cantidad enviada por el costo de embalaje por tonelada. Presentó como factor de ajuste los gastos incurridos con relación a las exportaciones a México y una hoja de cálculo sin soporte documental que lo amparara.

124. Considerando lo anterior, la Secretaría no contó con elementos para aplicar este ajuste, adicionalmente China Resources no señaló si el embalaje señalado forma o no parte de sus costos de producción.

6) Crédito

125. China Resources reportó los gastos por crédito utilizando el periodo de crédito real por cada transacción y considerando el valor de la factura por la tasa de interés a corto plazo, por el periodo de crédito entre los 365 días. Para las tasas de interés de los préstamos de corto plazo, China Resources presentó una hoja de cálculo de las cuentas por cobrar mensuales proveniente del libro de la empresa de cuentas por cobrar mensuales proporcionado. Para la tasa de interés, proporcionó las tasas obtenidas del banco popular de China.

126. La Secretaría validó tanto la información como el soporte documental proporcionado y calculó el monto del ajuste.

iii Determinación

b. Chongqing Wankai y Wankai New

129. Señalaron que no realizan ventas de exportación a México a través de un tercer país; sin embargo, la Secretaría observó que existía una empresa relacionada a ellas, por lo que requirió una aclaración sobre la información que presentaron. En su respuesta al requerimiento, señalaron que existe una relación con esta empresa por lo que fue incluida en la estructura corporativa.

130. Wankai New indicó que exportó a México a través de 5 códigos de producto que cumplen con las especificaciones del producto objeto de investigación.

131. Proporcionó una base de datos con las operaciones de exportación a México del producto objeto de investigación. Presentó los contratos de venta, factura comercial, lista de empaque y el conocimiento de embarque de una muestra de facturas requeridas con sus soportes documentales.

132. Wankai New mencionó que parte de la mercancía objeto de investigación exportada a México fue producida por ella y por Chongqing Wankai, por lo que identificó dichas operaciones en su base de datos.

133. Por lo anterior, la Secretaría requirió a Wankai New que presentara, por separado, la información de las operaciones que fabricó y exportó a México, de las que compró a Chongqing Wankai. Las productoras exportadoras presentaron las bases de datos requeridas donde la Secretaría pudo identificar y analizar la información.

134. Respecto de la base de ventas de exportación a México proporcionada por Wankai New, la Secretaría revisó, analizó y replicó la información proporcionada por Wankai New y comparó el valor y volumen, cliente, los términos de venta y la fecha de la factura comercial con la base de datos, sin encontrar diferencias. Además, corroboró que la descripción de la mercancía corresponde al producto objeto de investigación.

135. En cuanto a la base de datos proporcionada por Chongqing Wankai, se observó que realizó ventas a través de 3 códigos, así como información respecto a los términos de venta.

136. Derivado de lo anterior, se advierte que las exportaciones a México se realizaron a través de ventas de Wankai New a clientes no relacionados, mientras que las ventas de Chongqing Wankai se realizaron a través de Wankai New. Con estos datos, la Secretaría comparó el precio ajustado de los comercializadores contra el precio de venta del productor al comercializador, sin el impuesto al valor agregado.

137. Wankai New y Chongqing Wankai señalaron que no existe ningún acuerdo entre Chongqing Wankai y Wankai New sobre el porcentaje del margen de reventa obtenido por Wankai New, pues esta determina el precio de venta de exportación a México del producto procedente de Chongqing Wankai.

138. La Secretaría requirió que proporcionaran contratos, facturas o documentos que validaran las ventas de Chongqing Wankai a Wankai New, y solo presentaron un contrato, por lo que en la siguiente etapa la Secretaría se allegará de mayores elementos.

i Determinación

139. De conformidad con el artículo 39 del RLCE, la Secretaría calculó un precio de exportación promedio ponderado en dólares por kilogramo.

ii Ajustes

140. Wankai New propuso ajustar el precio de exportación por flete interno, gastos de manejo, flete marítimo, seguro marítimo, gastos bancarios y gastos de crédito. Sin embargo, Wankai New presentó solamente una muestra de dos facturas con soportes documentales de los ajustes propuestos: una de Wankai New y una segunda de Chongqing Wankai.

141. La Secretaría realizó un requerimiento de información solicitando una muestra más amplia de facturas con fuentes, metodología, soportes documentales y tipos de cambio correspondientes, que permitiera a esta Secretaría corroborar la información que presentó.

142. Al respecto, la Secretaría contó con la información solicitada sobre operaciones de precio de exportación a México plasmadas en la base de datos, donde corroboró fecha, valor, volumen de las facturas comerciales, así como los términos de venta que se encuentran dentro del periodo investigado; además, revisó, replicó y analizó la información proporcionada para cada uno de los ajustes propuestos.

143. Chongqing Wankai no propuso ajustes de acuerdo con el término de venta de sus operaciones.

1) Flete interno

144. Para calcular el costo del flete interno, Wankai New proporcionó una lista de liquidación de fletes internos y tarifas portuarias, así como el tipo de cambio de yuanes a dólares de acuerdo a lo registrado por el Banco de China.

145. Wankai New reportó la cantidad facturada de cada transacción y el correspondiente flete interno real incurrido. El importe del flete lo dividió por la cantidad de ventas para calcular el flete interno unitario. Posteriormente, el flete interno unitario lo multiplicó por la cantidad de cada transacción.

146. La Secretaría validó tanto la información como el soporte documental proporcionado y calculó el monto del ajuste aplicando el tipo de cambio proporcionado.

2) Flete marítimo

147. Wankai New calculó el monto de flete marítimo en yuanes en aquellas operaciones cuyo término de venta incluye este ajuste, para lo cual presentó como soporte documental, una muestra consistente de una factura de Wankai New y otra de Chongqing Wankai. No presentó explicación sobre su metodología y el soporte documental se encontraba parcialmente traducido, por lo que esta Secretaría requirió que presentara la información, los soportes documentales de los tipos de cambio utilizados y señalara específicamente los puertos de origen y destino.

148. Wankai New reportó el importe facturado por cada transacción y el correspondiente flete marítimo real incurrido. El importe del flete marítimo lo dividió por la cantidad de ventas para obtener un flete marítimo unitario. Posteriormente, el flete marítimo unitario lo multiplicó por el volumen de cada transacción.

149. La Secretaría una vez corroborada y analizada la información, determinó calcular el monto del ajuste por concepto de flete marítimo, en dólares por kilogramo.

3) Gastos de manejo

150. Wankai New propuso ajustar por gastos de manejo, para lo cual presentó documentos que respaldan el monto de la muestra presentada; sin embargo, la información se encontró con una traducción parcial, no presentó metodología ni justificación de la aplicación de este ajuste. La Secretaría requirió que presentara la información para poder evaluar dicho ajuste.

151. En respuesta al requerimiento, Wankai New reportó la cantidad facturada de cada transacción y los correspondientes gastos de manejo reales incurridos, estos los dividió por el volumen de ventas para obtener un gasto de manejo unitario. Una vez calculado, este lo multiplicó por la cantidad de cada transacción.

152. La Secretaría determinó, una vez analizada la información, aceptar el ajuste por manejo en dólares por kilogramo.

4) Seguro marítimo

153. Wankai New consideró el seguro marítimo desde la salida del lugar de producción Zhapu, China, hasta su llegada al puerto de Manzanillo, México. Presentó un listado de liquidación de seguros marítimos donde muestra el monto del seguro aplicado. La Secretaría requirió presentara la metodología de la aplicación a todas las demás operaciones presentadas en la base de datos.

154. Wankai New proporcionó la cantidad facturada en cada transacción y el correspondiente importe del seguro marítimo, lo dividió con la cantidad de ventas para calcular los gastos unitarios. Posteriormente, lo multiplicó por el volumen de cada transacción.

155. Una vez que la Secretaría corroboró la información, la analizó, realizó el cálculo y determinó aceptar el ajuste por seguro marítimo en dólares por kilogramo.

5) Gastos bancarios

156. Wankai New reportó los gastos bancarios incurridos durante el periodo investigado. Señaló que son gastos realmente incurridos y pueden relacionarse directamente con cada transacción. La Secretaría requirió presentar la metodología aplicada a todas las operaciones presentadas en la base de datos.

157. Wankai New y Chongqing Wankai reportaron el valor de la factura de cada transacción y el correspondiente pago real recibido. De los gastos bancarios de cada transacción se restó el pago recibido al valor de las facturas y se dividieron por la cantidad de ventas para obtener un gasto bancario unitario. Posteriormente, lo multiplicaron a cada transacción.

158. La Secretaría analizó toda la información, realizó las réplicas correspondientes y determinó aceptar el ajuste por gastos bancarios.

6) Gastos de crédito

159. Wankai New reportó el gasto de crédito imputado en yuanes, en adelante CNY, y calculó el plazo de pago con el número de días que transcurrieron; para ello indicó que utilizó el tipo de interés preferencial del préstamo por el periodo de crédito entre 360 días, por el valor de la factura.

160. Para el tipo de interés preferencial del préstamo, Wankai New utilizó el interés del préstamo a un año publicado el 20 de julio de 2022 (3.7%) para calcular el gasto de crédito. Presentó la página de Internet http://www.pbc.gov.xn/en/3688229/3688335/3883798/4611463/index.html.

161. El número de días se calculó tomando la fecha del último pago menos la fecha de la factura, si la fecha de pago era anterior a la fecha de la factura, los días de crédito era “cero”; por lo que para calcular el costo de crédito de cada transacción multiplicaron el tipo de interés preferencial del prestado por los días de crédito, los dividió en los 360 días y, finalmente, los multiplicó por el valor de la factura en dólares.

iii Determinación

c. Hailun

165. Hailun presentó un diagrama de su estructura corporativa en el que se observó el nombre de su empresa matriz, el de la empresa productora exportadora, así como el de las empresas transformadoras; sin embargo, toda vez que el diagrama incluía información de más empresas, se pidió aclarar su relación con ellas, por lo que, en su respuesta al requerimiento, señaló a la empresa matriz y precisó que Xingtai, Xingyu y Xingye son empresas subsidiarias de Hailun.

166. Respecto de sus canales de distribución, Hailun indicó que, durante el periodo objeto de investigación, realizó sus ventas de exportación a México de manera directa, así como a través de empresas comercializadoras no vinculadas de terceros países; por lo que la Secretaría solicitó detallara el funcionamiento de dicho canal; Hailun refirió que negocia tanto precios como otras condiciones de venta y firma órdenes de compra con las empresas comercializadoras de terceros países para las exportaciones a México y envía la mercancía investigada directamente a México, por lo tanto tiene pleno conocimiento de que dichas ventas son exportaciones a México.

167. En cuanto a las ventas en el mercado interno, Hailun precisó que no realizó ventas durante el periodo objeto de investigación.

168. A solicitud de la Secretaría, Hailun indicó que es una empresa integrada en la fabricación de resina de PET a partir de la producción de PTA, reiteró que durante el periodo objeto de investigación produjo PTA y compró otras materias primas para producir la mercancía investigada tanto a productores como a comercializadores vinculados y no vinculados, y que los servicios de elaboración fueron comprados a productores vinculados.

169. Adicionalmente, la Secretaría requirió que proporcionara una explicación para la determinación de precios. En respuesta, Hailun aportó los documentos soporte, tales como facturas y contratos.

170. Hailun proporcionó una base de datos con sus ventas totales, en las que la Secretaría observó una nota que indica un ajuste realizado en los libros auxiliares de ventas de exportación y a sus libros contables; sin embargo, no presentó la metodología de cálculo ni explicación para su aplicación, por lo anterior, la Secretaría requirió que aclarara dicha situación.

171. Hailun señaló que en la preparación de la respuesta al requerimiento de información realizado por la Secretaría, observó que había errores involuntarios en el valor reportado en dólares de dicho ajuste, por lo que presentó corregido el documento de trabajo y únicamente indicó que dicho ajuste contiene generalmente el ajuste efectuado en los libros auxiliares de ventas de exportación y las comisiones compensadas en los libros auxiliares de ventas de exportación, incluidos los libros de contabilidad pertinentes del sistema de contabilidad, sin mediar metodología ni explicación adicional.

172. Hailun señaló que los códigos de producto proporcionados corresponden a los utilizados en el sistema contable y de inventario y que son secuenciales y sin significado específico. Sin embargo, no presentó explicación adicional para la conformación del mismo. Al respecto, la Secretaría requirió a Hailun que señalara las principales características que toma en cuenta para la fabricación y venta de la mercancía investigada, e indicara cuáles de estas influyen directamente dentro del costo de producción y, con base en ellas, conformara códigos de producto.

174. Para el cálculo del precio de exportación, proporcionó su listado de ventas de exportación a México realizadas a través de 4 códigos de producto. A fin de validar la información reportada, la Secretaría requirió que proporcionará un ejemplo de facturas de venta con soporte documental anexo, adicional a las facturas que ya había proporcionado. En respuesta al requerimiento, Hailun presentó la documentación solicitada. En la revisión realizada por la Secretaría se cotejó la información de la base de datos con la que se observó en las facturas de venta en cuanto a descripción, valor, volumen, fecha de factura y fecha de pago, para un total de diecisiete facturas. Hailun manifestó que no hubo descuentos durante el periodo de investigación.

i Determinación

175. De conformidad con el artículo 39 del RLCE, la Secretaría calculó un precio de exportación promedio ponderado en dólares por kilogramo.

ii Ajustes

176. Hailun propuso ajustar el precio de exportación por términos y condiciones de venta, en particular, por flete interno, flete externo, seguro, crédito, comisiones o salarios pagados a vendedores y cargos bancarios.

177. Por su parte, la Secretaría validó los términos de venta reportados en la base de datos con los documentos aportados; asimismo, de la revisión a la documentación proporcionada como soporte para la aplicación de los ajustes, la Secretaría identificó términos en las facturas tales como: servicios de agencia de corretaje, flete de agencia, flete de transitario (sic) internacional, servicio de transporte flete y servicio de agencia, por lo que la Secretaría solicitó a la empresa exportadora proporcionara una explicación de cada uno de ellos y el sustento de que los mismos se encuentran de conformidad con el artículo 54 del RLCE.

178. Hailun señaló en su respuesta que los conceptos en las facturas de flete se refieren a diferentes tipos de gastos incurridos por Hailun, ya sea por transporte nacional o transporte internacional, de acuerdo con el término de venta; el concepto de servicios de agencia de corretaje es una categoría general y no distingue entre fletes nacionales o internacionales. En cuanto a los demás conceptos, como flete de agencia, flete de transitario (sic) internacional, servicio de transporte de carga y servicio de agencia, Hailun indicó que son categorías específicas de gastos que los proveedores de servicios deben elegir al emitir facturas.

1) Flete externo, flete interno, corretaje y manejo

179. Hailun informó que estos ajustes se basan en datos reales, proporcionó facturas globales del flete, corretaje y manejo que se relacionan con las facturas de venta. Reportó el monto en yuanes por toneladas. La Secretaría revisó la información de las facturas presentadas; sin embargo, para el caso de flete interno, corretaje y manejo, la Secretaría no pudo replicar los montos calculados por la empresa exportadora.

180. Por lo anterior, la Secretaría, al contar con la información por estos conceptos de sus empresas relacionadas Xingtai, Xingye y Xingyou, obtuvo un promedio, el cual aplicó a las operaciones de Hailun.

2) Seguro

181. Para el ajuste por seguro, Hailun presentó el comprobante de pago, así como una tabla en la que específica las facturas que contempló dicho pago, por lo que realizó el prorrateo correspondiente a la venta de exportación a México para obtener el monto por este concepto.

182. La Secretaría validó tanto la información como el soporte documental proporcionado y calculó el monto del ajuste.

3) Crédito

183. Para el ajuste por crédito Hailun consideró la diferencia de días entre la fecha de pago reportada en los recibos y la de la factura. Respecto a la tasa de interés aplicada, utilizó la media simple de los préstamos en dólares obtenidos durante el periodo investigado, así como el tipo de interés de los préstamos a corto plazo de diferentes bancos en China. Hailun no proporcionó el soporte documental correspondiente.

184. Al respecto, la Secretaría solicitó el soporte documental que ampare dicha tasa, así como una justificación por la cuál es válido aplicar la media de todas las tasas proporcionadas. Adicionalmente, se solicitó el soporte documental de sus pasivos a corto plazo para el cálculo del ajuste. En respuesta, Hailun presentó una relación de los préstamos a corto plazo a los cuales accedió y los relacionó mediante el número de contrato con las tasas de interés proporcionadas.

185. La Secretaría validó tanto la información como el soporte documental proporcionado y calculó el monto del ajuste.

4) Comisiones pagadas a vendedores