RESOLUCIÓN Final del procedimiento administrativo de investigación antidumping sobre las importaciones de clavos de acero para concreto originarias de la República Popular China, independientemente del país de procedencia |

Miércoles 28 de Agosto de 2024 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DEL PROCEDIMIENTO ADMINISTRATIVO DE INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE CLAVOS DE ACERO PARA CONCRETO ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa final el expediente administrativo AD 13-23 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía, en adelante Secretaría, se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 27 de julio de 2023, Clavos Nacionales México, S.A. de C.V., en adelante Clavos México, y Clavos Nacionales C.N., S.A. de C.V., en adelante Clavos C.N., o en conjunto las Solicitantes, solicitaron el inicio del procedimiento administrativo de investigación por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de clavos de acero para concreto originarias de la República Popular China, en adelante China, independientemente del país de procedencia.

B. Inicio de la investigación

2. El 26 de septiembre de 2023, la Secretaría publicó en el Diario Oficial de la Federación, en adelante DOF, la “Resolución por la que se acepta la solicitud de parte interesada y se declara el inicio del procedimiento administrativo de investigación antidumping sobre las importaciones de clavos de acero para concreto originarias de la República Popular China, independientemente del país de procedencia”, en adelante Resolución de Inicio, mediante la cual fijó como periodo de investigación el comprendido del 1 de mayo de 2022 al 30 de abril de 2023 y como periodo de análisis de daño el comprendido del 1 de mayo de 2020 al 30 de abril de 2023.

C. Producto objeto de investigación

1. Descripción general

3. El producto objeto de investigación son los clavos de acero para concreto. Técnica o comercialmente se conocen como clavos de acero para concreto negro (pulido o sin pulir), clavos de acero para concreto galvanizado, clavos para concreto, clavos fosfatados para concreto, clavo concreto y clavos para concreto galvanizado. En el idioma inglés se conocen como concrete black nail y concrete nail.

2. Características

4. Los clavos de acero para concreto son vástagos de sección circular, de superficie lisa o estriada, con diversas configuraciones de cabeza y punta, así como diferentes longitudes, espesores y acabados; entre estos, negro (pulido o sin pulir), tropicalizado, galvanizado, pintado o cualquier otro tipo de acabado; asimismo, presentan una resistencia específica que les permite perforar o penetrar una pared de concreto.

Fuente: Información de las Solicitantes.

3. Tratamiento arancelario

5. El producto objeto de investigación ingresa al mercado nacional a través de la fracción arancelaria 7317.00.99 Número de Identificación Comercial, en adelante NICO, 03 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación, en adelante TIGIE, cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

Capítulo 73 |

Manufacturas de fundición, hierro o acero |

|

Partida 7317 |

Puntas, clavos, chinchetas (chinches), grapas apuntadas, onduladas o biseladas, y artículos similares, de fundición, hierro o acero, incluso con cabeza de otras materias, excepto de cabeza de cobre. |

|

Subpartida 7317.00 |

Puntas, clavos, chinchetas (chinches), grapas apuntadas, onduladas o biseladas, y artículos similares, de fundición, hierro o acero, incluso con cabeza de otras materias, excepto de cabeza de cobre. |

|

Fracción 7317.00.99 |

Los demás. |

|

NICO 03 |

Clavos de acero para concreto. |

Fuente: “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación”, en adelante Decreto LIGIE 2022, y el “Acuerdo por el que se dan a conocer los Números de Identificación Comercial (NICO) y sus tablas de correlación”, en adelante Acuerdo NICO 2022, publicados en el DOF el 7 de junio y 22 de agosto de 2022, respectivamente.

6. La unidad de medida en la TIGIE para los clavos de acero para concreto es el kilogramo.

7. De acuerdo con el Decreto LIGIE 2022, las importaciones que ingresaban al amparo de la fracción arancelaria 7317.00.99 de la TIGIE estaban sujetas al pago de arancel de 7%. Sin embargo, de conformidad con el “Decreto por el que se modifica la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación” publicado en el DOF el 22 de abril de 2024, las importaciones que ingresan a través de la fracción arancelaria 7317.00.99 de la TIGIE, actualmente se encuentran sujetas a un arancel temporal de 35%, a partir del 23 de abril de 2024, con una vigencia de dos años.

8. El 9 de mayo de 2022, se publicó en el DOF el “Acuerdo por el que la Secretaría de Economía emite Reglas y criterios de carácter general en materia de comercio exterior”, el cual se modificó mediante el “Acuerdo por el que se modifica el diverso por el que la Secretaría de Economía emite Reglas y criterios de carácter general en materia de Comercio Exterior” publicado en el DOF el 15 de abril de 2024, a través del cual, conforme al Anexo 2.2.1, numeral 8, fracción II de dicho Acuerdo, las importaciones de las mercancías comprendidas en la fracción arancelaria 7317.00.99 NICO 03 de la TIGIE se sujetan a la presentación de un aviso automático ante la Secretaría cuando se destinen al régimen aduanero de importación definitiva.

4. Proceso productivo

9. El insumo principal para la fabricación de los clavos de acero para concreto es el alambrón de acero medio carbono. Otros insumos son la energía eléctrica, aceite lubricante y desengrasante, así como diversos compuestos químicos, como ácido sulfúrico, ácido bórico, fosfato de zinc, hidróxido de calcio, óxido negro, cincado o galvanizado, zinc puro, chapado en plata u oro y anodizado.

10. El proceso de fabricación de los clavos de acero para concreto es similar a nivel mundial; se realiza conforme a las etapas que se describen a continuación:

a. Recepción de las materias primas. Recolección del alambrón de acero.

b. Decapado (lavado del alambrón). El alambrón se limpia con ácido sulfúrico y agua, a fin de eliminar el óxido que pudiera tener adherido.

c. Trefilado. El alambrón es fosfatado previamente al trefilado, donde se rebaja a la medida de los clavos que se desean producir; dicho proceso también puede realizarse por estiramiento mediante un sistema de dados múltiples, donde el alambrón se reduce gradualmente hasta obtener el diámetro deseado.

d. Forjado. Mediante el recocido se forja la dureza y se crean las propiedades químicas y físicas del clavo. En este proceso se reduce la tensión del alambre mediante su calentamiento en una cámara de vacío, a una temperatura de 700 grados centígrados, que puede durar hasta 18 horas, según el fabricante; esta cámara distribuye el calor de forma uniforme, lo que asegura la calidad del templado del alambre; posteriormente, se enfría lentamente.

e. Decapado. El alambre pasa por un segundo proceso de decapado donde se limpia de impurezas con ácido sulfúrico.

f. Trefilado. El alambre se estira hasta obtener el diámetro final.

g. Estampado. El alambre en rollo se lleva a las máquinas para fabricar clavos; en este proceso se forma la cabeza, la punta y se corta el clavo según la longitud que se requiera. Como resultado, se obtiene un clavo con cuerpo liso, el cual se pasa por una máquina llamada roladora o rosqueadora, que dará la forma hexagonal torcida. Algunos fabricantes realizan el rolado antes del estampado, es decir, cuando se reduce el diámetro del alambre.

h. Templado. El clavo rolado se somete a un tratamiento térmico en horno, donde adquiere la dureza; posteriormente, se pone en aceite para su enfriamiento, se lava y calienta por segunda vez en el horno. Este proceso puede variar según el grado de dureza y la calidad de producto que el fabricante esté dispuesto a obtener. En esta fase termina la producción del clavo de acero para concreto llamado negro, el cual se puede empacar sin que pase por un segundo proceso de limpiado (decapado).

i. Limpieza del clavo de acero. Los clavos se limpian de rebabas y otras impurezas; asimismo, dependiendo del fabricante, se puede utilizar un proceso llamado pulido, que se realiza en máquinas centrífugas que eliminan las rebabas y proporcionan un acabado brillante al producto.

j. Galvanizado. Posterior al segundo tratamiento de limpieza, los clavos pueden ser galvanizados con una capa de zinc, aplicada por diferentes métodos.

k. Empaquetado. El producto es empaquetado para su venta final.

11. Para sustentar lo anterior, las Solicitantes proporcionaron información de las páginas de Internet de las empresas chinas Dingzhou Best Hardware Co. Ltd. y Amigo Machinery, LLC., https://www.chinabesthw.com/product-concrete-nails.html y https://www.amigomachinery.com/product-item/galvanized-concrete-steel-nails respectivamente, en las que se muestran fotografías que ilustran el proceso de fabricación del producto objeto de investigación, las dimensiones y acabados del mismo; así como la página de Internet https://www.youtube.com/watch?v=q-gKSOLGZ8c que corresponde a un video del consorcio Alibaba Group de China, en el que se aprecian las distintas etapas del proceso para fabricar clavos de acero para concreto.

5. Normas

12. El producto objeto de investigación se fabrica principalmente bajo las especificaciones de las siguientes normas de la Sociedad Americana para Pruebas y Materiales, en adelante ASTM, por las siglas en inglés de American Society for Testing and Materials: i) ASTM-Designation F 1667-2017, “Especificación estándar para Sujetadores accionados: clavos, puntas y grapas”, publicada en abril de 2017 en la página de Internet de dicha organización: https://www.astm.org, en adelante ASTM F 1667-2017, y ii) ASTM-Designation A 29M-16, “Especificación estándar para Requisitos Generales para Barras de Acero, Carbono y Aleadas”, publicada en febrero de 2017 en la página de Internet de dicha organización: https://www.astm.org, así como de la norma FF-N-105B, “Especificación Federal-Clavos, clavos, grapas y puntas: alambre, corte y forjado”, publicada en marzo de 1971 por la Administración General de Servicios de Estados Unidos de América, consultada en la página de Internet: https://www.woodencrates.org/standards/FF-N-105.pdf, las cuales son una referencia de aceptación comercial común, aunque no son las únicas. Dichas normas establecen algunas especificaciones de longitudes, espesores y acabados para clavos de acero para concreto de cuerpo liso y estriado.

6. Usos y funciones

13. Los clavos de acero para concreto son elementos de sujeción o fijación, fundamentalmente en superficies de concreto; también pueden utilizarse dentro del sector doméstico, en otro tipo de superficies. Por consiguiente, los consumidores de este producto son ferreterías, constructoras y personas que requieren de este tipo de productos para utilizarlos en la industria de la construcción; solo se consume en una pequeña proporción en el sector doméstico.

14. El producto objeto de investigación es un bien de consumo final, no así un insumo o materia prima de algún producto en particular.

D. Convocatoria y notificaciones

15. Mediante la Resolución de Inicio, la Secretaría convocó a los productores nacionales, importadores y exportadores del producto objeto de investigación y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

16. La Secretaría notificó el inicio de la investigación antidumping a las Solicitantes, productores nacionales, importadores y exportadores de los que tuvo conocimiento, así como al gobierno de China. Con la notificación, corrió traslado de la versión pública de la solicitud de inicio y sus respectivos anexos, así como de los formularios de investigación por discriminación de precios y sus anexos, con el objeto de que formularan su defensa.

E. Partes interesadas comparecientes

17. Las partes interesadas que comparecieron en tiempo y forma al presente procedimiento, son las siguientes:

1. Solicitantes

Clavos Nacionales México, S.A. de C.V.

Clavos Nacionales C.N., S.A. de C.V.

Paseo de España no. 90, int. PH 2

Col. Lomas Verdes 3ra. Sección

C.P. 53125, Naucalpan, Estado de México

2. Productor nacional

Deacero, S.A.P.I. de C.V.

Av. Presidente Masaryk no. 61, piso 4, desp. 401

Col. Polanco V Sección

C.P. 11560, Ciudad de México

F. Resolución Preliminar

18. El 15 de marzo de 2024, la Secretaría publicó en el DOF la “Resolución Preliminar del procedimiento administrativo de investigación antidumping sobre las importaciones de clavos de acero para concreto originarias de la República Popular China, independientemente del país de procedencia”, en adelante Resolución Preliminar, mediante la cual determinó continuar con el procedimiento e imponer una cuota compensatoria provisional de 31% a las importaciones de clavos de acero para concreto originarias de China, independientemente del país de procedencia, que ingresan a través de la fracción arancelaria 7317.00.99 de la TIGIE, o por cualquier otra.

19. Mediante la publicación a que se refiere el punto anterior, la Secretaría notificó la Resolución Preliminar a las partes interesadas y las convocó para que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes.

G. Argumentos y pruebas complementarias

20. El 12 y 17 de abril de 2024, las Solicitantes y Deacero, S.A.P.I. de C.V., en adelante Deacero, respectivamente, presentaron argumentos y pruebas complementarias en la presente investigación, las cuales obran en el expediente administrativo del caso y fueron consideradas para la emisión de la presente Resolución.

H. Requerimientos de información

1. No partes

I. Hechos esenciales

22. El 24 de marzo de 2024, la Secretaría notificó a las partes interesadas los hechos esenciales de esta investigación, los cuales sirvieron de base para emitir la presente Resolución, de conformidad con el artículo 6.9 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994, en adelante Acuerdo Antidumping. El 7 de junio de 2024, Deacero presentó argumentos sobre los hechos esenciales, los cuales obran en el expediente administrativo del presente caso y se consideraron para emitir la presente Resolución. Las Solicitantes no presentaron argumentos a los hechos esenciales.

J. Audiencia pública

23. El 31 de mayo de 2024, se celebró la audiencia pública de este procedimiento con la participación de las Solicitantes y Deacero, quienes tuvieron la oportunidad de exponer sus argumentos, según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46, fracción I de la Ley Federal de Procedimiento Contencioso Administrativo, en adelante LFPCA.

K. Alegatos

24. El 7 de junio de 2024, las Solicitantes y Deacero presentaron sus alegatos, los cuales obran en el expediente administrativo del presente caso y fueron considerados para emitir la presente Resolución.

L. Opinión de la Comisión de Comercio Exterior

25. Con fundamento en los artículos 58 de la Ley de Comercio Exterior, en adelante LCE, y 19, fracción XI del Reglamento Interior de la Secretaría de Economía, en adelante RISE, el proyecto de la presente Resolución se sometió a la opinión de la Comisión de Comercio Exterior, que lo consideró en su sesión del 5 de julio de 2024. El proyecto fue opinado favorablemente por mayoría.

CONSIDERANDOS

A. Competencia

26. La Secretaría es competente para emitir la presente Resolución conforme a lo dispuesto en los artículos 9.1 y 12.2 del Acuerdo Antidumping; 16 y 34, fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 5o., fracción VII y 59, fracción I de la LCE; 80 y 83, fracción I del Reglamento de la Ley de Comercio Exterior, en adelante RLCE, y 1, 2, apartado A, fracción II numeral 7, y 19, fracciones I y IV del RISE.

B. Legislación aplicable

27. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, el Código Federal de Procedimientos Civiles, y la LFPCA; estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

28. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas presentaron, ni la información confidencial que ella misma se allegó, de conformidad con los artículos 6.5 del Acuerdo Antidumping; 80 de la LCE, y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

29. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Respuesta a ciertos argumentos de las partes

1. No comparecencia de importadores, productores extranjeros y exportadores

30. Deacero señaló que ningún importador ni productor exportador chino de clavos de acero para concreto compareció para desvirtuar la información, pruebas y argumentos presentados por la rama de producción nacional, por lo que no se configuró controversia alguna en relación con los elementos probatorios exhibidos por la rama de producción nacional sobre la conducta desleal de las empresas productoras exportadoras chinas de clavos de acero para concreto. En este sentido, consideró que se ha dado una confesión ficta y que, en todo caso, se debería estar a lo dispuesto por el artículo 6.8 y el párrafo 7 del Anexo II del Acuerdo Antidumping, debido a la falta de cooperación y obstaculización al presente procedimiento por parte de las empresas productoras exportadoras chinas de clavos de acero para concreto, lo que podría implicar la utilización de información adversa disponible, pues de lo contrario se estaría premiando su ausencia.

31. Agregó que en los hechos esenciales la Secretaría se limitó a mencionar la ausencia de las contrapartes, pero no se refirió a las consecuencias jurídicas de su no comparecencia, las cuales consisten, a su parecer, en que la autoridad resuelva con base en la información disponible.

32. Al respecto, la Secretaría considera improcedentes los argumentos de Deacero respecto de la no comparecencia de importadores y exportadores en el presente procedimiento, toda vez que la figura jurídica de la confesión ficta no es aplicable en los procedimientos de investigación en materia de prácticas desleales de comercio internacional, ya que la legislación aplicable contempla, de forma adecuada y suficiente, que la figura que se actualiza ante la falta de información por la ausencia de alguna de las partes interesadas es la utilización de la mejor información disponible, también referida como “los hechos de que se tenga conocimiento”, lo que hace que esta figura se aplique para solucionar el problema jurídico planteado. Por lo tanto, ante la ausencia de contrapartes, no opera la aplicación de la confesión ficta, sino la utilización de la mejor información disponible; consecuentemente, el argumento de Deacero carece de sustento.

33. Lo anterior es así, dado que la utilización de la mejor información disponible implica una valoración previa para determinar cuál es la mejor información y proceder a utilizarla, lo cual es contrario a lo que sucede con la aplicación de una confesión ficta, toda vez que esta supone que el confeso ha admitido lo que sus contrapartes alegan y, por ello, los argumentos y pruebas de sus contrapartes constituyen hechos probados para efectos de la determinación.

34. Cabe precisar que la falta de cooperación de alguna de las partes interesadas en los procedimientos en materia de prácticas desleales de comercio exterior no justifica la inferencia de conclusiones desfavorables para ellas. La utilización de los hechos de que tenga conocimiento la autoridad previstos en el artículo 6.8 y el párrafo 7 del Anexo II del Acuerdo Antidumping no tiene por objeto castigar a las empresas que no comparecieron ni proporcionan información, o bien, premiar a quienes sí comparecieron al procedimiento y proporcionaron información, ni tampoco conlleva la facultad de la autoridad para formular inferencias de conclusiones desfavorables o menos favorables, ni que sus determinaciones carezcan de fundamento de iure y de facto para aplicar una sanción por el hecho de no comparecer al procedimiento y dejar de proporcionar información pertinente, sino que su objetivo es poder continuar con el procedimiento, a fin de realizar la determinación correspondiente.

35. Contrario a lo que pretende hacer valer Deacero, el momento en el que la Secretaría da a conocer sus determinaciones sobre el análisis de la información que obra en el expediente administrativo del presente caso y de los hechos acontecidos en el curso del procedimiento, es al emitir una resolución. En este sentido, Deacero pierde de vista que la naturaleza de los hechos esenciales es únicamente hacer del conocimiento de las partes interesadas los hechos que fueron considerados y que servirán como base para las determinaciones de la Secretaría en el procedimiento, de conformidad con el artículo 6.9 del Acuerdo Antidumping, por lo que la Secretaría considera que su manifestación respecto de que en los hechos esenciales debería existir una determinación de las consecuencias jurídicas de la no comparecencia de importadores, productores extranjeros y exportadores, es incorrecta, dado que los hechos esenciales contienen los argumentos y pruebas con los que cuenta la autoridad investigadora para emitir una resolución final, mas no una determinación o una valoración de los mismos, debido a que dicho ejercicio es propio de las resoluciones que se emitan en el transcurso de los procedimientos de investigación por prácticas desleales y no de los hechos esenciales.

F. Análisis de discriminación de precios

36. En la etapa final del procedimiento, la Secretaría no contó con información adicional que desvirtuara la determinación establecida en la Resolución Preliminar respecto del precio de exportación y sus ajustes, así como del valor normal ni del margen de discriminación de precios, por lo que reitera la metodología utilizada para determinar el cálculo del referido margen de discriminación de precios a las importaciones de clavos de acero para concreto originarias de China y su resultado.

1. Precio de exportación

37. En el presente procedimiento no comparecieron empresas productoras-exportadoras ni importadoras del producto objeto de investigación, así como tampoco el gobierno de China, por lo que con fundamento en lo establecido en los artículos 6.8 y Anexo II del Acuerdo Antidumping y 54 y 64 de la LCE, la Secretaría realizó su determinación a partir de los hechos de que tuvo conocimiento. Tales hechos corresponden a la información y pruebas proporcionadas por las Solicitantes, así como a la información que la propia Secretaría se allegó.

39. Una vez realizada la depuración de las operaciones de importación, las Solicitantes estimaron un precio de exportación promedio ponderado en dólares de los Estados Unidos de América, en adelante dólares, por kilogramo, utilizando como base el valor en aduana.

40. Por su parte, la Secretaría se allegó de las estadísticas de importación del Sistema de Información Comercial de México, en adelante SIC-M, correspondientes al periodo investigado, para la fracción arancelaria 7317.00.99 NICO 03 de la TIGIE. Con la información que proporcionaron las Solicitantes, la Secretaría cotejó, entre otros datos, la descripción del producto, el valor en dólares, el volumen en kilogramos y el número de operaciones de importación, encontrando diferencias en el valor, volumen y número de operaciones de importación.

42. A partir de la metodología aportada por las Solicitantes, la Secretaría realizó la depuración a la base de datos, de acuerdo con los criterios señalados en el punto 38 de la presente Resolución, toda vez que estos permitieron identificar las importaciones correspondientes al producto objeto de investigación.

a. Ajustes al precio de exportación

43. De acuerdo con lo descrito en los puntos 42 a 58 de la Resolución Preliminar, las Solicitantes propusieron ajustar el precio de exportación por los conceptos de flete interno, flete marítimo, seguro, comercialización y crédito, toda vez que el valor utilizado para el cálculo del precio de exportación corresponde al valor en aduana.

45. Al respecto, la Secretaría contó con las facturas comerciales que se relacionan con las facturas de transportación, así como la documentación anexa; verificó que estas se encuentran dentro del periodo investigado; identificó los puertos de origen y destino, y que los valores están reportados en dólares y el peso en kilogramos.

47. Por lo anterior, la Secretaría consideró que dichas facturas corresponden a una base fiable, al constatar tras una búsqueda en Internet que se trata de una transportista líder en el ramo de cadenas de suministro.

i Flete interno y maniobras

49. Adicionalmente, las Solicitantes presentaron una cotización emitida por la misma empresa de logística, para un servicio de flete interno desde una empresa dedicada al abastecimiento de materiales ferreteros, ubicada en Hebei, China, con destino al puerto de Ningbo. La cotización se obtuvo para un contenedor de 20 pies, por lo que dividieron la capacidad máxima de carga entre el costo del flete terrestre. Al respecto, presentaron una impresión de pantalla que contiene la norma ISO 668 “Manual sobre el control de contenedores”, de la Organización Internacional de Normalización, ISO, por las siglas en inglés de International Organization for Standardization, donde se observan las especificaciones de dichos contenedores, entre ellas, el volumen máximo.

50. Por su parte, la Secretaría revisó las facturas proporcionadas por las Solicitantes y observó que la factura propuesta, efectivamente, contiene el concepto Pick- Up Charges FCL, el cual refiere a cargos por recoger la mercancía.

51. Respecto de las 10 facturas restantes, la Secretaría observó que estas incluyen el monto por concepto de Pre/On Carriage Freight, el cual se refiere a flete interno ya maniobras. Cabe precisar que las Solicitantes no propusieron el ajuste por este último concepto; sin embargo, para llevar el precio de exportación a nivel ex fábrica, la Secretaría determinó tomarlo en cuenta dentro de los ajustes.

52. Con base en lo anterior, la Secretaría determinó calcular el monto del ajuste por los conceptos de flete interno y maniobras en conjunto, en dólares por kilógramo, considerando la información de las 11 facturas y de la cotización presentadas por las Solicitantes, al ser la mejor información disponible. En la etapa final del procedimiento, las Solicitantes no presentaron información adicional.

ii Flete marítimo

53. Las Solicitantes calcularon el ajuste por flete marítimo utilizando el monto reportado en las facturas referidas en el punto 46 de la presente Resolución, las cuales contienen el concepto Ocean Freight. Al respecto, manifestaron que dicho ajuste es representativo del precio por flete marítimo desde cualquier puerto en China al puerto de Manzanillo, México.

54. La Secretaría comprobó que las facturas efectivamente pagadas corresponden al producto proveniente de los puertos de Qingdao, Shanghái, Zhapu, Kaohsiung, Tianjinxingang y Ningbo, China, por lo que la Secretaría calculó el monto del ajuste en dólares por kilogramo. En la etapa final del procedimiento, las Solicitantes no presentaron información adicional.

iii Seguro

55. Las Solicitantes argumentaron que las mercancías enviadas a México debieron contar con un seguro desde la salida del lugar de producción hasta su llegada a México. En virtud de lo anterior, para calcular el ajuste por concepto de seguro, presentaron información de una empresa naviera que ofrece el servicio value protect, el cual protege las mercancías de cualquier desperfecto que surja en su transporte.

56. Para estimar el ajuste, proporcionaron información respecto del monto a cubrir por concepto de seguro, el cual varía de acuerdo con el valor total de la carga, por lo que las Solicitantes calcularon el precio de exportación promedio sin ajustar, a partir de la información de importaciones proporcionada por la ANFHER; posteriormente, lo multiplicaron por el peso en kilogramos, correspondiente a la capacidad máxima de un contenedor de 20 pies, obteniendo así el valor total de la carga. Para obtener el monto por kilogramo, dividieron la prima del seguro correspondiente al valor de la carga entre la capacidad en kilogramos del contenedor de 20 pies.

57. Al respecto, la Secretaría accedió a la página de Internet proporcionada por las Solicitantes https://www.hamburgsud.com/transportation-services/value-protect y confirmó que se trata de una empresa que ofrece servicios de logística integral, entre los que se encuentra el aseguramiento de mercancía en transporte. Asimismo, observó que la información de la página de Internet abarca tipo de carga, cobertura y precio, por lo que calculó el monto del ajuste por kilogramo, el cual aplicó al precio de exportación calculado conforme a lo descrito en el punto 41 de la presente Resolución. En la etapa final del procedimiento, las Solicitantes no presentaron información adicional.

iv Comercialización y crédito

58. Tal como se señaló en los puntos 57 y 58 de la Resolución Preliminar, las Solicitantes propusieron ajustar las operaciones por los conceptos de comercialización y crédito; sin embargo, señalaron que no contaron con la información suficiente para acreditar dichos ajustes.

b. Determinación

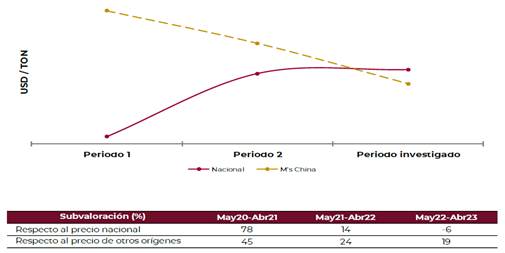

59. Con fundamento en los artículos 2.4 del Acuerdo Antidumping; 36 de la LCE, y 40, 53 y 54 del RLCE, la Secretaría calculó el precio de exportación promedio ponderado en dólares por kilogramo para los clavos de acero para concreto originarios de China durante el periodo investigado, y lo ajustó por los conceptos de flete interno y maniobras, con base en la información y metodología descritas en los puntos 48 a 52 de la presente Resolución, así como por los conceptos de flete marítimo y seguro, a partir de la información y metodología proporcionadas por las Solicitantes.

2. Valor normal

60. Las Solicitantes presentaron referencias de precios de clavos de acero para concreto en el mercado interno de China para el cálculo del valor normal, debido a la disponibilidad de la información, aun cuando señalaron que China continúa siendo una economía de no mercado.

61. Proporcionaron el “Estudio de precios internos de clavos de acero para concreto en la República Popular China”, en adelante Estudio de precios, elaborado por la consultora especializada Asia IBS Sourcing and Inspections, en adelante Asia IBS, empresa fundada en Hong Kong en 2008, líder en la realización de inspecciones de calidad y desarrollo de proyectos que está asociada con proveedores en China e importadores alrededor del mundo para asegurar, administrar y optimizar la cadena de abastecimiento. Asimismo, presentaron el correo electrónico mediante el cual recibieron el Estudio de precios elaborado por la empresa consultora Asia IBS, así como el catálogo de servicios que señala la experiencia de dicha empresa.

62. Indicaron que el Estudio de precios reporta los precios de venta de los clavos de acero para concreto, fabricados y vendidos en China, correspondientes a los meses de enero, mayo, agosto y noviembre de 2022, así como a mayo de 2023, los cuales se reportan a nivel ex fábrica, toda vez que el flete se paga por separado. Al respecto, cabe señalar que las referencias correspondientes a los meses de enero de 2022 y mayo de 2023 se encuentran fuera del periodo investigado.

63. Manifestaron que los precios no se modificaron a lo largo del periodo investigado, lo que pudo deberse al bajo nivel inflacionario que existió en China y a la disminución del precio del alambrón, principal insumo en la elaboración de clavos de acero para concreto. Para acreditar sus argumentos, las Solicitantes proporcionaron información sobre la inflación en China, así como de la variación del precio del alambrón a lo largo del periodo investigado, obtenida de las páginas de Internet https://www.inflationtool.com y https://fxtop.com. Por su parte, la Secretaría accedió a la página de Internet de la Organización para la Cooperación y el Desarrollo Económico, en adelante OCDE, y corroboró que la inflación en China durante el periodo investigado fue moderada, por lo que la transmisión al producto investigado no generó presiones significativas al alza en su precio. Cabe señalar que la Secretaría ingresó a la página de la OCDE, toda vez que esta provee información a la página de Internet https://fxtop.com.

65. Las plataformas de comercio referidas en el punto anterior son tiendas online que se especializan en proveer servicios de compras y transacciones en línea por medio de vendedores y fabricantes a compradores mayoristas dentro de China. A diferencia de otras plataformas de comercio B2B, la Secretaría pudo verificar mediante los destinos de envío que estas refieren a compras dentro del mercado interno de China.

66. Las Solicitantes señalaron que algunas referencias de precios están reportadas por caja y no en kilogramos, por lo que para poder hacer una comparación entre el precio de exportación y el valor normal presentaron dos metodologías, las cuales fueron descritas en los puntos 63 y 64 de la Resolución de Inicio, para lo cual consideraron: i) si en las especificaciones de producto se encontraba el peso de cada caja, aplicaron el factor de manera directa, y ii) en los casos en los que no se contó con la información del peso por caja, tomaron como base lo establecido en la norma ASTM F 1667-2017, la cual establece el conteo de clavos por libra. Al respecto, presentaron el conteo aproximado por libra, de acuerdo con el diámetro del vástago y el espesor de la cabeza; posteriormente, convirtieron los precios por caja en precios por kilogramo para poder hacer la comparación con el precio de exportación.

67. Indicaron que las referencias de precios obtenidas de la empresa comercializadora podrían ser ajustadas por margen de comercialización de entre un 15% hasta 30%, con base en su experiencia dentro del mercado de producción y comercialización de clavos de acero para concreto; sin embargo, en el procedimiento no presentaron información ni pruebas para aplicar dicho ajuste.

68. Por su parte, la Secretaría confirmó que el Estudio de precios incluye información de empresas comercializadoras. Sin embargo, a diferencia de lo argumentado por las Solicitantes, la Secretaría identificó dos empresas comercializadoras, por lo que determinó no considerar dichas referencias para el cálculo del valor normal, en virtud de que no se cuenta con el soporte documental para ajustar por margen de comercialización, aunado a que dicho precio puede estar afectado por conceptos de flete interno, maniobras y seguros, entre otros; es decir, el precio al que vende la comercializadora podría estar sobrestimado, lo que podría llevar a obtener un margen de discriminación de precios mayor.

69. Las Solicitantes proporcionaron, dentro del Estudio de precios, impresiones de pantalla de las páginas de Internet de las empresas fabricantes, referidas en el punto 64 de la presente Resolución, en las que se observa información del producto considerado para el Estudio de precios, tales como: marca, tamaño, modelo, uso, tratamiento superficial y terreno de venta.

70. Debido a que las referencias de precios se encuentran en renminbis, divisa de curso legal de China, la consultora Asia IBS utilizó el tipo de cambio publicado en la página de Internet https://www.sfiec.com/Info?pgn=Information&type=1, correspondiente a los meses enero, mayo, agosto y noviembre de 2022, así como para mayo de 2023, al ser los meses en los que obtuvo las referencias de precios de los clavos de acero en el mercado interno. Asimismo, presentaron información de la página de Internet https://finance.yahoo.com para que la Secretaría estuviera en posibilidad de corroborar el tipo de cambio presentado para un dólar por renminbi.

71. Al respecto, la Secretaría confirmó que la empresa consultora Asia IBS cuenta con una oficina en Shanghái, China y que efectivamente se trata de un proveedor de información de operaciones de comercio exterior, que entre sus servicios ofrece soluciones personalizadas, así como la localización de proveedores confiables.

72. Asimismo, la Secretaría validó el correo electrónico mediante el cual las Solicitantes recibieron el Estudio de precios, verificó el catálogo de servicios presentado, analizó el Estudio de precios de la consultora y consideró razonable la metodología que esta utilizó para reportar los precios, misma que se detalla a continuación:

a. se contactó a las empresas fabricantes de las que se tenían datos de localización o contacto y se encontraron otras empresas a través de plataformas de comercio B2B en China;

b. para las plataformas de comercio B2B, se proporcionó la información sobre su presencia e importancia en China;

c. en el caso de que dicha plataforma proporcionara algún dato de contacto de la empresa que ofrecía clavos, se consultó su página de Internet y para algunos casos se contactó vía telefónica o correo electrónico, a fin de preguntar los precios y condiciones de venta de los clavos de acero para concreto en el mercado chino;

d. así, se obtuvieron precios individuales de clavos de acero para concreto para enero, mayo, agosto y noviembre de 2022, así como para mayo de 2023 en donde no se reportaron variaciones de precios;

e. los precios se ofrecieron en renminbis. Para poder presentar la información en dólares, se consultaron tipos de cambio de renminbis a dólares;

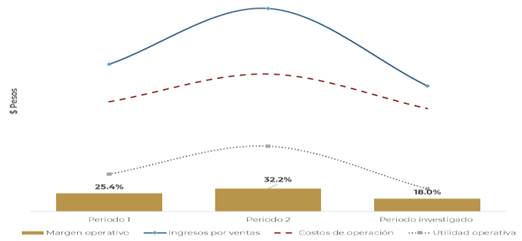

f. los precios no incluían flete dentro de China; los clientes pagaban fletes y seguros de carga, y

g. los precios no incluían impuestos internos o impuestos al consumo en China.

73. La Secretaría verificó el perfil de las empresas cuyos precios sirven como referencias en el Estudio de precios, en sus páginas de Internet; de igual manera, en las impresiones de pantalla contenidas dentro del mismo perfil, identificó el giro de las empresas, su nivel comercial, así como que se tratara del producto objeto de investigación.

74. Asimismo, revisó las referencias de precios y observó un apartado correspondiente al área de venta, en el que se señala “nacional”, por lo que determinó que las referencias de precios son para el consumo interno de China; verificó que las capturas mencionadas en él coinciden con las características descritas y únicamente consideró las referencias de los meses de mayo, agosto y noviembre de 2022, por ser las que se encuentran dentro del periodo investigado.

75. En cuanto a los términos de venta de las referencias de precios, la Secretaría observó el apartado de “logística”, el cual señala que los gastos de envío se calculan automáticamente después de la selección de región, lo que confirma que los precios se encuentran a nivel ex fábrica.

76. La Secretaría utilizó el tipo de cambio aportado por las Solicitantes para la conversión de precios de renminbis a dólares, toda vez que corroboró la información en la página de Internet de Yahoo Finance, sin encontrar diferencias.

77. En la etapa final del procedimiento, la Secretaría no contó con pruebas ni argumentos que desvirtuaran la idoneidad del Estudio de precios, así como de las referencias contenidas en el mismo, ni la metodología aplicada.

a. Determinación

78. De conformidad con los artículos 2.1 del Acuerdo Antidumping y 31 de la LCE, la Secretaría calculó un precio promedio en dólares por kilogramo para los clavos de acero para concreto a partir de las referencias de precios en el mercado interno de China aportadas por las Solicitantes, provenientes del Estudio de precios realizado por la empresa consultora Asia IBS.

3. Margen de discriminación de precios

G. Análisis de daño y causalidad

80. Con fundamento en lo dispuesto en los artículos 3 del Acuerdo Antidumping; 41 de la LCE, y 59, 64, 65, 66 y 69 del RLCE, la Secretaría analizó los argumentos y las pruebas exhibidas por las partes interesadas, así como la información que ella misma se allegó con el objetivo de determinar si las importaciones de clavos de acero para concreto originarias de China, realizadas en condiciones de discriminación de precios, causaron daño a la rama de producción nacional del producto similar. Esta evaluación comprende, entre otros elementos, un examen de:

a. el volumen de las importaciones en condiciones de discriminación de precios, su precio y el efecto de estas en los precios internos del producto nacional similar, y

b. la repercusión del volumen y precio de esas importaciones en los indicadores económicos y financieros de la rama de producción nacional del producto similar.

81. El análisis de los indicadores económicos y financieros de la rama de producción nacional corresponde a la información que las Solicitantes y Deacero proporcionaron de sus indicadores económicos y financieros, toda vez que en el periodo investigado representaron 62% de la producción nacional de clavos de acero para concreto similares a los que son objeto de investigación, y 61% en el periodo analizado, tal como se concluyó en el punto 97 de la presente Resolución.

82. Para tal efecto, la Secretaría consideró datos de los siguientes periodos:

|

Periodo analizado |

||

|

Mayo de 2020 - abril de 2023 |

||

|

Periodo 1 |

Periodo 2 |

Periodo investigado |

|

mayo de 2020 - abril de 2021 |

mayo de 2021 - abril de 2022 |

mayo de 2022 - abril de 2023 |

83. Salvo indicación en contrario, el comportamiento de los indicadores económicos y financieros en un determinado año o periodo se analiza respecto del inmediato anterior comparable.

1. Similitud del producto

84. De conformidad con lo previsto en los artículos 2.6 del Acuerdo Antidumping y 37, fracción II del RLCE, la Secretaría evaluó la información y las pruebas que obran en el expediente administrativo del presente caso para determinar si los clavos de acero para concreto de fabricación nacional son similares al producto objeto de investigación.

85. En la etapa preliminar del procedimiento, de acuerdo con los resultados descritos en los puntos 83 a 96 de la Resolución Preliminar, la Secretaría determinó que los clavos de acero para concreto de producción nacional son similares al producto objeto de investigación, en virtud de que tienen características semejantes, se fabrican con los mismos insumos y mediante procesos productivos que no muestran diferencias sustanciales. Asimismo, ambos productos atienden a los mismos mercados y consumidores, lo que permite cumplir las mismas funciones y ser comercialmente intercambiables.

86. Adicionalmente, de acuerdo con los listados de ventas al mercado interno de las Solicitantes y de Deacero, así como el de operaciones de importación del SIC-M que ingresaron a través de la fracción arancelaria 7317.00.99 de la TIGIE, descrita en el punto 13 de la Resolución de Inicio y 6 de la Resolución Preliminar, así como 117 de la presente Resolución, la Secretaría comprobó que cinco clientes de las Solicitantes y de Deacero realizaron importaciones de clavos de acero para concreto originarias de China durante el periodo analizado, lo que permite concluir que ambos productos se destinan a los mismos consumidores y mercados, de forma que son comercialmente intercambiables.

87. En la etapa final del procedimiento, no se presentaron argumentos ni pruebas que desvirtuaran las determinaciones descritas anteriormente.

88. Con base en los argumentos y la información que obra en el expediente administrativo del presente caso, referidos en los puntos anteriores, la Secretaría concluye que los clavos de acero para concreto de producción nacional son similares al producto objeto de investigación, en términos de lo dispuesto en los artículos 2.6 del Acuerdo Antidumping y 37, fracción II del RLCE, en virtud de que tienen características semejantes, se fabrican con los mismos insumos y mediante procesos productivos que no muestran diferencias sustanciales; asimismo, atienden a los mismos mercados y consumidores, lo que permite cumplir las mismas funciones y ser comercialmente intercambiables, de manera que pueden considerarse similares.

2. Rama de producción nacional y representatividad

89. De conformidad con lo establecido en los artículos 4.1 y 5.4 del Acuerdo Antidumping; 40 y 50 de la LCE, y 60, 61 y 62 del RLCE, la Secretaría identificó a la rama de producción nacional del producto similar al investigado como los productores nacionales cuya producción conjunta constituye una proporción importante de la producción nacional total de clavos de acero para concreto, tomando en cuenta si las empresas fabricantes son importadoras del producto objeto de investigación o si existen elementos para presumir que se encuentran vinculadas con empresas importadoras o exportadoras del mismo.

90. En la etapa de inicio del procedimiento, conforme lo descrito en los puntos 96 a 98 de la Resolución de Inicio, las Solicitantes argumentaron lo siguiente:

a. en conjunto con Deacero y Truper, son las principales empresas productoras nacionales de clavos de acero para concreto similares a los que son objeto de investigación. Lo sustentaron mediante una carta de la ANFHER de fecha 25 de mayo de 2023, la cual señala a las empresas referidas como productoras nacionales de clavos de acero para concreto;

b. consideran que existen algunas empresas que podrían ser fabricantes en volúmenes no significativos de clavos de acero para concreto; sin embargo, manifestaron que desconocen su razón social y ubicación, y

c. además de sus propios datos, derivado de un convenio de confidencialidad celebrado con Deacero, contaron con los indicadores económicos y financieros relativos a la fabricación de clavos de acero para concreto de dicha empresa, correspondientes al periodo mayo de 2020-abril de 2023.

91. Conforme a los resultados descritos en los puntos 99 a 106 de la Resolución de Inicio, la Secretaría analizó y determinó que las Solicitantes en conjunto con Deacero constituyen la rama de producción nacional de clavos de acero para concreto similares a los que son objeto de investigación, al producir 85% de la producción nacional total. Asimismo, de acuerdo con el listado de operaciones de importación del SIC-M realizadas a través de la fracción arancelaria 7317.00.99 de la TIGIE, se observó que las Solicitantes y Deacero no efectuaron importaciones originarias de China.

92. En la etapa preliminar del procedimiento, Deacero presentó sus indicadores económicos y financieros, entre ellos, los volúmenes de producción, correspondientes a clavos de acero para concreto. Esta información corrobora los volúmenes de producción de Deacero que las Solicitantes aportaron en la etapa de inicio del procedimiento.

93. Por ello, la Secretaría confirmó que las Solicitantes en conjunto con Deacero constituyen la rama de producción nacional de clavos de acero para concreto similares a los que son objeto de investigación, en virtud de que, tanto en el periodo investigado como en el analizado, representaron 85% de la producción nacional de estos productos, además de que la solicitud cuenta con el apoyo de Deacero, por lo que, en conjunto, se encuentra respaldada por más de 50% de la producción nacional total.

95. La Secretaría calculó la producción nacional total de clavos de acero para concreto similares a los que son objeto de investigación, a partir de la información de los volúmenes de producción que las Solicitantes, Deacero y Truper aportaron, así como del volumen de producción para las otras empresas que podrían ser fabricantes que las Solicitantes estimaron con base en su conocimiento del mercado, sustentado en los más de 15 años de experiencia en la producción y comercialización de clavos de acero para concreto en México.

96. A partir de esta información, la Secretaría comprobó que las Solicitantes representaron 25% de la producción nacional total de clavos de acero para concreto en el periodo investigado. Asimismo, tanto en el periodo investigado como en el analizado, Deacero alcanzó una participación de 37%, por lo que de forma conjunta y considerando el volumen producido por Truper, la producción de las Solicitantes y de Deacero representó 62% de la producción nacional en el periodo investigado, y 61% en el periodo analizado.

3. Mercado internacional

98. Las Solicitantes manifestaron que no tuvieron a su alcance información sobre producción mundial de clavos de acero para concreto; de los principales países productores y consumidores, así como de sus volúmenes de producción o de consumo, respectivamente. Sin embargo, en relación con el producto referido, afirmaron que China es el primer productor y explicaron que los mayores países importadores podrían ser también los consumidores.

99. Adicionalmente, proporcionaron un listado de las empresas que exportaron clavos de acero para concreto al mercado mexicano durante el periodo analizado, así como un estudio de precios realizado por la empresa consultora Asia IBS. También aportaron estadísticas de las importaciones y exportaciones mundiales de Trade Map, de la subpartida 7317.00, donde se incluyen los clavos de acero para concreto objeto de investigación.

100. En la etapa final del procedimiento, la Secretaría no contó con información adicional sobre el mercado internacional de clavos de acero para concreto.

101. Por lo tanto, con base en la información anterior, la Secretaría confirmó lo siguiente:

a. derivado de la información del listado de empresas y el estudio de precios, las Solicitantes identificaron a 14 empresas fabricantes de clavos de acero para concreto, de las cuales obtuvieron la producción anual de 10 de ellas, que alcanzan un volumen de 136,000 toneladas;

b. las estadísticas de importaciones y exportaciones de Trade Map por la subpartida 7317.00, indican que entre los periodos mayo de 2020-abril de 2021 y mayo de 2022-abril de 2023 las exportaciones mundiales registraron un descenso de 25%, al pasar de 1,822 a 1,374 miles de toneladas. En el mismo periodo, los principales países exportadores fueron China (56%), Turquía (5%), Polonia (4.3%), Tailandia (3.6%) y Taipéi Chino (3%);

c. las importaciones mundiales disminuyeron 13% entre los periodos mayo de 2020-abril de 2021 y mayo de 2022-abril de 2023, al pasar de 1,799 a 1,562 miles de toneladas. En este periodo, los principales importadores fueron los Estados Unidos de América (45%), Canadá (6%), Japón (4%), Alemania (3.4%) y Países Bajos (2.8%);

d. los resultados descritos en las literales anteriores indican que a nivel mundial China es el principal país productor de clavos de acero para concreto; asimismo, conforme la información de Trade Map, China es el primer país exportador por la subpartida 7317.00, en donde se incluye el producto objeto de investigación, y

e. no existen flujos comerciales especiales para el transporte o comercialización de clavos de acero para concreto, o bien, ciclos económicos especiales para la producción o comercialización. Las Solicitantes indicaron que no tuvieron información de precios de dichos productos en el mercado internacional.

4. Mercado nacional

102. La información que obra en el expediente administrativo del presente caso permite a la Secretaría concluir que las Solicitantes, Deacero, Truper y otras empresas son productoras nacionales de clavos de acero para concreto; el resto de la oferta en México la complementan importaciones de diversos orígenes, entre ellas, las originarias de China, Malasia, Corea, Taiwán e Italia.

103. Conforme a la información que obra en el expediente administrativo del presente caso, tanto las importaciones objeto de investigación como el producto de fabricación nacional similar se distribuyen y comercializan en el mercado nacional, principalmente a través de distribuidores, ferreterías y empresas constructoras. Además, ambos productos se destinan primordialmente a la industria de la construcción.

104. Los clavos de acero para concreto, concurren en todo el territorio nacional, debido a los usos que tienen y no presentan un patrón de ventas de temporada, o bien, de concentración.

105. Con el objetivo de precisar la producción y ventas totales de la industria nacional (mercado interno y exportaciones) y, por lo tanto, el tamaño del mercado nacional total de clavos de acero para concreto en la etapa final del procedimiento, el 26 de abril de 2024 la Secretaría requirió a Truper para que proporcionara información relativa a su producción y a sus ventas (mercado interno y exportaciones) para los periodos mayo de 2020-abril de 2021, mayo de 2021-abril de 2022 y mayo de 2022-abril de 2023. Truper proporcionó la información solicitada el 13 de mayo de 2024.

106. Por consiguiente, la Secretaría ajustó los volúmenes de producción nacional y de ventas (mercado interno y exportaciones) de clavos de acero para concreto con la información que Truper proporcionó.

107. La Secretaría evaluó el comportamiento del mercado nacional de clavos de acero para concreto con base en la información disponible en el expediente administrativo del presente caso. Para ello, calculó el Consumo Nacional Aparente, en adelante CNA, y el consumo interno de este producto. En relación con este último indicador, las Solicitantes argumentaron que su cálculo permite conocer de manera directa, sin la influencia de variables como inventarios o exportaciones, el peso específico que las ventas al mercado interno y las importaciones tienen dentro de un mercado. Para su cálculo, consideraron lo siguiente:

a. los datos de producción que las Solicitantes, Deacero y Truper aportaron, así como de otras empresas, que las Solicitantes estimaron;

b. importaciones correspondientes exclusivamente al producto objeto de investigación, obtenidas conforme a la metodología a que se hace referencia en el punto 117 de la presente Resolución;

c. las exportaciones totales, calculadas a partir de la información que las Solicitantes, Deacero y Truper proporcionaron, y

d. las ventas nacionales al mercado interno, calculadas a partir de los datos que las Solicitantes, Deacero y Truper aportaron, así como de otras empresas, calculadas conforme a la siguiente metodología utilizada por las Solicitantes: a partir de su producción y sus inventarios calcularon su volumen de producto disponible para la venta, para los periodos mayo de 2020-abril de 2021, mayo de 2021-abril de 2022 y mayo de 2022-abril de 2023, que se comparó con el volumen de ventas reales; el porcentaje que resulta se aplicó a la producción que se calculó para las otras empresas.

108. Los resultados que la Secretaría obtuvo no modifican el comportamiento de dichas variables descrito en la Resolución Preliminar, ni tampoco el de los indicadores cuyo cálculo las incluye, aunque sí la cuantía de las variaciones porcentuales, así como de las participaciones de las importaciones y de la producción nacional en el mercado, tal y como se podrá apreciar en los resultados de este y los siguientes apartados de la presente Resolución.

a. las importaciones totales aumentaron 1.1 veces de punta a punta en el periodo analizado: crecieron 102% en el periodo 2 respecto al periodo previo y 5% en el periodo investigado respecto del periodo anterior comparable. Durante el periodo analizado, las importaciones totales se efectuaron de ocho países; en particular, en el periodo investigado los principales proveedores fueron China, Malasia y Corea, que en conjunto representaron el 99% del volumen total importado;

b. la producción nacional prácticamente mantuvo el mismo volumen de punta a punta en el periodo analizado, pues solo registró un descenso de 0.2% en dicho periodo: aumentó 23% del periodo 1 al periodo 2, pero disminuyó 19% en el periodo investigado respecto al periodo previo, y

110. Las ventas nacionales al mercado interno registraron un descenso de 22% de punta a punta en el periodo analizado: aumentaron 5% en el periodo 2 respecto al periodo previo, pero registraron una caída de 26% en el periodo investigado en relación con el anterior comparable.

111. El mercado nacional medido por el consumo interno, calculado como la suma de las importaciones y las ventas nacionales al mercado interno, registró un descenso de 15% de punta a punta en el periodo analizado: aumentó 10% en el periodo 2 respecto al periodo similar anterior, pero disminuyó 23% en el periodo investigado.

5. Análisis de las importaciones

113. De conformidad con lo previsto en los artículos 3.1 y 3.2 del Acuerdo Antidumping; 41, fracción I de la LCE, y 64, fracción I del RLCE, la Secretaría evaluó el comportamiento y la tendencia de las importaciones del producto objeto de investigación durante el periodo analizado, tanto en términos absolutos como en relación con la producción o el consumo nacional.

114. Hasta el 27 de diciembre de 2020, los clavos de acero para concreto objeto de investigación ingresaron a través de la fracción arancelaria 7317.00.99 de la TIGIE; a partir del 28 de diciembre de 2020, a través de dicha fracción arancelaria con NICO 03. No obstante, también ingresaron otros productos, como caja con 5000 clavos de 15 milímetros de largo calibre 18, chincheta de acero, chinches de acero, clavillo, clavo de acero en forma de V metálico o clavo alfilerillo, entre otros, que no se encuentran dentro de la cobertura del producto objeto de investigación.

115. En la etapa de inicio del procedimiento, las Solicitantes calcularon los valores y volúmenes de importaciones de clavos de acero para concreto, tanto originarias de China como de otros orígenes, a partir de la base que la ANFHER les proporcionó, obtenida a través de la ANAM, de las operaciones de importación por la fracción arancelaria 7317.00.99 de la TIGIE, que incluye la descripción del producto en cada operación, realizadas durante el periodo analizado, conforme a la metodología descrita en el punto 124 de la Resolución de Inicio.

116. La Secretaría se allegó del listado de las operaciones de importación del SIC-M por la fracción arancelaria 7317.00.99 de la TIGIE, realizadas durante el periodo analizado. Lo anterior, en virtud de que la información contenida en dicha base de datos se obtiene previa validación de los pedimentos aduaneros que se da en un marco de intercambio de información entre agentes y apoderados aduanales, por una parte, y la autoridad aduanera, por la otra, además de que es revisada por el Banco de México y, por lo tanto, se considera como la mejor información disponible. Dicho listado de operaciones de importación incluye, entre otros elementos, el volumen, valor y la descripción del producto importado en cada operación, como se indicó en el punto 125 de la Resolución de Inicio.

117. En la etapa final del procedimiento no hubo información adicional respecto del cálculo de los volúmenes y valores de las importaciones de clavos de acero para concreto. Por consiguiente, a partir de la metodología descrita en el punto 127 de la Resolución de Inicio, la Secretaría confirmó los valores y volúmenes de importaciones de clavos de acero para concreto originarias tanto de China como de los demás orígenes.

120. Las Solicitantes consideraron que, en contraste con el desempeño que se esperaría ante la situación descrita anteriormente, las importaciones originarias de China crecieron significativamente en el periodo analizado, de tal forma que incrementaron su participación en relación con el total importado, el CNA, o bien, el consumo interno.

121. Lo anterior, de acuerdo con la información que obra en el expediente administrativo del presente caso, permite concluir que las importaciones totales aumentaron 1.1 veces de punta a punta en el periodo analizado: aumentaron 102% en el periodo 2 respecto al periodo previo y 5% en el periodo investigado respecto al periodo anterior. El incremento de estas importaciones totales durante el periodo analizado se explica por el desempeño de las originarias de China.

122. En efecto, se confirma el argumento de las Solicitantes, pues las importaciones de China tuvieron un incremento de 1.7 veces de punta a punta en el periodo analizado: aumentaron 1.3 veces en el periodo 2 respecto al periodo similar anterior y 19% en el periodo investigado, en el cual contribuyeron con 88% de las importaciones totales, luego de que en el periodo 1 representaron 69% (78% en el periodo 2), lo que significó un crecimiento de 19 puntos porcentuales en el periodo analizado.

123. En contraste, las importaciones de los demás orígenes registraron un descenso de 17% de punta a punta en el periodo analizado: aumentaron 44% en el periodo 2 respecto al periodo previo, pero disminuyeron 43% en el periodo investigado respecto al periodo anterior. Su contribución en las importaciones totales fue de 31% en el periodo 1, 22% en el periodo 2 y 12% en el periodo investigado, de manera que la rama de producción nacional disminuyó su participación en 19 puntos porcentuales a lo largo del periodo analizado.

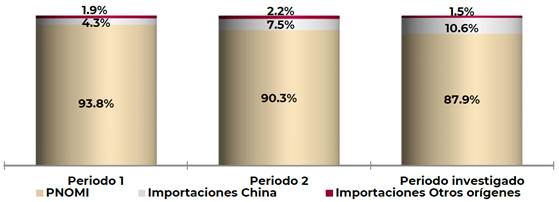

a. en el periodo 1, las importaciones investigadas representaron en el CNA el 4.3%, 7.5% en el periodo 2, y 10.6% en el periodo investigado, lo que significó un incremento en el CNA de 6.3 puntos porcentuales de punta a punta durante el periodo analizado (3.2 puntos porcentuales en el periodo 2 respecto al periodo similar anterior y 3.1 puntos porcentuales en el periodo investigado);

b. las importaciones de otros orígenes disminuyeron su participación en el CNA en 0.4 puntos porcentuales durante el periodo analizado, al pasar de 1.9% en el periodo 1 a 1.5% en el periodo investigado (2.2% en el periodo 2), y

c. en los periodos 1, 2 e investigado, las importaciones investigadas representaron 4%, 8% y 11%, respectivamente, del volumen de la producción nacional total.

125. En consecuencia, la PNOMI disminuyó su participación en el CNA en seis puntos porcentuales del periodo 1 al investigado, al pasar de 93.8% a 87.9% (90.3% en el periodo 2): -3.6 puntos porcentuales en el periodo 2 respecto al periodo previo y -2.4 puntos porcentuales en el periodo investigado respecto al periodo previo.

126. Al respecto, la Secretaría observó que la pérdida de mercado que la producción nacional registró a lo largo del periodo analizado e investigado es atribuible a las importaciones investigadas en condiciones de discriminación de precios, puesto que en los mismos periodos las importaciones de los demás orígenes también disminuyeron su participación de mercado 0.4 puntos porcentuales y 0.7 puntos, respectivamente.

127. En relación con el consumo interno, las importaciones investigadas también incrementaron su participación en 7.7 puntos porcentuales durante el periodo analizado, al pasar de 3.6 % en el periodo 1 a 11.3% en el periodo investigado (3.8 puntos porcentuales en el periodo 2 respecto al periodo similar anterior y cuatro puntos porcentuales en el periodo investigado). En relación con el volumen total de las ventas al mercado interno de la rama de producción nacional, estas importaciones representaron 6%, 13% y 22% en los periodos 1, 2 e investigado, respectivamente.

Mercado nacional de clavos de acero para concreto

Fuente: Base de importaciones del SIC-M, Clavos México, Clavos C.N. y cálculos de la Secretaría.

128. Por su parte, las importaciones de otros orígenes alcanzaron una participación en el consumo interno de 1.6%, 2.1% y 1.6% en los periodos 1, 2 e investigado, respectivamente, de forma que su participación prácticamente se mantuvo constante a lo largo del periodo analizado.

130. Los resultados descritos en los puntos anteriores de la presente Resolución permiten a la Secretaría concluir que las importaciones de clavos de acero para concreto originarias de China registraron una tendencia creciente en términos absolutos y relativos, tanto en el periodo analizado como en el investigado, mientras que en los mismos periodos la rama de producción nacional perdió participación tanto en el CNA como en el consumo interno, atribuible al incremento de las importaciones del producto objeto de investigación.

6. Efectos sobre los precios

131. De conformidad con los artículos 3.1 y 3.2 del Acuerdo Antidumping; 41, fracción II de la LCE, y 64, fracción II del RLCE, la Secretaría analizó si las importaciones de clavos de acero para concreto originarias de China, concurrieron al mercado mexicano a precios considerablemente inferiores a los del producto nacional similar y de otros países, o bien, si su efecto fue deprimir los precios internos o impedir el aumento que, en otro caso, se hubiera producido, así como si el nivel de precios de las importaciones fue determinante para explicar su comportamiento en el mercado nacional.

132. Las Solicitantes manifestaron que de acuerdo con lo descrito en los puntos 128 y 129 de la Resolución de Inicio; 123 y 124 de la Resolución Preliminar, así como en los puntos 118 y 119 de la presente Resolución:

a. las importaciones de clavos de acero para concreto originarias de China aumentaron significativamente;

b. la crisis de contenedores referida anteriormente, generó un incremento del costo de los fletes marítimos desde puertos chinos hacia los mexicanos de julio de 2020 a enero de 2022; a pesar de esta situación, el precio de las importaciones del producto objeto de investigación observó una reducción de 31% en dicho periodo y se ubicó 8% por debajo del precio nacional durante el periodo investigado; en contraste, los precios de las importaciones de otros orígenes se incrementaron en dicho periodo, y

c. en el mercado mexicano se ofrecen clavos de acero para concreto importados de China a precios bajos, incluso por debajo de los costos de producción del producto nacional similar.

134. Los resultados permitieron a la Secretaría concluir que el precio promedio de las importaciones del producto objeto de investigación registró una caída de 25% de punta a punta en el periodo analizado: disminuyó 10% en el periodo 2 respecto al periodo previo y 16% en el periodo investigado.

135. El precio promedio de las importaciones de otros orígenes siguió una tendencia similar a la que las importaciones investigadas registraron. En efecto, cayó 8% de punta a punta en el periodo analizado; si bien aumentó 5% en el periodo 2 respecto al periodo previo, disminuyó 12% en el periodo investigado.

136. En cuanto al precio promedio de venta al mercado interno de la rama de producción nacional, medido en dólares, tuvo un crecimiento de 42% de punta a punta en el periodo analizado: aumentó 39% en el periodo 2 respecto al periodo previo y 2% en el periodo investigado.

137. Con la finalidad de evaluar la existencia de subvaloración, la Secretaría comparó los precios considerando un nivel comercial que, salvo por el precio, para las empresas importadoras sea indiferente. En el caso de las importaciones del producto objeto de investigación y del precio nacional, la Secretaría confirma que dicha situación ocurre tomando en cuenta el precio en planta del producto nacional similar y el precio de las importaciones objeto de investigación luego del pago de todos los cargos correspondientes para ingresarlas al mercado nacional.

138. Por lo anterior, la Secretaría comparó el precio de las ventas al mercado interno de la rama de producción nacional con el precio de las importaciones del producto objeto de investigación; para ello, este último se ajustó con el arancel correspondiente y los gastos de agente aduanal y derechos de trámite aduanero.

139. Los resultados permitieron a la Secretaría concluir que en el periodo 1 y periodo 2, el precio promedio de las importaciones del producto objeto de investigación, en condiciones de discriminación de precios, se ubicó por arriba del precio de venta al mercado interno de la rama de producción nacional en porcentajes de 78% y 14%, respectivamente, pero en el periodo investigado fue 6% menor.

Precios de las importaciones y del producto nacional

Fuente: SIC-M e información de las Solicitantes.

142. En la etapa final del procedimiento no hubo información adicional sobre este aspecto de la investigación. En consecuencia, además del precio nacional y los precios del alambrón, calculados a partir del total de las facturas y de las compras que cada factura indica, la Secretaría analizó el costo de la materia prima y los costos unitarios para fabricar los clavos de acero para concreto conforme los resultados del siguiente apartado de la presente Resolución, que consideran la información que Deacero proporcionó de estas variables.

143. Los resultados permiten a la Secretaría confirmar el argumento de las Solicitantes en el sentido de que no pudieron incrementar su precio de venta al mercado interno en una magnitud suficiente para reflejar el aumento del precio del alambrón. Los siguientes resultados lo sustentan:

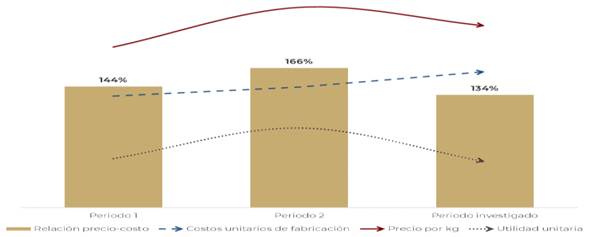

a. el precio del alambrón que las Solicitantes adquirieron en el mercado nacional creció 65% de punta a punta en el periodo analizado: se incrementó 81% en el periodo 2 respecto al periodo previo, aunque se redujo 9% en el periodo investigado;

b. conforme a los resultados descritos en el punto 180 de la Resolución Preliminar y 171 de la presente Resolución, los costos unitarios totales observaron un crecimiento de 22% de punta a punta en el periodo analizado: aumentaron 8% en el periodo 2 respecto al periodo previo y 13% en el periodo investigado; en los mismos periodos el costo de la materia prima aumentó 31%, 19% y 10%, respectivamente, y

c. el precio nacional de venta al mercado interno, aumentó 42% de punta a punta en el periodo analizado; se incrementó 39% en el periodo 2 respecto al periodo previo y 2% en el periodo investigado.

144. De acuerdo con los resultados descritos anteriormente, la Secretaría determinó que en el periodo investigado el precio de las importaciones originarias de China fue menor que el precio nacional. Este bajo nivel de precios se observa en forma asociada con la práctica de discriminación de precios, conforme a lo descrito en el punto 79 de la presente Resolución. Las condiciones en las que concurrieron las importaciones investigadas al mercado nacional explican los volúmenes crecientes de dicho producto y su mayor participación en el mercado nacional, así como la contención del precio nacional de venta al mercado interno, situación que se ha reflejado en el desempeño negativo de las utilidades y margen de operación de la rama de producción nacional, como se explica en el siguiente apartado de la presente Resolución.

7. Efectos sobre la rama de producción nacional

145. Con fundamento en los artículos 3.1 y 3.4 del Acuerdo Antidumping; 41, fracción III de la LCE, y 64, fracción III del RLCE, la Secretaría evaluó los efectos de las importaciones de clavos de acero para concreto originarias de China sobre los indicadores económicos y financieros de la rama de producción nacional del producto similar.

146. Las Solicitantes presentaron argumentos tendientes a sustentar que los volúmenes de las importaciones de clavos de acero para concreto originarias de China causaron daño a la rama de producción nacional del producto similar. Estos argumentos se indican en los puntos 152 a 154 de la Resolución Preliminar, los cuales se resumen a continuación:

a. las importaciones de clavos para concreto originarias de China y las condiciones en que se efectuaron causaron daño a la rama de producción nacional del producto similar, que se materializó en la afectación de sus indicadores económicos y financieros, como ventas al mercado interno, producción, inventarios, empleo, salarios, utilización de la capacidad instalada y utilidades, así como pérdida de mercado;

b. si bien durante el periodo analizado la producción registró un comportamiento creciente, este fue de una cuantía menor que el aumento que las importaciones investigadas tuvieron, y a que si bien en el periodo investigado se observó una caída respecto al periodo comparable anterior; tanto el empleo como los salarios siguieron el mismo comportamiento que la producción. Por ello, en caso de que no se regule el ingreso de las importaciones investigadas, se verían en la necesidad de disminuir aún más su nivel de empleo, y

c. en el periodo analizado sus ventas al mercado interno mostraron una tendencia descendente, de forma tal que perdieron participación de mercado considerando el CNA, o bien, el consumo interno, en tanto que las importaciones objeto de investigación alcanzaron un volumen y crecimiento significativo. En el periodo investigado, tres de sus clientes realizaron importaciones del producto investigado; en particular, en el periodo analizado, las importaciones que efectuaron representaron 15% de las importaciones de clavos de acero para concreto, originarias de China.

147. En la etapa final del procedimiento, la Secretaría consideró los datos de los indicadores económicos y financieros (estados de costos, ventas y utilidades, resultantes de las ventas en el mercado interno, así como los costos y gastos unitarios) de las Solicitantes y Deacero, correspondientes al producto similar de fabricación nacional, al ser las empresas que conforman la rama de producción nacional.

148. Para las variables flujo de caja, capacidad de reunir capital y rendimiento sobre la inversión, la Secretaría realizó su análisis con base en los estados financieros de las Solicitantes y Deacero dictaminados, correspondientes a los ejercicios fiscales de 2020, 2021 y 2022. Cabe destacar que los estados financieros de Deacero correspondientes al ejercicio fiscal 2022 se encuentran expresados en dólares, conforme a la normatividad contable que la productora nacional aplicó, por lo que, para efecto de integración con la información financiera de las Solicitantes, la Secretaría los convirtió a pesos mexicanos, para lo cual utilizó el tipo de cambio de pesos por dólar para solventar obligaciones denominadas en moneda extranjera publicado en el DOF.

149. En relación con la información de Deacero, conforme al punto 157 de la Resolución Preliminar, presentó cifras actualizadas sobre sus indicadores económicos y financieros (estados de costos, ventas y utilidades resultantes de las ventas en el mercado interno). Asimismo, como se señaló en el punto 82 de la Resolución Preliminar, se adhirió a los argumentos y manifestaciones que las Solicitantes aportaron.

151. Como se indicó anteriormente, en el periodo analizado el mercado nacional de clavos de acero para concreto medido a través del CNA registró una tendencia creciente, pero en términos del consumo interno su comportamiento fue decreciente, en tanto que la PNOMI prácticamente se mantuvo constante, pero las ventas al mercado interno mostraron una caída en el mismo período; los puntos 109 a 112 de la presente Resolución muestran el desempeño de estos indicadores.

152. Ante el comportamiento del mercado descrito en el punto anterior, tanto la producción como la producción orientada al mercado interno de clavos de acero para concreto de la rama de producción nacional observaron el mismo comportamiento.

153. En efecto, la producción creció 9% de punta a punta en el periodo analizado: aumentó 39% en el periodo 2 respecto al periodo previo, pero registró un descenso de 21% en el periodo investigado. En los mismos periodos, la producción orientada al mercado interno aumentó 11% y 39%, y disminuyó 20%, respectivamente.

154. En cuanto a las ventas totales de la rama de producción nacional, cayeron 25% de punta a punta en el periodo analizado: aumentaron 13% en el periodo 2 respecto al periodo previo, pero se redujeron 33% en el periodo investigado. La disminución que registraron las ventas totales se explica principalmente por el comportamiento que tuvieron las ventas al mercado interno, en virtud de lo siguiente:

a. las ventas al mercado interno de la rama de producción nacional registraron un descenso de 25% de punta a punta en el periodo analizado; aumentaron 12% en el periodo 2 respecto al periodo previo, pero disminuyeron 33% en el periodo investigado, y

b. las exportaciones de la rama de producción nacional disminuyeron 20% de punta a punta en el periodo analizado: se incrementaron 40% en el periodo 2 respecto al periodo previo, pero registraron una caída de 43% en el periodo investigado. Sin embargo, en el periodo analizado representaron en promedio 5% de la producción total de la rama de producción nacional, lo que refleja que esta última se orienta al mercado interno, donde compite con las importaciones del producto objeto de investigación.

155. Asimismo, la Secretaría comprobó que ante el comportamiento del CNA y del consumo interno en el periodo analizado, fueron las importaciones investigadas las que se beneficiaron, pues incrementaron su participación en el CNA y en el consumo interno, en tanto que la PNOMI y las ventas nacionales al mercado interno la redujeron. Los resultados descritos en los puntos 124 a 129 de la presente Resolución lo sustentan y confirman que la pérdida de mercado que la industria nacional registró durante el periodo analizado está vinculada con el incremento de las importaciones investigadas.

156. De acuerdo con los listados de ventas de las Solicitantes y de Deacero a sus clientes, así como el de importaciones del SIC-M, correspondiente a la fracción arancelaria por la que ingresa el producto objeto de investigación, la Secretaría comprobó que en el periodo analizado cinco clientes de la rama de producción nacional redujeron sus compras nacionales en 95%, al tiempo que realizaron adquisiciones de clavos de acero para concreto originarias de China en una magnitud que representó 70% del total importado de dicho país, lo que sustenta que los volúmenes de importaciones investigadas sustituyeron compras del producto nacional similar.