RESOLUCIÓN Final del procedimiento administrativo de examen de vigencia y de la revisión de oficio de la cuota compensatoria impuesta a las importaciones de ferromanganeso alto carbón originarias de la República Popular China, independientemente del país de procedencia |

Miércoles 28 de Agosto de 2024 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DEL PROCEDIMIENTO ADMINISTRATIVO DE EXAMEN DE VIGENCIA Y DE LA REVISIÓN DE OFICIO DE LA CUOTA COMPENSATORIA IMPUESTA A LAS IMPORTACIONES DE FERROMANGANESO ALTO CARBÓN ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa final el expediente administrativo E.C.Rev. 16/23 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía, en adelante Secretaría, se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Resolución final de la investigación antidumping

B. Aclaración

2. El 21 de septiembre de 2006, se publicó en el DOF la “Resolución por la que se aclara la resolución final de la investigación antidumping sobre las importaciones de ferromanganeso alto carbón, mercancía clasificada en la fracción arancelaria 7202.11.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación, originarias de la República Popular China, independientemente del país de procedencia, publicada el 25 de septiembre de 2003”, mediante la cual la Secretaría aclaró que la cuota compensatoria definitiva de 54.34% señalada en el punto anterior, aplica a las importaciones que ingresen por los regímenes aduaneros temporal y definitivo, incluidas las que ingresen al amparo de la Regla 8a de las Complementarias para la interpretación y aplicación de la Tarifa de la Ley de los Impuestos Generales de Importación y Exportación, en adelante Regla Octava.

C. Exámenes de vigencia previos

D. Aviso sobre la vigencia de cuotas compensatorias

6. El 2 de noviembre de 2022, se publicó en el DOF el “Aviso sobre la vigencia de cuotas compensatorias”, mediante el cual se comunicó a los productores nacionales y a cualquier persona que tuviera interés jurídico, que las cuotas compensatorias definitivas impuestas a los productos listados en dicho Aviso se eliminarían a partir de la fecha de vencimiento que se señaló en el mismo para cada uno, salvo que un productor nacional manifestara por escrito su interés en que se iniciara un procedimiento de examen. El listado incluyó el ferromanganeso alto carbón, en adelante ferromanganeso, originario de la República Popular China, en adelante China, objeto del presente procedimiento.

E. Manifestación de interés

7. El 21 de agosto de 2023, Compañía Minera Autlán, S.A.B. de C.V., en adelante Minera Autlán, manifestó su interés en que la Secretaría iniciara el examen de vigencia de la cuota compensatoria impuesta a las importaciones de ferromanganeso originarias de China.

F. Resolución de inicio del examen de vigencia y de la revisión de oficio

8. El 25 de septiembre de 2023, se publicó en el DOF la “Resolución por la que se declara el inicio del procedimiento administrativo de examen de vigencia y de la revisión de oficio de la cuota compensatoria impuesta a las importaciones de ferromanganeso alto carbón originarias de la República Popular China, independientemente del país de procedencia”, en adelante Resolución de Inicio, mediante la cual la Secretaría fijó como periodo objeto de examen y de la revisión de oficio el comprendido del 1 de julio de 2022 al 30 de junio de 2023, en adelante periodo de examen y de la revisión, y como periodo de análisis el comprendido del 1 de julio de 2018 al 30 de junio de 2023.

G. Producto objeto de examen y de la revisión de oficio

1. Descripción del producto

10. Actualmente, el producto objeto de examen de vigencia y de la revisión de oficio ingresa al mercado nacional a través de la fracción arancelaria 7202.11.01 Número de Identificación Comercial, en adelante NICO, 00 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación, en adelante TIGIE, cuya descripción es la siguiente:

|

Descripción |

|

|

Capítulo 72 |

Fundición, hierro y acero. |

|

Partida 7202 |

Ferroaleaciones. |

|

|

- Ferromanganeso: |

|

Subpartida 7202.11 |

-- Con un contenido de carbono superior al 2% en peso. |

|

Fracción 7202.11.01 |

Con un contenido de carbono superior al 2% en peso. |

|

NICO 00 |

Con un contenido de carbono superior al 2% en peso. |

Fuente: “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación”, en adelante Decreto LIGIE 2022 y “Acuerdo por el que se dan a conocer los Números de Identificación Comercial (NICO) y sus tablas de correlación”, publicados en el DOF el 7 de junio y el 22 de agosto de 2022, respectivamente.

11. El producto objeto de examen de vigencia y de la revisión de oficio también ingresa al amparo de la Regla Octava, a través del capítulo 98 (Operaciones Especiales), fundamentalmente, a través de la fracción arancelaria 9802.00.13 (Industria Siderúrgica) de la TIGIE.

12. La unidad de medida para el ferromanganeso que utiliza la TIGIE es el kilogramo, mientras que en las operaciones comerciales prevalece la tonelada.

13. De acuerdo con el Decreto LIGIE 2022 y el “Decreto por el que se modifica la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación”, publicado en el DOF el 22 de abril de 2024, las importaciones que ingresan a través de la fracción arancelaria 7202.11.01 de la TIGIE están sujetas a un arancel del 35%, aplicable a partir del 23 de abril de 2024 con una vigencia de dos años, mientras que la fracción arancelaria 9802.00.13 de la TIGIE se encuentra exenta del pago de arancel.

14. El 9 de mayo de 2022, se publicó en el DOF el “Acuerdo por el que la Secretaría de Economía emite Reglas y criterios de carácter general en materia de comercio exterior” y el 25 de noviembre de 2022, se publicó en el mismo órgano de difusión oficial el “Acuerdo por el que se modifica al diverso por el que la Secretaría de Economía emite reglas y criterios de carácter general en materia de Comercio Exterior”, mediante el cual, en su Anexo 2.2.1, numeral 8, fracción II, se sujetan a la presentación de un aviso automático ante la Secretaría las mercancías que ingresan por la fracción arancelaria 7202.11.01 de la TIGIE, para efectos de monitoreo estadístico comercial cuando se destinen al régimen aduanero de importación definitiva.

3. Proceso productivo

15. El proceso productivo del ferromanganeso es similar en todo el mundo. Se lleva a cabo en hornos eléctricos que constan de una coraza cilíndrica de acero de aproximadamente 19 milímetros de espesor, forrada en su interior por tabique refractario y una pared de blocks o pasta de carbón que forman el crisol en donde se lleva a cabo la fusión y las reacciones químicas de la materia prima alimentada. La energía calorífica se introduce al horno por medio de tres electrodos de carbón, que reciben la electricidad a través de unas barras de cobre provenientes del transformador correspondiente. El horno se alimenta de materia prima por medio de tolvas y tubos de carga y tiene un orificio a través del cual se realiza periódicamente el vaciado del ferromanganeso y la escoria.

16. Los insumos utilizados en la elaboración del ferromanganeso son el mineral de manganeso, coque, piedra caliza, electricidad y mano de obra. El mineral de manganeso es la principal materia prima de la cual se obtiene el manganeso y el hierro.

4. Usos y funciones

17. El producto objeto de examen de vigencia y de la revisión de oficio se usa básicamente en la industria siderúrgica y de fundición. Es una materia prima indispensable para producir acero. Se utiliza principalmente como aleante, desoxidante y desulfurizante en la fabricación de aceros estructurales y especiales, aunque puede ser ocupado en otro tipo de aceros. También sirve, en menor medida, como elemento de aleación en los productos de soldadura para el acero.

18. Aunque el ferromanganeso es indispensable en la cadena productiva de la industria siderúrgica, su participación en el costo de producción de acero es muy baja. En la industria de la fundición tiene un campo de aplicación más limitado, pues se utiliza como elemento aleante en los llamados “hierro gris” y “hierro nodular”.

19. El producto objeto de examen de vigencia y de la revisión de oficio sirve como insumo para la fabricación de varillas, alambrón, planchón, placa, lámina, perfiles estructurales, tubos sin costura, barras de acero grado maquinaria, barras de acero de baja aleación, piezas de acero moldeado y electrodos para soldadura de acero.

H. Convocatoria y notificaciones

21. La Secretaría notificó el inicio del procedimiento de examen de vigencia y de la revisión de oficio al productor nacional y al gobierno de China.

I. Partes interesadas comparecientes

22. Las partes interesadas que comparecieron en tiempo y forma al presente procedimiento son las siguientes:

1. Productor nacional

Compañía Minera Autlán, S.A.B. de C.V.

Av. Revolución no. 1267, piso 19, oficina A

Torre IZA BC, Portal San Ángel

Col. Alpes

C.P. 01010, Ciudad de México

J. Primer periodo de ofrecimiento de pruebas

23. A solicitud de Minera Autlán, la Secretaría otorgó una prórroga de 15 días hábiles para que presentara su respuesta a los formularios del examen de vigencia y de la revisión de cuotas compensatorias, así como los argumentos y pruebas que a su derecho conviniera. El plazo venció el 27 de noviembre de 2023.

24. El 27 de noviembre de 2023, Minera Autlán presentó su respuesta a los formularios de examen de vigencia y revisión de cuota compensatoria, los argumentos y pruebas que a su derecho convino, los cuales constan en el expediente administrativo del caso y fueron considerados para la emisión de la presente Resolución.

K. Réplicas

25. Debido a que no comparecieron contrapartes del productor nacional, no hubo lugar a la presentación de réplicas.

L. Requerimientos de información

1. Prórroga

26. A solicitud de Minera Autlán, la Secretaría otorgó una prórroga de cinco días hábiles para presentar su respuesta al requerimiento de información. El plazo venció el 15 de enero de 2024.

2. Partes

a. Productor nacional

i. Minera Autlán

27. El 15 de enero de 2024, Minera Autlán respondió el requerimiento de información que la Secretaría formuló el 7 de diciembre de 2023 para que, entre otras, subsanara diversos aspectos de forma; indicara la metodología del Instituto Internacional del Manganeso, en adelante IMnI, por las siglas en inglés de International Manganese Institute, para recabar los precios de exportación de la mercancía objeto de examen y de la revisión de oficio y exhibiera las pruebas correspondientes; proporcionara las estadísticas de exportación de China al mundo reportadas por la Administración General de Aduanas de China, durante el periodo de examen y de la revisión, y aclarara a qué se deben las diferencias en volúmenes y valores; justificara las ubicaciones reportadas en la cotización de flete interno; demostrara la fecha del flete reportado y, de ser procedente, la información económica para llevar el monto del ajuste al periodo de examen y de la revisión; presentara las capturas de pantalla del sistema del que obtuvo el flete interno y el proceso de descarga de la información; explicara de qué manera se aplica el impuesto a la exportación, cuál es la base gravable y acreditara su vigencia hasta junio de 2023; demostrara que en el precio reportado el impuesto a la exportación está incluido, así como el cobro del mismo por el gobierno de China; exhibiera la metodología de la empresa FerroAlloyNet (firma especializada en información e inteligencia de mercado de distintos commodities en China, la cual es proveedora de precios, noticias, datos, análisis y conferencias para la industria del hierro y el acero) para recopilar la información de los precios en el mercado interno de China; proporcionara los precios de todos los días de cada mes del periodo de examen y de la revisión con el soporte documental; sustentara que Shanxi Dongfang Resources Development Co., Ltd., en adelante Shanxi, es la empresa fabricante de ferromanganeso más grande en China y que los precios reportados por FerroAlloyNet se basan en cotizaciones de transacciones reales; aclarara si los costos de producción reportados corresponden a la empresa Shanxi y por qué indica que esta produce ferromanganeso con un contenido de 75%, mientras que los precios internos propuestos indican un contenido diferente; proporcionara capturas de pantalla del proceso de descarga de los precios internos y aportara las pruebas que permitan corroborar las cifras y que se trata de precios del mercado interno de China; demostrara el contenido de manganeso correspondiente al precio de exportación; justificara por qué sería pertinente considerar el contenido de manganeso de 73.31%; describiera los conceptos y la metodología para determinar el monto del ajuste y presentara las pruebas correspondientes; demostrara el contenido de manganeso del producto similar; aclarara por qué hace referencia a dos porcentajes diferentes de contenido de manganeso para los precios originarios de China a su principal destino; justificara que los precios presentados están dados en el curso de operaciones comerciales normales y presentara las pruebas y la metodología utilizada; proporcionara nuevamente el cálculo del margen de discriminación de precios; exhibiera capturas de pantalla y la secuencia que siguió para obtener la información de los países productores, consumidores, exportadores e importadores en el periodo analizado; aclarara la metodología de depuración de las importaciones; justificara las operaciones incluidas como producto objeto de examen de vigencia y de la revisión de oficio y aquellas que no forman parte del mismo; presentara nuevamente la base de importaciones de las fracciones arancelarias por las que ingresa el producto objeto de examen de vigencia y de la revisión de oficio que permita identificar y obtener las cifras específicas del mismo; calculara nuevamente las cifras reportadas en las que incluya únicamente al ferromanganeso; aclarara las inconsistencias en el volumen de las importaciones con el total reportado para el periodo analizado y realizara las modificaciones en los argumentos y cifras afectadas por su respuesta; verificara los datos de las ventas en México y los reportados de sus ventas a sus principales clientes por las diferencias observadas; explicara cómo obtuvo su capacidad instalada en el periodo analizado y proporcionara las hojas de trabajo; exhibiera el balance general para el primer semestre de 2022, los estados de flujo de efectivo para 2020 a 2022, los balances para 2020 y 2021 con el capital contable desglosado, así como, los estados de variaciones en el capital contable para 2020 a 2021; aportara un estado de costos y gastos a nivel unitario; esclareciera los cálculos y fuentes que utilizó en la determinación de los costos y gastos unitarios, históricos y proyectados; justificara los volúmenes proyectados de las exportaciones de ferromanganeso originarias de China que ingresarían al mercado mexicano en caso de que la cuota compensatoria fuera eliminada; proporcionara las publicaciones o capturas de pantalla y la secuencia para obtener la producción y capacidad de producción de ferromanganeso de la industria en China; presentara las cifras de importaciones de ferromanganeso realizadas por China en el periodo analizado y considerara dichas cifras para calcular el consumo interno y el potencial exportador de ferromanganeso de China; proporcionara información sobre posibles incrementos de capacidad para producir ferromanganeso en China con los cálculos, fórmulas y fuentes utilizadas; justificara por qué sería razonable la proyección del volumen de importaciones de China, en caso de eliminar la cuota compensatoria; aclarara por qué el precio proyectado internado a México de las importaciones de China es distinto en varios apéndices y, de ser el caso, realizara las modificaciones en las cifras proyectadas y en sus argumentos; explicara los factores y mecanismos mediante los cuales las importaciones objeto de la revisión de oficio afectarían a los indicadores económicos y financieros de la rama de producción nacional de ferromanganeso, en caso de que la cuota compensatoria fuera eliminada y, de ser el caso, rectificara sus proyecciones y los supuestos utilizados en sus cálculos; aclarara por qué utilizó la información del costo de la mercancía vendida del periodo julio 2018 a junio 2019 y no la del periodo de examen y de la revisión; indicara por qué en la determinación de las proyecciones del estado de costos, ventas y utilidades no consideró ningún otro parámetro, y para que en caso de modificar las proyecciones de los indicadores económicos, también lo haga en el estado de costos, ventas y utilidades orientado al mercado interno a nivel total y unitario.

3. No partes

M. Resolución Preliminar de la revisión de oficio

29. El 25 de marzo de 2024, se publicó en el DOF la “Resolución preliminar del procedimiento administrativo de la revisión de oficio de la cuota compensatoria impuesta a las importaciones de ferromanganeso alto carbón originarias de la República Popular China, independientemente del país de procedencia”, en adelante Resolución Preliminar, mediante la cual la Secretaría determinó continuar el procedimiento administrativo de la revisión de oficio sin modificar la cuota compensatoria de 21% señalada en el punto 5 de la presente Resolución.

30. Mediante la publicación a que se refiere el punto anterior, la Secretaría notificó la Resolución Preliminar a Minera Autlán y la convocó para que presentara los argumentos y las pruebas complementarias que estimara pertinentes.

N. Argumentos y pruebas complementarias

31. El 4 de marzo de 2024, la Secretaría notificó a Minera Autlán la apertura del segundo periodo de ofrecimiento de pruebas del examen de vigencia y la convocó para que presentara los argumentos y las pruebas complementarias que estimara pertinentes.

32. El 16 de abril de 2024, Minera Autlán presentó sus argumentos y pruebas complementarias correspondientes al procedimiento de examen de vigencia y el 24 de abril de 2024, los correspondientes a la revisión de oficio.

O. Requerimientos de información

1. Prórrogas

33. A solicitud de Minera Autlán, la Secretaría otorgó una prórroga de tres días hábiles para presentar su respuesta al requerimiento de información. El plazo venció el 23 de mayo de 2024.

2. Partes

a. Productor nacional

i. Minera Autlán

34. El 23 de mayo de 2024, Minera Autlán respondió al requerimiento de información que la Secretaría formuló el 6 de mayo de 2024 para que, entre otras, aclarara por qué de las cotizaciones presentadas sobre flete interno solo utilizó una de ellas para su cálculo; confirmara que el artículo 13 del Reglamento sobre Estadísticas Aduaneras de China se refiere a la fecha de liberación de la mercancía, y no sobre el valor que reporta la estadística de la Administración General de Aduanas de China; acreditara que el artículo 8 del Reglamento sobre Estadísticas Aduaneras de China se refiere específicamente al valor estadístico de las exportaciones; explicara si el contenido de manganeso utilizado en la estimación de los costos de producción se encuentra en la misma base que los precios internos, es decir, si tienen el mismo contenido de manganeso y, por lo tanto, son comparables; proporcionara el informe “Servicio de datos de costos de ferroaleaciones de manganeso” publicado en septiembre de 2023, por CRU International, Ltd., en adelante CRU; aportara la información financiera sobre los gastos generales de productores chinos de ferromanganeso que demostrara que los precios se dieron en el curso de operaciones comerciales normales; justificara los contenidos de manganeso del producto similar; presentara la formulación de las operaciones que realizó para obtener la capacidad instalada; exhibiera los estados de costos, ventas y utilidades totales y unitarias correspondientes al periodo analizado y explicara a qué se refiere el concepto “Efecto de Conversión”; explicara y presentara los cálculos empleados en la determinación de los precios y los costos unitarios del rubro “Costos de Fabricación” y de los elementos que lo integran e incluyera la metodología de determinación y proyección de todos los elementos del estado de costos, ventas y utilidades unitarios; sustentara su estimación del volumen de las importaciones de ferromanganeso de China y de los otros orígenes en caso de la eliminación de la cuota compensatoria, e incluyera las similitudes y diferencias en el comportamiento en volúmenes y precios, así como la participación de China y del resto de los países en el periodo de examen y de la revisión; respecto del periodo investigado, señalara por qué las importaciones de China volverían al mercado mexicano con el mismo nivel que hace 22 años; demostrara por qué, de mantenerse constantes sus inventarios y exportaciones, su Producción Nacional Orientada al Mercado Interno, en adelante PNOMI, sería igual a las ventas del mercado interno; en el cálculo del precio de exportación de China, confirmara si es correcto su cálculo del derecho de trámite aduanero y, en su caso, corrigiera los que se hayan visto afectados; respecto de la información proyectada para el estado de costos, ventas y utilidades totales en el periodo julio de 2023 a junio de 2024, modificara el inventario final de la mercancía terminada o el costo de la mercancía vendida, ya que no corresponde con la cifra reportada en la proyección, y exhibiera los cálculos empleados en la determinación de los precios y los costos unitarios del rubro “Costos de Fabricación” y de los elementos que lo integran, e incluyera la metodología de determinación y proyección.

b. No partes

i. Embajada de China en México

35. El 6 de mayo de 2024, la Secretaría requirió a la Embajada de China en México para que explicara, entre otras, cómo el gobierno de China calculó el impuesto a la exportación del ferromanganeso señalado en el “Anuncio de la Comisión de Tarifas del Consejo de Estado sobre el Plan de Ajuste Tarifario 2023” de la página de Internet https://www.gov.cn/zhengce/zhengceku/2022-12/29/content_5734125.htm; ejemplificara su aplicación al ferromanganeso, señalando la tasa y base gravable, así como el procedimiento del pago ante la Administración General de Aduanas de China e indicara cómo se reporta dicho impuesto en el documento que avala la exportación de la mercancía; respecto de la información publicada en la página de Internet de la Administración General de Aduanas de China http://stats.customs.gov.cn/indexEn, aclarara si el valor reportado para las exportaciones es Libre a Bordo, en adelante FOB, por las siglas en inglés de Free on Board, y si incluye el impuesto a la exportación o es la base para determinar el monto del impuesto a la exportación; presentara la legislación aplicable indicando los artículos correspondientes, con su traducción al español, y aclarara si el valor estadístico al que refiere el artículo 55 de la Ley Aduanera de China http://english.customs.gov.cn/Statics/644dcaee-ca91-483a-86f4-bdc23695e3c3.html, corresponde al valor reportado en la página de Internet de Administración General de Aduanas de China. La Embajada de China en México presentó su respuesta el 30 de mayo de 2024.

P. Hechos esenciales

36. El 5 de junio de 2024, la Secretaría notificó a Minera Autlán los hechos esenciales del presente procedimiento, los cuales sirvieron de base para emitir la presente Resolución, de conformidad con los artículos 6.9 y 11.4 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994, en adelante Acuerdo Antidumping. El 19 de junio de 2024, Minera Autlán presentó argumentos a los hechos esenciales, los cuales constan en el expediente administrativo del caso y se consideraron para emitir la presente Resolución.

Q. Audiencia pública

37. El 12 de junio de 2024, se celebró la audiencia pública de este procedimiento, la cual contó con la participación de Minera Autlán, quien tuvo la oportunidad de exponer sus argumentos, según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46, fracción I, de la Ley Federal de Procedimiento Contencioso Administrativo, en adelante LFPCA.

R. Alegatos

38. El 19 de junio de 2024, Minera Autlán presentó sus alegatos, los cuales constan en el expediente administrativo del caso y fueron considerados para emitir la presente Resolución.

S. Opinión de la Comisión de Comercio Exterior

39. Con fundamento en los artículos 68, último párrafo y 89 F, fracción III de la Ley de Comercio Exterior, en adelante LCE, y 19, fracción XI del Reglamento Interior de la Secretaría de Economía, en adelante RISE, el proyecto de la presente Resolución se sometió a la opinión de la Comisión de Comercio Exterior, que lo consideró en su sesión ordinaria del 2 de agosto de 2024. El proyecto fue opinado favorablemente por mayoría.

CONSIDERANDOS

A. Competencia

40. La Secretaría es competente para emitir la presente Resolución conforme a lo dispuesto en los artículos 11.1, 11.2, 11.3, 11.4, 12.2 y 12.3 del Acuerdo Antidumping; 16 y 34, fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 5o., fracción VII, 59, fracción I, 67, 68, 70 y 89 F de la LCE; 80, 83, fracción I, 99 y 100 del Reglamento de la Ley de Comercio Exterior, en adelante RLCE, y 1, 2, apartado A, fracción II, numeral 7 y 19, fracciones I y IV del RISE.

B. Legislación aplicable

41. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, el Código Federal de Procedimientos Civiles, y la LFPCA; estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

42. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presentaron, ni la información confidencial que ella misma se allegó, de conformidad con los artículos 6.5 del Acuerdo Antidumping; 80 de la LCE, y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

43. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Análisis sobre la continuación o repetición del dumping

46. De acuerdo con Minera Autlán “en China persisten las mismas condiciones económicas generales y específicas del sector de ferroaleaciones”, que dieron lugar a la cuota compensatoria vigente". De forma que China continúa teniendo un comportamiento discriminador de precios en sus exportaciones de ferromanganeso en el mercado internacional. En particular hacia Mongolia, siendo su principal mercado de exportación, lo que confirma que prevalecen las condiciones que dieron lugar a la práctica de dumping.

47. Minera Autlán manifestó que China exporta a precios dumping con márgenes significativos en un mercado de commodities. Aunado a que los volúmenes exportados de China al mundo han aumentado con una tendencia de los precios a la baja, su comportamiento como discriminador de precios se realza aún más. Otra condición señalada por Minera Autlán fue la ratificación de los derechos antidumping al ferrosilicomanganeso por parte del Departamento de Comercio de los Estados Unidos de América, en adelante Estados Unidos, el cual concluyó que de eliminarse tales derechos se repetiría un margen de dumping de 150%. Igualmente aclaró que no se trata de un producto idéntico; sin embargo, al tratarse de un producto similar se dirige al mismo mercado consumidor, es decir, la industria del acero. Presentó los “Resultados finales del quinto examen por extinción de las órdenes de derechos antidumping aplicados al silicomanganeso de la República Popular de China y Ucrania”, publicados el 7 de marzo de 2024 por dicho Departamento.

1. Cambio de circunstancias

48. Minera Autlán afirmó que la revisión de la cuota compensatoria fue iniciada de oficio por la Secretaría e indicó que ella no lo solicitó; sin embargo, aportó la información que tuvo disponible para cooperar con la misma. Agregó que el supuesto legal de la revisión es el artículo 11.2 del Acuerdo Antidumping, el cual presupone la existencia de exportaciones del producto al país que impuso el derecho antidumping. De manera que, al no existir exportaciones a México, la Secretaría no puede calcular márgenes de dumping reales y solo puede evaluar si el dumping y el daño se repetirían al eliminarse la cuota compensatoria, conforme al artículo 11.3 del Acuerdo Antidumping.

2. Precio de exportación

49. Minera Autlán reiteró que durante el periodo de examen y de la revisión no se registraron importaciones de ferromanganeso y aportó las estadísticas de importación de las fracciones arancelarias 7202.11.01 NICO 00 y 9802.00.13 de la TIGIE, señaladas en el punto 45 de la presente Resolución. De igual forma, señaló que al no registrarse importaciones del producto objeto de examen de vigencia y de la revisión de oficio no es posible calcular el precio de exportación de China a México ni un margen de discriminación de precios real a México.

50. Minera Autlán propuso calcular el precio de exportación con base en las exportaciones realizadas por China a su principal país de destino, Mongolia. Proporcionó las estadísticas de exportación de China al mundo de la subpartida 7202.11 que obtuvo del IMnI, del cual afirmó representa a los productores del mineral y ferroaleaciones de manganeso a nivel mundial, cuya función principal es recabar información verídica y verificable de las fuentes. Agregó que es una fuente confiable, conforme a la información consultada en la página de Internet http://www.manganese.org/about-us/.

52. En respuesta al requerimiento de información señalado en el punto 27 de la presente Resolución, Minera Autlán manifestó que es común que las estadísticas de aduanas se revisen y corrijan, ya sea por duplicidad de datos o porque contengan algún error de captura. Igualmente, señaló que puede haber variaciones dependiendo de la fecha de consulta o debido a los ajustes y correcciones realizadas con posterioridad. Agregó que las diferencias entre ambas fuentes no son importantes y el impacto de las diferencias es mínima. No obstante, aportó las estadísticas de exportación de China al mundo realizadas por el código arancelario 7202.11.00.00, reportadas por la Administración General de Aduanas de China.

53. De la metodología utilizada por el IMnI, indicó que recopila la información de las operaciones de comercio exterior de los países involucrados y la obtiene de las instituciones encargadas de la emisión de las estadísticas oficiales de cada país. En el caso particular de China, es la Administración General de Aduanas la encargada de emitir dicha estadística. Presentó impresiones de pantalla del proceso de descarga de los datos para acreditar el precio de exportación presentado.

54. Ante la ausencia de empresas productoras exportadoras del producto objeto de examen de vigencia y de la revisión de oficio, la Secretaría se allegó de las estadísticas de importación de las fracciones arancelarias 7202.11.01 NICO 00 y 9802.00.13 de la TIGIE, reportadas en el Sistema de Información Comercial de México, en adelante SIC-M, la cual es revisada por el Banco de México. Con base en esta información, la Secretaría corroboró que durante el periodo de examen y de la revisión no se registraron importaciones de ferromanganeso, originarias de China. Por lo tanto, al no contar con uno de los elementos necesarios para determinar un cambio de circunstancias en el margen de dumping, la Secretaría analizó la propuesta de Minera Autlán para calcular el precio de exportación de China a un tercer mercado.

55. Como se mencionó en el punto 51 de la presente Resolución, la Secretaría se allegó de las estadísticas reportadas por la Administración General de Aduanas de China. Debido a las diferencias encontradas en términos de volumen y valor, respecto de los datos reportados por el IMnI y la Administración General de Aduanas de China, la Secretaría determinó utilizar esta última, al tratarse de una fuente oficial del gobierno de China, y corroboró que Mongolia fue el principal destino de las exportaciones de ferromanganeso originarias de China.

i. Ajustes al precio de exportación

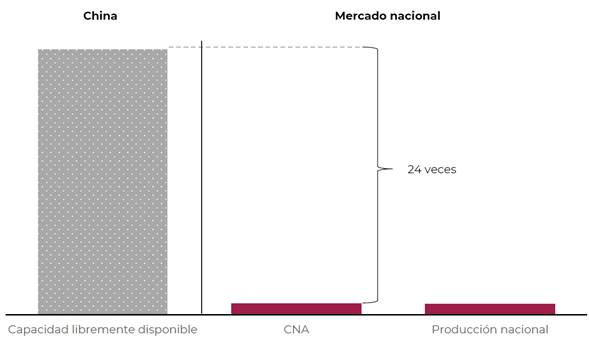

56. Debido a que el precio de exportación correspondió a un precio FOB, Minera Autlán propuso ajustar dicho precio, específicamente por conceptos de flete interno e impuesto a la exportación.

(i) Flete interno

58. Al respecto, la Secretaría revisó el correo electrónico y observó que la empresa que proporcionó el costo del flete interno es una plataforma electrónica de comercio, especializada en acero, ferroaleaciones y minerales, de acuerdo con información de su página de Internet https://www.ferroalloynet.com/pages/aboutferroalloynet.html. Asimismo, corroboró que la comunicación electrónica indica que la información del costo de transportación es de la principal zona de producción de ferromanganeso a los puertos chinos de mayor afluencia. En respuesta al requerimiento de información señalado en el punto 34 de la presente Resolución, Minera Autlán calculó un flete promedio, el cual incluyó el costo al puerto de Tianjin.

(ii) Impuesto a la exportación

59. Minera Autlán mencionó que aplicó un ajuste al precio FOB por concepto de impuesto a la exportación, debido a que dicho precio incluye el pago del impuesto que realizó el exportador. Para sustentar la tasa del impuesto a la exportación presentó el artículo “2022 Impuestos y aranceles de importación y exportación en China”, publicado por la revista China Briefing, en diciembre de 2022, el cual incluye la “Tabla de tasas impositivas a las exportaciones de productos básicos”. En respuesta al requerimiento de información señalado en el punto 27 de la presente Resolución, proporcionó el documento “Anuncio de la Comisión de Tarifas del Consejo de Estado sobre el Plan de Ajuste Tarifario 2023”, obtenido de la página de Internet https://www.gov.cn/zhengce/zhengceku/2022-12/29/content_5734125.htm, así como la impresión de pantalla relativa a la vigencia del impuesto a la exportación que obtuvo de la Administración General de Aduanas de China, de la página de Internet http://online.customs.gov.cn/ociswebserver/pages/jckspsl/index.html, y afirmó que el impuesto a la exportación aplicado al ferromanganeso, estuvo vigente durante el periodo de examen y de la revisión.

60. Minera Autlán reiteró que el impuesto a la exportación está incluido en el precio FOB y que, conforme a ese término de venta, la responsabilidad de realizar el pago de dicho impuesto recae en el vendedor. Para sustentarlo, presentó una tabla de los incoterms que obtuvo de la página de Internet https://guidedimports.com/wp-content/uploads/2020/08/incoterms-2020-guide.pdf. Asimismo, manifestó que el artículo 13 del Reglamento sobre Estadísticas Aduaneras de China dispone que la fecha de exportación de las mercancías se registrará en términos de la fecha en que se cumplan los trámites aduaneros, lo cual indica que las mercancías que se encuentran en la base de exportación estadística ya cumplieron, entre otros, con el pago del impuesto de exportación, de acuerdo con información de la página de Internet http://english.customs.gov.cn/Statics/55dd0995-11de-4e05-a7e3-0dd5c4364f27.html.

61. Igualmente, argumentó que el artículo 29 de la Ley Aduanera de China señala que una mercancía se libera en aduana hasta que se hayan cumplido todos los requisitos exigidos para su exportación, lo cual incluye el pago del impuesto a la exportación, de acuerdo con información de la página de Internet http://english.customs.gov.cn/Statics/644dcaee-ca91-483a-86f4-bdc23695e3c3.html. Por lo anterior, Minera Autlán manifestó que la comparabilidad de precios está afectada y que el precio FOB debe ser ajustado. Explicó que la base gravable del impuesto es el precio de transacción, que es el monto total que recibe el vendedor, en donde los impuestos a la exportación, gastos de envío y seguros hasta el punto de exportación, así como las comisiones, están excluidas. Es decir, es el precio de las mercancías sin haber sido afectados por los términos de venta, pero acotó que dicho precio solo lo tienen los vendedores y compradores del producto objeto de examen de vigencia y de la revisión de oficio. Agregó que Minera Autlán tiene que estimar un precio no disponible para terceros y la forma en que lo realizó fue aplicando los ajustes conocidos con base en información disponible. Para sustentar su aseveración relativa a la base gravable, citó un fragmento de la revista China Briefing, señalada en el punto 59 de la presente Resolución.

62. Minera Autlán manifestó que en la Resolución Preliminar la Secretaría determinó no aplicar el ajuste por impuesto a la exportación porque consideró que los artículos 8 del Reglamento sobre Estadísticas Aduaneras de China, y 55 de la Ley Aduanera de China disponen que el valor de los bienes exportados será registrado en términos de la suma del valor de los bienes, el costo del transporte, los cargos asociados al transporte y el costo del seguro que serán pagados, antes de que los bienes sean cargados en el punto de partida del territorio de China, de los cuales se deducirán los impuestos a la exportación.

63. Minera Autlán afirmó que no observó ninguna contradicción al respecto, puesto que refieren conceptos diferentes al indicado en artículo 13 del Reglamento sobre Estadísticas Aduaneras de China. Los artículos 8 y 15 de dicho Reglamento refieren al valor en aduana, el cual no incluye el pago del impuesto a la exportación. El artículo 55 de la Ley Aduanera de China se refiere al valor antes de que las mercancías sean cargadas en el punto de salida de China. Por su parte, el valor reportado en las estadísticas por la Administración General de Aduanas de China es un precio FOB de una transacción ya realizada y liberada por la autoridad competente, es decir, que incluye los conceptos que prevé el artículo 8 del Reglamento sobre Estadísticas Aduaneras de China y el 55 de la Ley Aduanera de China (valor de los bienes, el costo del transporte, los cargos asociados al transporte y el costo del seguro), más el pago de los impuestos correspondientes, al ser mercancías ya liberadas.

64. La Secretaría solicitó a Minera Autlán que explicara nuevamente la pertinencia de este ajuste, ya que el artículo 13 del Reglamento sobre Estadísticas Aduaneras de China, hace referencia a la fecha de liberación de las mercancías y no al valor reportado en las estadísticas. En respuesta al requerimiento de información señalado en el punto 34 de la presente Resolución, Minera Autlán reiteró que la fecha de exportación reportada en las estadísticas de la Administración General de Aduanas de China se refiere a las operaciones efectivamente realizadas, es decir, que ya cumplieron con todos los requisitos aduaneros, incluyendo el pago de los impuestos correspondientes.

65. Agregó que el valor a que se refiere el artículo 8 del Reglamento sobre Estadísticas Aduaneras de China está relacionado con el artículo 55 de la Ley de Aduanas de China y que este último dispone que el valor en aduana de los bienes exportados es la suma del valor de los bienes, el costo del transporte, los cargos asociados al transporte y el costo del seguro que serán pagados, antes de que los bienes sean cargados en el punto de partida del territorio de China. Por su parte, la estadística refiere a un valor FOB cuando los bienes ya cargados en el punto de partida han cubierto todos los pagos, derechos e impuestos correspondientes en el país de salida de la mercancía, tal como lo indica el artículo 8 del Reglamento sobre Estadísticas Aduaneras de China.

66. La Secretaría solicitó a la Embajada de China en México, información sobre la aplicación del impuesto a la exportación, incluida la tasa y base gravable; aclarara si el valor reportado para las exportaciones corresponde al valor FOB y si incluye el impuesto a la exportación, así como confirmara si el valor estadístico al que se refiere el artículo 55 de la Ley de Aduanas de China corresponde al valor reportado en las estadísticas publicadas en la página de Internet de la Administración General de Aduanas de China. En respuesta al requerimiento de información señalado en el punto 35 de la presente Resolución, la Embajada de China en México sugirió que la consulta se hiciera a las empresas exportadoras involucradas como partes interesadas. Además, no proporcionó los detalles específicos solicitados ni aclaró completamente las cuestiones planteadas que permitieran a la Secretaría obtener una comprensión completa sobre el funcionamiento del impuesto.

ii. Determinación

68. Con fundamento en los artículos 2.4 del Acuerdo Antidumping; 36 de la LCE, y 40, 53 y 54 del RLCE, la Secretaría calculó el precio de exportación en dólares de Estados Unidos, en adelante dólares, por kilogramo para el ferromanganeso exportado por China a partir de las estadísticas de exportación reportadas por la Administración General de Aduanas de China, y lo ajustó por los conceptos de flete interno e impuesto a la exportación, como se indica en los puntos 56 a 67 de la presente Resolución.

3. Valor normal

70. Para sustentar que la empresa Shanxi es la más grande en China, presentó una captura de pantalla del IMnI en la que se menciona que esa empresa productora es la más grande en China, así como su capacidad productiva anual. También proporcionó los volúmenes, costos de operación y el contenido de manganeso con el que fabrican las plantas productoras chinas, conforme el estudio “Servicio de datos de costos de ferroaleaciones de manganeso”, publicado en septiembre de 2023, por CRU.

71. Respecto del contenido de manganeso, Minera Autlán presentó su comunicación electrónica con FerroAlloyNet, en la que se indica que los precios tienen un contenido de manganeso de 65% y que son para la venta en el mercado interno de China. Añadió que los precios son una base razonable para el cálculo del valor normal, al provenir de una fuente especializada y dado que los precios son transacciones reales de la empresa más grande de China.

72. Debido a que los precios se reportaron en yuanes, Minera Autlán utilizó el tipo de cambio de yuanes a dólares, con base en los datos reportados por la Reserva Federal de Estados Unidos, que obtuvo de la página de Internet https://www.federalreserve.gov/releases/h10/hist/dat00_ch.htm.

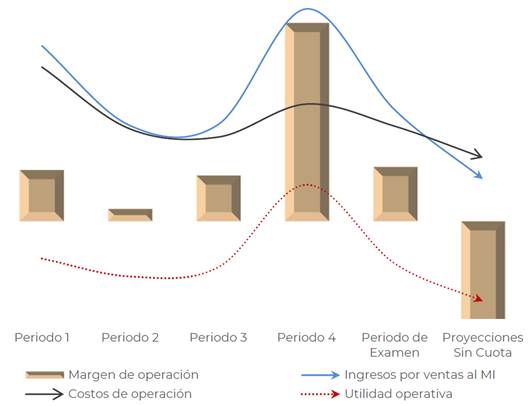

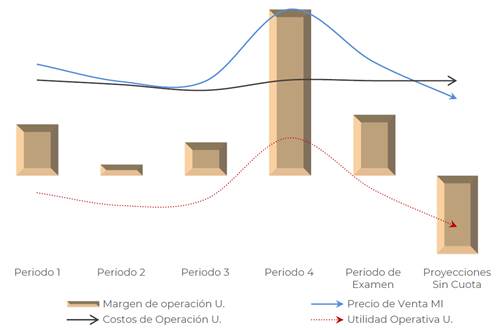

73. La Secretaría requirió a Minera Autlán justificara que los precios se dieron en el curso de operaciones comerciales normales, como se solicita en el formulario de la revisión de cuota compensatoria. En respuesta al requerimiento de información señalado en el punto 27 de la presente Resolución, Minera Autlán manifestó que no aplica en el presente caso, ya que ninguna parte compareciente alegó que no existan operaciones comerciales normales en el país exportador, es decir, que las ventas internas no cubran los costos de producción, de conformidad con los artículos 2.2 del Acuerdo Antidumping; 31 de la LCE, y 42 del RLCE. Agregó que la información aportada cumple con el estándar probatorio que establece el artículo 5.2 del Acuerdo Antidumping, ya que los precios internos debieron aportarlos los exportadores, los cuales no comparecieron.

75. En respuesta al requerimiento de información señalado en el punto 34 de la presente Resolución, Minera Autlán afirmó que los costos de producción los estimó a una base de 73.31% de contenido de manganeso, al igual que los precios internos de la empresa Shanxi. Por otro lado, en relación con los gastos generales, indicó que utilizó la información financiera de su empresa para estimar dichos gastos, al ser la mejor información disponible. Igualmente, manifestó que realizó una búsqueda de información financiera de las empresas chinas fabricantes del producto objeto de examen de vigencia y de la revisión de oficio, pero no le fue posible obtenerla. Proporcionó datos del precio de venta, costos de fabricación y gastos de operación correspondientes al periodo de examen y de la revisión.

76. En el presente procedimiento no compareció ninguna empresa exportadora del producto objeto de examen de vigencia y de la revisión de oficio; en consecuencia, la Secretaría analizó la propuesta de los precios internos aportados por Minera Autlán. Por lo que, de acuerdo con las pruebas exhibidas, los precios corresponden al ferromanganeso destinado al mercado interno de China con una concentración de 65% de contenido de manganeso. La Secretaría corroboró que la empresa FerroAlloyNet recopila información de minas, acerías, plantas de ferroaleaciones y comercializadores. De igual manera, observó en la información de CRU que la Región Shanxi cuenta con 43% de la producción del producto objeto de examen de vigencia y de la revisión de oficio.

77. En relación con los costos de producción, la Secretaría observó que Minera Autlán no llevó tales costos a una base de contenido de manganeso de 73.31% y en el caso de los gastos generales consideró el precio de venta y no el costo de venta. Para los costos de producción, la Secretaría consideró utilizar únicamente los costos de la empresa Shanxi dado que los precios correspondieron a esa empresa. Asimismo, utilizó el costo de venta para estimar los gastos financieros aplicables con base en la información que Minera Autlán tuvo razonablemente a su alcance.

i. Ajustes al valor normal

78. Debido a que los precios internos aportados por Minera Autlán se dieron a nivel ex fábrica, únicamente propuso ajustar el valor normal por concepto de diferencias físicas.

(i) Ajuste por diferencias físicas

ii. Determinación

81. De conformidad con los artículos 2.1 y 2.4 del Acuerdo Antidumping; 31 y 36 de la LCE, y 53, 54 y 56 del RLCE, la Secretaría calculó el precio en dólares por kilogramo del ferromanganeso vendido en el mercado interno de China; asimismo, ajustó el valor normal por concepto de diferencias físicas; tal como se indica en los puntos 69 a 80 de la presente Resolución.

4. Margen de discriminación de precios

82. La Secretaría no contó con información pertinente para determinar un cambio de circunstancias en el margen de dumping, como lo establecen los artículos 99, 100 y 105 del RLCE. Aunque el transcurso del tiempo constituye un elemento para inferir un cambio de circunstancias, en este procedimiento no se vio reflejado debido a la ausencia de importaciones de la mercancía investigada. No obstante, con base en la información y metodologías descritas anteriormente y, de conformidad con los artículos 6.8, 11.2, 11.3, 11.4 y Anexo II del Acuerdo Antidumping, y 54, segundo párrafo, 64, último párrafo y 89 F de la LCE, la Secretaría determinó que existen elementos suficientes para sustentar que, de eliminarse la cuota compensatoria se repetiría la práctica de discriminación de precios en las importaciones de ferromanganeso originarias de China.

F. Aspectos sobre la continuación o repetición del daño

83. La Secretaría analizó la información que Minera Autlán aportó en el procedimiento, así como la que ella misma se allegó, y que consta en el expediente administrativo del caso. Lo anterior, a fin de determinar si existen elementos para sustentar que la eliminación de la cuota compensatoria definitiva impuesta a las importaciones de ferromanganeso originarias de China, daría lugar a la repetición del daño a la rama de producción nacional del producto similar.

84. El análisis de los indicadores económicos y financieros comprende la información que Minera Autlán aportó, ya que esta empresa constituye la rama de producción nacional del producto similar, tal como se determina en el punto 90 de la presente Resolución.

85. Para tal efecto, la Secretaría consideró datos de los siguientes periodos:

|

Periodo analizado |

Periodo proyectado |

||||

|

julio de 2018 - junio de 2023 |

|||||

|

Periodo 1 |

Periodo 2 |

Periodo 3 |

Periodo 4 |

Periodo 5 o periodo de examen y de la revisión |

|

|

julio de 2018– junio de 2019 |

julio de 2019– junio de 2020 |

julio de 2020– junio de 2021 |

julio de 2021– junio de 2022 |

julio de 2022– junio de 2023 |

julio de 2023– junio de 2024 |

86. Salvo indicación en contrario, el comportamiento de los indicadores económicos y financieros en un determinado año o periodo se analiza respecto del inmediato anterior comparable.

1. Rama de producción nacional

87. Minera Autlán indicó que es el único productor nacional de ferromanganeso, por lo que su producción constituiría el 100% de la producción nacional. Para sustentarlo, presentó una carta de la CANACERO de fecha 17 de julio de 2023, así como facturas de venta del producto objeto de examen de vigencia y de la revisión de oficio.

88. Como se señaló en el punto 28 de la presente Resolución, la Secretaría solicitó a la CANACERO proporcionara las cifras del volumen de la producción nacional del producto objeto de examen de vigencia y de la revisión de oficio, de todos los productores que tuviera conocimiento respecto del periodo analizado. La respuesta de CANACERO confirma lo señalado por Minera Autlán al identificarla como único productor nacional de ferromanganeso durante los cinco años comprendidos en el periodo analizado.

89. De acuerdo con el listado oficial de operaciones de importación del SIC-M, correspondiente a la fracción arancelaria 7202.11.01 NICO 00 de la TIGIE la Secretaría observó que Minera Autlán no realizó importaciones del producto objeto de examen de vigencia y de la revisión de oficio, durante el periodo analizado, y obtuvo las cifras de los volúmenes de producción para dicho periodo.

2. Mercado internacional

92. Por su parte, la Secretaría se allegó de las estadísticas de importaciones y exportaciones mundiales de la subpartida 7202.11, obtenidas de Trade Map que incluye el producto objeto de examen de vigencia y de la revisión de oficio, y observó que eran consistentes con las proporcionadas por Minera Autlán del IMnI, por lo que determinó utilizar esta última, debido a que es información que proviene de un organismo internacionalmente reconocido que agrupa a los productores de ferroaleaciones. Asimismo, la Secretaría considero como la mejor información disponible los datos de producción y consumo presentados a partir de la publicación del CRU.

93. De acuerdo con la información anterior, la Secretaría observó que la producción mundial de ferromanganeso disminuyó 8.5% en el periodo analizado, al pasar de 5.1 millones de toneladas en el periodo 1 a 4.7 millones de toneladas en el periodo de examen y de la revisión. Los principales países productores fueron China con una participación de 40.8%, seguido de la República de la India, en adelante India, (24.2%), Japón (5.9%), la Federación de Malasia, en adelante Malasia, (5.5%), la Federación de Rusia, en adelante Rusia, (5%), la República de Corea, en adelante Corea, (4%) y la República Francesa, en adelante Francia, (2.3%).

94. El consumo mundial de ferromanganeso tuvo un comportamiento similar en tendencia al de la producción, ya que disminuyó 13.8% en el periodo analizado, al pasar de 5.2 millones de toneladas en el periodo 1 a 4.5 millones de toneladas en el periodo de examen y de la revisión. En este último periodo, el consumo mundial se contrajo 5.1%; los principales países consumidores fueron China con una participación de 42.7%, seguido de India (14.8%), Japón (7.8%), Estados Unidos (4.3%), Rusia (3.7%), la República Islámica de Irán, en adelante Irán, (3.6%) y Corea (3.5%).

95. Las exportaciones mundiales de ferromanganeso disminuyeron un 10% en el periodo analizado, al pasar de un volumen de 1.2 millones de toneladas en el periodo 1 a un millón de toneladas en el periodo de examen y de la revisión. En el periodo de examen y de la revisión, las exportaciones se redujeron 13.7%; los principales países exportadores fueron India con una participación de 41.3%, seguida de Malasia (26.1%), el Reino de los Países Bajos, en adelante Países Bajos, (9.6%), Francia (5.9%), la República de Sudáfrica (3.7%) y la República Italiana, en adelante Italia, (3.3%).

96. Las importaciones mundiales se redujeron 17% en el periodo analizado al pasar de 1.4 millones de toneladas en el periodo 1 a 1.1 millones de toneladas en el periodo de examen y de la revisión. En este último, las importaciones mundiales también registraron una caída de 8% y los principales países importadores fueron Estados Unidos con una participación de 17.3%, seguido de Países Bajos (10.6%), la República Federal de Alemania (9.6%), Irán (7.6%), Italia (6.6%) y Japón (6.5%).

3. Mercado nacional

97. Minera Autlán indicó que el ferromanganeso es una ferroaleación que sirve como uno de los principales insumos en la producción de acero, por lo cual los mercados de ambos productos están relacionados. También aclaró que pueden existir factores externos que influyan en ambos mercados.

98. La Secretaría evaluó el comportamiento del mercado nacional de ferromanganeso con base en la información que consta en el expediente administrativo del caso, incluidas las cifras nacionales de producción, ventas al mercado interno y de exportaciones presentadas por Minera Autlán, así como importaciones de ferromanganeso realizadas a través de la fracción arancelaria 7202.11.01 de la TIGIE obtenidas del listado de operaciones de importación del SIC-M para el periodo analizado, las cuales fueron calculadas por la Secretaría conforme a lo señalado en el punto 110 de la presente Resolución.

100. La producción nacional de ferromanganeso disminuyó 23% en el periodo 2, e igualmente cayó 2% en el periodo 3, y se incrementó 16% en el periodo 4, y disminuyó 12% en el periodo de examen y de la revisión, lo que significó una disminución de punta a punta de 23% en el periodo analizado.

101. La PNOMI, (medida como la producción nacional menos las exportaciones) tuvo un comportamiento parecido a la producción nacional, pues disminuyó 26% y 3% en los periodos 2 y 3, recuperó 19% en el periodo 4 y cayó 9% en el periodo de examen y de la revisión, lo cual significó una disminución acumulada de 23% en el periodo analizado.

102. El comportamiento de las importaciones totales de ferromanganeso corresponde únicamente a las originarias de países diferentes de China, ya que durante el periodo analizado no se registraron operaciones de importación de China, tal como se indica en los puntos 106 a 112 de la presente Resolución.

103. De acuerdo con lo anterior, la Secretaría observó que las importaciones totales disminuyeron en 13% durante el periodo analizado, tuvieron un crecimiento de 74% en el periodo 3, una caída de 18% en el periodo 2, misma tendencia a la baja que se observó en el periodo 4 donde disminuyó 26% y 17% en el periodo de examen y de la revisión.

104. Durante el periodo analizado la oferta de importaciones en el mercado nacional de ferromanganeso provino de 11 países. En particular, en el periodo de examen y de la revisión, los principales proveedores fueron República de Zambia con una participación de 50.2%, República Socialista de Vietnam con 43.7%, el Reino de Noruega con 3.8% e India con 1.9%, en conjunto estos países representaron 99.6% del volumen total importado en dicho periodo.

105. Las exportaciones totales aumentaron: 4.7 veces en el periodo 2, y 24% en el periodo 3. Para los periodos 4 y de examen y de la revisión, reportaron una contracción de 25% y 89% en cada caso, en tanto que para el periodo analizado se observó una disminución de 43%. No obstante, se percibe que el impacto por la caída en las ventas externas, no fue significativo en la participación de la producción nacional, ya que reportó que esta fue de solo 3% en promedio durante el periodo analizado.

4. Análisis real y potencial de las importaciones

108. La Secretaría revisó la base de datos que proporcionó Minera Autlán y observó que había operaciones de productos no clasificados según la metodología propuesta, por lo cual requirió a Minera Autlán para que revisara la aplicación de su metodología, a fin de excluir dichas mercancías de las importaciones objeto de análisis. En respuesta al requerimiento señalado en el punto 27 de la presente Resolución, Minera Autlán corrigió su clasificación y realizó las modificaciones pertinentes.

109. Respecto de la fracción arancelaria 9802.00.13, Minera Autlán indicó que no se realizaron operaciones de importación del producto objeto de examen de vigencia y de la revisión de oficio durante el periodo analizado, pero estableció que también podrían ingresar importaciones al amparo de la Regla Octava, a través de la fracción indicada.

110. A fin de tener mayor certeza del volumen y valor de las importaciones de ferromanganeso que ingresaron al mercado nacional durante el periodo analizado, la Secretaría replicó la metodología propuesta por Minera Autlán para depurar las importaciones de otros países y obtuvo cifras similares, por lo que la consideró razonable y determinó aplicarla a la base de importaciones de la que se allegó proveniente del SIC-M para la fracción arancelaria 7202.11.01 de la TIGIE. A partir de dicha información obtuvo los volúmenes y valores de las importaciones de ferromanganeso de otros países y confirmó que no se realizaron importaciones originarias de China en el periodo analizado.

111. Por lo que se refiere a la fracción arancelaria 9802.00.13, no existen elementos en el expediente administrativo del caso que indiquen que se hubiesen realizado importaciones de ferromanganeso originarias de China u otros países durante el periodo analizado.

113. En relación con el CNA las importaciones del resto de países mostraron un aumento en su participación en el periodo analizado de casi un punto porcentual, pues pasaron de 6.6% en el periodo 1 a 7.2% en el periodo 2, 12.3% en el periodo 3, 8% en el periodo 4 y 7.4% en el periodo de examen y de la revisión.

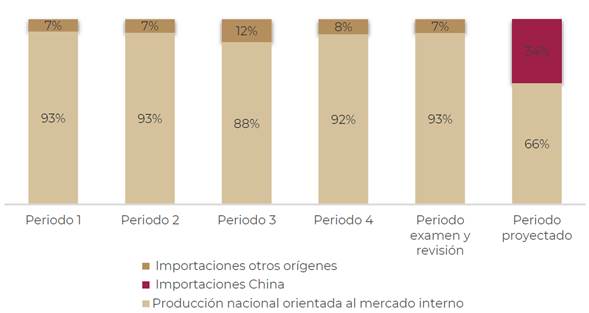

114. En contraste, la participación de la PNOMI en el mercado nacional disminuyó casi un punto porcentual en el periodo analizado al pasar de 93.4% en el periodo 1 a 92.6% en el periodo de examen y de la revisión, 92.8% en el periodo 2, 87.7% en el periodo 3 y 92% en el periodo 4, situación que muestra la considerable dependencia de la rama de producción nacional del mercado interno.

115. Minera Autlán estimó que, ante la eliminación de la cuota compensatoria, las importaciones potenciales de ferromanganeso tendrían una participación de 34.47%, nivel observado antes de la aplicación de la cuota determinada en el primer proceso de investigación del producto. Para proyectar las importaciones potenciales de China, Minera Autlán estimó los niveles de las importaciones a partir de la participación en el CNA, mismo que determinó a partir de las proyecciones de la producción del acero líquido en México, que obtuvo de la CANACERO.

116. En este sentido, la Secretaría requirió información adicional a Minera Autlán para explicar y justificar por qué las importaciones de China volverían al mercado mexicano con el mismo nivel que hace 22 años. En su respuesta al requerimiento de información señalado en el punto 34 de la presente Resolución, Minera Autlán indicó que su estimación es razonable, dado que China es el mayor productor de ferromanganeso y cuenta con la mayor capacidad instalada en el mundo, por lo que ante la eliminación de la cuota compensatoria podría darse una “inundación” del mercado nacional, esto por los precios bajos a los que China vende el producto investigado.

117. Minera Autlán señaló que en caso de que se elimine la cuota compensatoria, las importaciones del producto objeto de examen de vigencia y de la revisión de oficio se incrementarían conforme a lo siguiente:

a. vía precios, pues al ser una materia prima dentro del mercado de acero líquido, los precios del ferromanganeso responden significativamente a los precios en condiciones de dumping con una subvaloración considerable, por lo que estos representan una amenaza a la rama de producción nacional;

b. aumento de los volúmenes exportados de China al mundo, además del potencial exportador con el que cuenta dicho país, y

c. México es un mercado atractivo, dadas las expectativas de crecimiento en la industria del acero, donde el producto objeto de examen de vigencia y de la revisión es usado como materia prima.

118. Por otra parte, Minera Autlán señaló que un elemento fundamental que sustenta la posible repetición del daño a la rama de producción nacional provocada por los precios de las importaciones del producto objeto de examen de vigencia y de la revisión de oficio, es la subvaloración esperada de los precios de ferromanganeso, la cual podría ser mayor dada la probabilidad de la eliminación del impuesto a la exportación de dicho producto por parte del gobierno de China, lo que disminuiría aún más los precios con los que se adentraría el producto objeto de examen de vigencia y de la revisión de oficio en México.

119. Para sustentar la probabilidad de que el gobierno de China elimine el impuesto a la exportación de ferromanganeso, Minera Autlán proporcionó lo siguiente:

a. la página de Internet https://www.gov.cn/zhengce/zhengceku/2022-12/29/content_5734125.htm para obtener la “Tabla de tasas impositivas a las exportaciones de productos básicos” en China, donde se refleja el impuesto del 20% a la exportación de ferromanganeso (código arancelario 7202.11.00), así como el cobro de dicho impuesto, con una vigencia a partir de enero 2022;

b. las páginas de Internet https://www.wto.org/english/tratop_e/dispu_e/cases_e/ds394_e.htm, https://docs.wto.org/dol2fe/Pages/FE_Search/FE_S_S006.aspx?DataSource=Cat&query=@Symbol=WT/DS395/AB/R%20&Language=English&Context=ScriptedSearches&languageUIChanged=true y https://docs.wto.org/dol2fe/Pages/FE_Search/FE_S_S006.aspx?DataSource=Cat&query=@Symbol=WT/DS398/AB/R&Language=English&Context=ScriptedSearches&languageUIChanged=true de los informes WT/DS394/AB/R, WT/DS395/AB/R y WT/DS398/AB/R, sobre el caso China-Medidas relativas a la exportación de diversas materias primas, del 30 de enero de 2012, en los cuales el Órgano de Apelación de la Organización Mundial del Comercio declaró ilegales las restricciones impuestas por China a la exportación de diversas materias primas por supuestas medidas ambientales o de conservación de recursos naturales;

c. capturas de pantalla de la página de Internet http://online.customs.gov.cn/ociswebserver/pages/jckspsl/index.html de la Administración General de Aduanas de China, donde se puede corroborar la vigencia actual del impuesto, así como el documento descargado de dicha página, que de igual manera corrobora la vigencia, y

d. el artículo “2022 Impuestos y aranceles de importación y exportación en China”, publicado en la página de Internet https://www.china-briefing.com, de fecha 22 de diciembre de 2021 con el cual acredita la base gravable del impuesto a la exportación.

120. La Secretaría analizó los argumentos y la metodología que proporcionó Minera Autlán y replicó sus cálculos obteniendo resultados similares. Consideró razonables las proyecciones debido a que están sustentadas en las estimaciones de la CANACERO sobre la producción nacional de acero (sector que es el principal consumidor de ferromanganeso), la participación histórica de las importaciones que dio lugar a la imposición de la cuota compensatoria y el nivel de precios al cual podrían ingresar dichas importaciones, así como la probabilidad de que China desvíe sus exportaciones al mercado mexicano.

121. De acuerdo con los resultados de las proyecciones, la Secretaría observó que con la eliminación de la cuota compensatoria, las importaciones originarias de China pasarían de ser nulas en el periodo de examen y de la revisión a registrar una participación de 34% en el CNA y 52% respecto de la producción nacional.

122. Minera Autlán señaló que como consecuencia del aumento de las importaciones del producto objeto de examen de vigencia y de la revisión de oficio, la rama de producción nacional enfrentaría efectos negativos en sus indicadores financieros, debido a la disminución de sus precios para hacer frente a los precios menores de las importaciones de ferromanganeso. La Secretaría observo que la PNOMI registraría una disminución del 28% en el periodo proyectado y una caída de 27 puntos porcentuales en su participación en el CNA al pasar de 93% a 66%.

Composición del mercado nacional de ferromanganeso

Fuente: SIC-M e información aportada por Minera Autlán.

123. Con base en el análisis descrito en los puntos anteriores de la presente Resolución, la Secretaría concluyó que las proyecciones del volumen de las importaciones presentadas por Minera Autlán, sustentan la probabilidad fundada de que en caso de eliminarse la cuota compensatoria se presentaría, en el futuro inmediato, un incremento significativo de las importaciones de ferromanganeso originarias de China en el mercado mexicano en términos absolutos y en relación con la producción y el mercado nacional, dado el nivel de sus precios, así como la magnitud del potencial exportador de su industria, por lo que dichos elementos impactarían de manera negativa en el desempeño de los indicadores económicos y financieros relevantes de la rama de producción nacional. Asimismo, los resultados muestran que, si bien la medida adoptada inhibió el ingreso de mercancías realizadas en condiciones desleales de comercio durante el periodo analizado, ello no significa que los exportadores del país examinado y en revisión ya no incurran en estas prácticas.

5. Efectos reales y potenciales sobre los precios

124. Minera Autlán señaló que los precios del producto nacional tuvieron un comportamiento muy similar al del mercado del acero líquido en México, ya que este después de tener un punto máximo en 2018, presentó reducciones en 2019 y 2020 ocasionadas por las reducciones en las exportaciones de acero mexicano hacia Estados Unidos; para 2021 presentó un crecimiento originado por el repunte de la economía después de la pandemia, y finalmente en 2022 volvió a caer tras un proceso de desaceleración en la economía mundial. Lo mismo ocurrió con el comportamiento de los precios del producto nacional que se redujeron en el periodo 2, se recuperaron en los periodos 3 y 4, y presentaron una disminución en el periodo de examen y de la revisión.

125. La Secretaría realizó el análisis de precios considerando la información que consta en el expediente administrativo del caso, incluyendo los precios nacionales de las ventas al mercado interno efectuadas por la rama de producción nacional y los precios de las importaciones a partir de los valores y volúmenes que obtuvo conforme a lo señalado en el punto 102 de la presente Resolución.

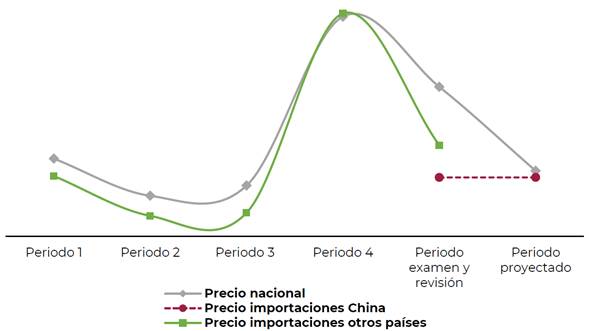

126. Debido a que no se realizaron importaciones de ferromanganeso originarias de China, durante el periodo analizado, la Secretaría únicamente analizó el comportamiento de los precios implícitos de las importaciones considerando las originarias de otros países.

127. De acuerdo con la información anterior, la Secretaría observó que el precio promedio implícito de las importaciones de otros países disminuyó 16% en el periodo 2, aumentó 2% en el periodo 3, 97% en el periodo 4, y 33% en el periodo de examen y de la revisión, lo que significó un aumento de 13% en el periodo analizado.

128. El precio promedio del producto nacional medido en dólares disminuyó 14% en el periodo 2, tuvo un incremento de 5% en el periodo 3, volvió a crecer 73% en el periodo 4 y sufrió una caída de 18% en el periodo de examen y de la revisión, y mostró un incremento de 28% en el periodo analizado.

129. Debido a que no se realizaron importaciones del producto objeto de examen de vigencia y de la revisión de oficio durante el periodo de examen y de la revisión, Minera Autlán obtuvo información sobre el valor y volumen de las exportaciones de ferromanganeso de China al mundo que reporta el IMnI en el periodo de examen y de la revisión.

130. Minera Autlán estimó que en el periodo proyectado el precio de las importaciones de China sería igual al precio al que exportó China a Mongolia (principal mercado destino) durante el periodo de examen y de la revisión. Indicó que es razonable utilizarlos como precios probables de las importaciones examinadas para el periodo proyectado. Al precio de exportación obtenido le realizó un ajuste por contenido de manganeso de 73.31% a 73%, para hacerlo comparable con el producto nacional que tiene un contenido de 73%. Para sustentar el ajuste realizado por contenido de manganeso, Minera Autlán aportó la publicación de CRU de agosto de 2023, señalada en el punto 91 de la presente Resolución.

131. Agregó el costo estimado de flete marítimo, gastos de agente aduanal y derecho de trámite aduanero, para realizar una comparación objetiva entre ambos precios. Para sustentar el ajuste por flete marítimo y seguro, Minera Autlán proporcionó la cotización de la página de Internet searates.com de fecha del 27 de abril de 2023.

132. De acuerdo con la información anterior, Minera Autlán estimó que las importaciones de ferromanganeso originarias de China ingresarían al mercado mexicano con niveles de subvaloración de 27.4% por debajo del precio nacional en el periodo de examen y de la revisión.

133. La Secretaría revisó los cálculos y el soporte documental de la metodología de Minera Autlán para obtener el precio de exportación del ferromanganeso de China y los niveles de subvaloración y los consideró razonables, debido a que está sustentada en información específica del producto objeto de examen de vigencia y de la revisión de oficio y del IMnI, que es un organismo internacional reconocido en el sector de las ferroaleaciones; además, realizó los ajustes pertinentes al precio de exportación de China (por contenido de manganeso, flete marítimo, gastos de agente aduanal y derecho de trámite aduanero) a fin de permitir una comparación objetiva con el precio nacional.

134. La Secretaría determinó utilizar un contenido de manganeso a 73% para ajustar el precio del ferromanganeso de China. Por lo que se refiere al ajuste por contenido de manganeso del producto nacional, la Secretaría consultó la página de Internet de Minera Autlán y observó que ofrece el producto similar con un contenido de manganeso de 73%. Por lo que determinó ajustar el promedio ponderado de las seis empresas chinas de las que se aportó el porcentaje de manganeso que manejan, de acuerdo con la publicación “Manganese Market Outlook” publicada en agosto de 2023 por CRU, teniendo como resultado un contenido de manganeso de 73.31% al cual se realizó el ajuste antes señalado.

135. Tomando en consideración lo expuesto en los dos puntos anteriores de la presente Resolución, la Secretaría obtuvo el precio de exportación del ferromanganeso de China con gastos de internación en el mercado mexicano y lo comparó con el precio del producto nacional. Como resultado, si hubiesen ingresado importaciones de ferromanganeso de China durante el periodo de examen y de la revisión, el precio de exportación de China habría registrado una subvaloración de -27% por debajo del precio nacional.

136. Minera Autlán señaló que, en el periodo proyectado la rama de producción nacional no podría reducir sus precios al nivel del precio dumping de China, por lo que asume que el límite de la reducción sería su punto de equilibrio o punto en el que cubre sus costos de producción; sin embargo, ello redundaría en la disminución de su participación de mercado. Para el escenario en el cual se mantiene el impuesto a la exportación, estimó que bajaría sus precios al nivel de los precios del producto chino para no perder participación de mercado.

Precios de las importaciones y del producto nacional

Fuente: SIC-M e información de Minera Autlán.

6. Efectos reales y potenciales sobre la rama de producción nacional

139. Con la finalidad de evaluar los argumentos que Minera Autlán presentó sobre los efectos reales y potenciales de las importaciones de ferromanganeso originarias de China, la Secretaría analizó el desempeño de la rama de producción nacional a lo largo del periodo analizado. Para ello, consideró los indicadores económicos y financieros que Minera Autlán proporcionó, correspondiente al producto similar de fabricación nacional para el periodo analizado. Adicionalmente, se consideraron las proyecciones de dichos indicadores proporcionados por Minera Autlán para el periodo proyectado estimando que, ante la eliminación de la cuota compensatoria a las importaciones de China, estas se incrementarían, desplazando ventas de la producción nacional y presionando el precio interno hasta el nivel de su costo de producción; las proyecciones fueron acompañadas de la metodología utilizada para su cálculo.

140. Minera Autlán manifestó que el comportamiento de los indicadores de la producción nacional durante el periodo analizado guarda una estrecha relación con la producción de acero, la cual tiene las mismas tendencias que el CNA de ferromanganeso, y precisó lo siguiente:

a. el nivel de producción de ferromanganeso en México en el periodo de examen y de la revisión, fue inferior al que la rama de producción nacional alcanzó en el periodo 1;

b. la participación de mercado fue inferior a la que alcanzó en los cinco años previos, esta situación revela nuevamente que la rama de producción nacional enfrenta una situación de vulnerabilidad y que fácilmente se agravaría si se enfrentara con una competencia desleal del exterior, específicamente de China;

c. las tendencias de ventas al mercado interno fueron similares a las de la producción, con la diferencia que las reducciones fueron más importantes, de modo tal que al final del periodo analizado sus ventas internas registraron una reducción de 28.69% respecto del nivel del periodo 1 y del periodo analizado, y

d. los precios en el mercado interno y el empleo registraron las mismas tendencias que la producción por lo que cualquier medida que impacte en forma negativa al mercado de ferromanganeso, como puede ser la eliminación de cuotas compensatorias, impedirá que la rama de producción nacional se recupere y genere los empleos perdidos en los años que cubren el periodo de análisis y que se caracterizaron por factores que impactaron negativamente la economía mundial y nacional.

141. Minera Autlán manifestó que, a pesar de mostrar una recuperación importante en el periodo 4, lo cual fue un reflejo de la mejoría de la economía en general a nivel mundial, durante el periodo de examen y de la revisión, la rama de producción nacional se colocó nuevamente por debajo de los niveles observados en el periodo 1 del tiempo analizado. Argumentó que lo anterior muestra la sensibilidad de la industria ante los ciclos económicos y la importancia de aprovechar las mejores expectativas de recuperación de la economía mundial y nacional, las cuales pueden ser fuertemente limitadas al encontrarse nuevamente ante un escenario de competencia desleal y precios dumping, que merme drásticamente la demanda por el ferromanganeso fabricado por la rama de producción nacional.

142. Los indicadores financieros de rendimiento sobre la inversión en activos, en adelante ROA por sus siglas en inglés de Return On Assets, flujo de efectivo y capacidad de reunir capital, de conformidad con los artículos 3.6 del Acuerdo Antidumping, y 66 del RLCE, se evaluaron a partir de los estados financieros dictaminados de Minera Autlán para 2018 a 2022 y los estados financieros internos para los primeros semestres de 2022 y 2023, que consideran la producción del grupo o gama más restringido de productos que incluyen al producto similar.

143. Minera Autlán presentó sus estados de costos, ventas y utilidades de la mercancía similar, a nivel mercado interno y unitarios (en pesos por kilogramo), para el periodo analizado y proyecciones financieras para el periodo de julio 2023 a junio de 2024, bajo el escenario de la eliminación de la cuota compensatoria vigente.

144. La información financiera histórica proporcionada por Minera Autlán se actualizó mediante el método de cambios en el nivel general de precios utilizando el índice nacional de precios al consumidor calculado y publicado por el Instituto Nacional de Estadística y Geografía.

145. Tal como se señaló en el punto 99 de la presente Resolución, el CNA disminuyó 26% en el periodo 2, aumentó 3% en el periodo 3 y 13% en el periodo 4, disminuyó 10% en el de periodo de examen y de la revisión y de punta a punta disminuyó 22% en el periodo analizado.

146. La producción nacional siguió un comportamiento similar al del CNA, pues disminuyó 23% en el periodo 2 y 2% el periodo 3, mientras que aumentó 16% en el periodo 4, y volvió a disminuir 12% en el periodo de examen y de la revisión, con una disminución de 23% de punta a punta en el periodo analizado.

147. La PNOMI de la rama de producción nacional, tuvo un comportamiento prácticamente idéntico al de la producción nacional, con una disminución de 26% en el periodo 2 y de 3% en el periodo 3, un crecimiento de 19% en el periodo 4, y una caída de 9% en el periodo de examen y de la revisión, en tanto que de punta a punta mostró una disminución de 23% en el periodo analizado.

148. Respecto de la participación de mercado, la Secretaría observó que la participación de la PNOMI en el CNA disminuyó un punto porcentual en el periodo analizado, pues pasó de 93.4% en el periodo 1 a 92.8% en el periodo 2, 87.7% en el periodo 3, 92% en el periodo 4 y 92.6% en el periodo de examen y de la revisión.

149. El comportamiento del volumen de producción de la rama de producción nacional se reflejó en el desempeño de sus ventas totales (al mercado interno y externo), las ventas internas cayeron 25% en el periodo 2; sin embargo, aumentaron 0.5% en el periodo 3 y 11% en el periodo 4, pero mostraron una reducción de 15% en el periodo de examen y de la revisión, y disminuyeron 29% de punta a punta en el periodo analizado. Destaca que las ventas internas, con las que compiten las importaciones, representaron en promedio el 97.2% de las ventas totales durante el periodo analizado.