RESOLUCIÓN Final del procedimiento administrativo de examen de vigencia y de la revisión de oficio de la cuota compensatoria impuesta a las importaciones de cadena de acero de eslabones soldados originarias de la República Popular China, independientemente del país de procedencia |

Jueves 05 de Septiembre de 2024 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DEL PROCEDIMIENTO ADMINISTRATIVO DE EXAMEN DE VIGENCIA Y DE LA REVISIÓN DE OFICIO DE LA CUOTA COMPENSATORIA IMPUESTA A LAS IMPORTACIONES DE CADENA DE ACERO DE ESLABONES SOLDADOS ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa final el expediente administrativo E.C. Rev. 09/23 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía, en adelante Secretaría, se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Resolución final de la investigación antidumping

1. El 17 de julio de 2003, se publicó en el Diario Oficial de la Federación, en adelante DOF, la “Resolución final de la investigación antidumping sobre las importaciones de cadena de acero de eslabones soldados, mercancía actualmente clasificada en la fracción arancelaria 7315.82.02 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación, originarias de la República Popular China, independientemente del país de procedencia”, en adelante Resolución Final, mediante la cual la Secretaría determinó imponer una cuota compensatoria definitiva de 0.72 dólares de los Estados Unidos de América, en adelante dólares, por kilogramo, a las importaciones de cadena de acero de eslabones soldados, originarias de la República Popular China, en adelante China, incluidas las importaciones que ingresen al amparo de la Regla 8ª de las Complementarias para la interpretación y aplicación de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación, en adelante TIGIE.

B. Exámenes de vigencia previos

2. El 5 de enero de 2010, se publicó en el DOF la “Resolución final del examen de vigencia de la cuota compensatoria impuesta a las importaciones de cadena de acero de eslabones soldados originarias de la República Popular China, independientemente del país de procedencia. Esta mercancía se clasifica en la fracción arancelaria 7315.82.02 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación”, mediante la cual la Secretaría determinó modificar la cuota compensatoria de 0.72 a 0.50 dólares por kilogramo y mantenerla vigente por cinco años más, contados a partir del 17 de julio de 2008.

3. El 21 de julio de 2014, se publicó en el DOF la “Resolución final del examen de vigencia de la cuota compensatoria impuesta a las importaciones de cadena de acero de eslabones soldados, originarias de la República Popular China, independientemente del país de procedencia. Esta mercancía ingresa por la fracción arancelaria 7315.82.02 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación”, mediante la cual la Secretaría determinó prorrogar por cinco años más la vigencia de la cuota compensatoria de 0.50 dólares por kilogramo, señalada en el punto anterior, contados a partir del 18 de julio de 2013.

4. El 17 de julio de 2019, se publicó en el DOF la “Resolución final del examen de vigencia de la cuota compensatoria impuesta a las importaciones de cadena de acero de eslabones soldados originarias de la República Popular China, independientemente del país de procedencia”, mediante la cual la Secretaría determinó prorrogar por cinco años más la vigencia de la cuota compensatoria de 0.50 dólares por kilogramo, señalada en los puntos 2 y 3 de la presente Resolución, contados a partir del 18 de julio de 2018.

C. Aviso sobre la vigencia de cuotas compensatorias

5. El 2 de noviembre de 2022, se publicó en el DOF el Aviso sobre la vigencia de cuotas compensatorias, mediante el cual se comunicó a los productores nacionales y a cualquier persona que tuviera interés jurídico, que las cuotas compensatorias definitivas impuestas a los productos listados en dicho Aviso se eliminarían a partir de la fecha de vencimiento que se señaló en el mismo para cada uno, salvo que un productor nacional manifestara por escrito su interés en que se iniciara un procedimiento de examen. El listado incluyó a la cadena de acero de eslabones soldados originaria de China, objeto del presente procedimiento.

D. Manifestación de interés

6. El 5 de junio de 2023, Deacero, S.A.P.I. de C.V., en adelante Deacero, manifestó su interés en que la Secretaría iniciara el examen de vigencia de la cuota compensatoria definitiva impuesta a las importaciones de cadena de acero de eslabones soldados originarias de China. Propuso como periodo de examen de vigencia el comprendido del 1 de abril de 2022 al 31 de marzo de 2023 y como periodo de análisis, el comprendido del 1 de abril de 2018 al 31 de marzo de 2023.

E. Resolución de Inicio del cuarto examen de vigencia y de la revisión de oficio

7. El 14 de julio de 2023, se publicó en el DOF la “Resolución por la que se declara el inicio del procedimiento administrativo de examen de vigencia y de la revisión de oficio de la cuota compensatoria impuesta a las importaciones de cadena de acero de eslabones soldados originarias de la República Popular China, independientemente del país de procedencia”, en adelante Resolución de Inicio, por medio de la cual se fijó como periodo de examen y de la revisión el comprendido del 1 de abril de 2022 al 31 de marzo de 2023, y como periodo de análisis el comprendido del 1 de abril de 2018 al 31 de marzo de 2023.

F. Producto objeto de examen y de la revisión

1. Descripción del producto

8. El producto objeto de examen y de la revisión es el alambre de acero al carbono, cortado, doblado y soldado para formar la cadena. Se conoce con el nombre genérico de cadena de acero de eslabones soldados, aunque también tiene las siguientes denominaciones: cadena soldada, cadena pulida, cadena galvanizada, cadena electro-galvanizada, cadena electro-soldada o cadena de eslabón soldado.

2. Características

9. Las características principales que identifican a la cadena de acero de eslabones soldados objeto de examen y de la revisión son el diámetro del alambre que forma los eslabones, el largo y ancho de estos, la resistencia a la tensión (carga de trabajo y de ruptura) y el peso por metro lineal.

10. El diámetro del alambre es relevante en la decisión de compra de los consumidores, porque influye en la resistencia a la tensión de la cadena. Los diámetros más comunes del alambre son 1/8, 3/16, 1/4, 5/16, 3/8, 7/16, 1/2 y 1 pulgada. Hasta cierto grado, los diversos diámetros pueden ser intercambiables entre sí, dependiendo de la resistencia a la tensión que tengan y el factor de seguridad requerido. En general, la cadena puede comercializarse indistintamente pulida o galvanizada con zinc (salvo en usos donde la resistencia a la corrosión sea importante).

3. Tratamiento arancelario

11. Actualmente el producto objeto de examen y de la revisión ingresa al mercado nacional a través de la fracción arancelaria 7315.82.91 Número de Identificación Comercial, en adelante NICO, 02 y 99 de la TIGIE, cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

Capítulo 73 |

Manufacturas de fundición, hierro o acero |

|

Partida 7315 |

Cadenas y sus partes, de fundición, hierro o acero. |

|

|

- Cadenas de eslabones articulados y sus partes: |

|

Subpartida 7315.82 |

-- Las demás cadenas, de eslabones soldados. |

|

Fracción 7315.82.91 |

Las demás cadenas, de eslabones soldados. |

|

NICO 02 |

De peso inferior a 15 kg por metro lineal, extendida, excepto lo comprendido en el número de identificación comercial 7315.82.91.01. |

|

NICO 99 |

Las demás. |

Fuente: “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación”, en adelante Decreto LIGIE 2022, "Acuerdo por el que se dan a conocer las tablas de correlación entre las fracciones arancelarias de la Tarifa de la Ley de Impuestos Generales de Importación y de Exportación (TIGIE) 2020-2022” y "Acuerdo por el que se dan a conocer los Números de Identificación Comercial (NICO) y sus tablas de correlación”, publicados en el DOF el 7 de junio, 14 de julio y 22 de agosto, todos de 2022, respectivamente.

12. La unidad de medida para la cadena de acero de eslabones soldados en la TIGIE y en las operaciones comerciales y de importación es el kilogramo.

13. Conforme al Decreto LIGIE 2022, las importaciones que ingresan a través de la fracción arancelaria 7315.82.91 de la TIGIE están exentas de arancel; no obstante, de conformidad con el “Decreto por el que se modifica la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación”, publicado en el DOF el 22 de abril de 2024, las importaciones que ingresen a través de la fracción arancelaria 7315.82.91 de la TIGIE se encuentran sujetas a un arancel temporal del 35% aplicable a partir del 23 de abril de 2024, con una vigencia de dos años.

4. Proceso productivo

14. Los insumos para la fabricación de la cadena de acero de eslabones soldados cuando el producto final se galvanizó son: alambrón y zinc, entre otras materias primas, además de energía eléctrica, mano de obra y maquinaria especializada.

15. El proceso productivo inicia con la trefilación del alambrón en máquinas de estiraje de 1, 3 y 4 pasos. El alambre resultante se limpia con dados de carburo de tungsteno (decapado mecánico) y se embobina en carretes o portarrollos que pasan a una máquina, en donde el alambre se corta para formar los eslabones que se enganchan para formar la cadena.

16. Los eslabones se sueldan por medio de arco eléctrico. La cadena de acero se somete a diversas pruebas para comprobar que cumple con la longitud determinada, la calidad de la soldadura y la carga mínima especificada por las normas; posteriormente se pule o galvaniza con zinc por inmersión, o bien, a través de procesos de electro galvanizado. Finalmente, la cadena de acero de eslabones soldados se pesa y empaca en cubetas de plástico de 25 o 50 kilogramos, principalmente, o en sacos de diferentes pesos.

5. Normas

17. La cadena de acero de eslabones soldados debe cumplir con la norma ASTM A-413/A-413M-21 “Especificación estándar para cadena de acero al carbón” de la Sociedad Americana para Pruebas y Materiales, en adelante ASTM, por las siglas en inglés de American Society for Testing and Materials, y con las “Especificaciones de cadena de acero soldada” de la Asociación Nacional de Productores de Cadena de Estados Unidos de América, en adelante NACM, por las siglas en inglés de National Association of Chain Manufacturers.

6. Usos y funciones

18. El producto objeto de examen y de la revisión tiene diversos usos, el empleo doméstico es el más común, por ejemplo, para cerrar rejas de casas o comercios, impedir el paso en los estacionamientos y restringir el movimiento de mercancía o animales. En el sector agropecuario se utiliza para remolcar cultivos y en los aserraderos para mover o tumbar troncos y mantenerlos fijos en los contenedores donde se transportan. En la industria del transporte para remolcar todo tipo de vehículos y, en la construcción, para cargar diversos materiales. Se usa también en los barcos camaroneros para sujetar la red con la que se atrapan los camarones.

19. Algunos segmentos del mercado prefieren la cadena galvanizada porque ofrece mayor resistencia a la oxidación y tiene una mejor apariencia física, pero puede sustituirse por cadena pulida sin menoscabo de sus funciones, sobre todo cuando los precios son favorables. Los mercados y consumidores de cada cadena de acero son prácticamente los mismos.

G. Convocatoria y notificaciones

20. Mediante la Resolución de Inicio, la Secretaría convocó a las productoras nacionales, importadoras y exportadoras del producto objeto de examen y de la revisión, y a cualquier persona que considerara tener interés jurídico en el resultado del procedimiento, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

21. La Secretaría notificó el inicio del procedimiento de examen y de la revisión a las productoras nacionales, a las importadoras y exportadoras de las que tuvo conocimiento, así como al gobierno de China.

H. Partes interesadas comparecientes

22. Las partes interesadas que comparecieron en tiempo y forma al procedimiento son las siguientes:

1. Productoras nacionales

Deacero, S.A.P.I. de C.V.

Av. Pdte. Masaryk no. 61, cuarto piso, despacho 401

Col. Polanco V Sección

C.P. 11560, Ciudad de México

Industrial de Alambres, S.A. de C.V.

Blvd. Capitán Carlos Camacho Espíritu no. 1501

Col. Barrio La Asunción San Francisco Totimehuacán

C.P. 72595, Puebla, Puebla

Clavos Nacionales C.N., S.A. de C.V.

Clavos Nacionales México, S.A. de C.V.

Paseo de España no. 90, interior ph 2

Col. Lomas Verdes 3ra. Sección

C.P. 53125, Naucalpan de Juárez, Estado de México

I. Primer periodo de ofrecimiento de pruebas

1. Prórrogas

23. A solicitud de Deacero, Industrial de Alambres, S.A. de C.V., en adelante INDASA, Clavos Nacionales México, S.A. de C.V., en adelante Clavos México y Clavos Nacionales C.N., S.A. de C.V., en adelante Clavos CN o, en su conjunto Productoras nacionales, la Secretaría otorgó una prórroga de 15 días hábiles a cada una para que presentaran sus respuestas a los formularios de examen de vigencia y de la revisión de cuota compensatoria, así como los argumentos y pruebas que a su derecho conviniera. El plazo venció el 13 de septiembre de 2023.

24. El 13 de septiembre de 2023, las Productoras nacionales presentaron sus respuestas a los formularios de examen de vigencia y de la revisión de cuota compensatoria, así como los argumentos y pruebas que a su derecho convino, los cuales constan en el expediente administrativo y fueron considerados para la emisión de la presente Resolución.

J. Réplicas

25. Debido a que no comparecieron contrapartes de las Productoras nacionales, no se presentaron réplicas.

K. Requerimientos de información

26. El 10 de octubre de 2023, la Secretaría notificó requerimientos de información a la empresa Truper, S.A. de C.V., en adelante Truper, y a diversos importadores. El plazo venció el 24 de octubre de 2023.

27. El 11 de octubre de 2023, la Secretaría notificó requerimientos de información a las empresas Deacero, INDASA, Clavos México, Clavos CN, así como a la Asociación Nacional de Fabricantes de Herramientas y Productos Ferreteros, A.C., en adelante ANFHER. El plazo venció el 25 de octubre de 2023.

28. El 18 de octubre de 2023, la Secretaría notificó requerimientos de información al Servicio de Administración Tributaria, en adelante SAT, y a diversos importadores. El plazo venció el 1 de noviembre de 2023.

1. Prórrogas

29. La Secretaría otorgó a solicitud de Deacero, INDASA, Clavos México y Clavos CN, una prórroga de 10 días hábiles para presentar sus respuestas a los requerimientos de información. El plazo venció el 9 de noviembre de 2023. Asimismo, a solicitud de Deacero e INDASA, otorgó una prórroga adicional de cinco días hábiles. El plazo venció el 16 de noviembre de 2023.

2. Partes

a. Productoras nacionales

i Clavos México y Clavos CN

30. El 9 de noviembre de 2023, Clavos México y Clavos CN respondieron el requerimiento de información que la Secretaría formuló el 11 de octubre de 2023 para que, entre otras, corrigieran diversos aspectos de forma; realizaran cálculos por tipo de producto (pulida y galvanizada); exhibieran pruebas para acreditar que el valor en aduana está a nivel costo, seguro y flete, en adelante CIF, por las siglas en inglés de Cost, Insurance and Freight; explicaran por qué excluyeron las operaciones de importación con las claves de pedimento A3, BA, BH, F3 y F4; demostraran que la cotización utilizada para calcular el ajuste por flete interno corresponde a un contenedor de 20 pies y al traslado de la mercancía objeto de examen y de la revisión; presentaran información alterna a las 10 facturas comerciales que exhibieron, que pertenezca al producto objeto de examen y de la revisión y que los montos de los ajustes correspondan a los trayectos, desde el puerto de destino hasta la(s) planta(s) productora(s) del producto objeto de examen y de la revisión; acreditaran que las plantas que refieren son productoras de la mercancía objeto de examen y de la revisión; proporcionaran pruebas que sustenten las rutas de traslado de mercancías de China a México; acreditaran que la cotización del ajuste por concepto de seguro corresponde al producto objeto de examen y de la revisión, de no ser el caso, aportaran una cotización de otra fuente alterna que haga referencia al producto objeto de examen y de la revisión y entregaran la metodología de cálculo del ajuste; proporcionaran las pruebas que acrediten que las empresas Taian Juheng Machinery, en adelante Taian Juheng, Shandong Wanhui Mining Machinery Co. Ltd., en adelante Shandong Wanhui y Chenli Group Co. Ltd., en adelante Chenli Group, son de las principales productoras de la mercancía objeto de examen y de la revisión; acreditaran que las referencias de precios pertenecen al producto objeto de examen y de la revisión; aportaran información acerca de las condiciones y características que debía incluir el estudio de mercado de la consultora Asia IBS, en adelante Estudio Asia IBS (empresa fundada en Hong Kong en 2008, líder en la realización y desarrollo de proyectos, ubicada en Shanghái, China); sustentaran que los precios proporcionados están a nivel ex fábrica; justificaran que las referencias de precios en China constituyen una base razonable para calcular el valor normal; corrigieran o justificaran diversas descripciones en la metodología para identificar el valor y volumen de las importaciones objeto de examen y de la revisión de cadena de acero de eslabones soldados, así como la base de importaciones del SAT; señalaran si actualmente producen cadena de acero de eslabones soldados y exhibieran una muestra de facturas de venta de dicha mercancía, emitidas en el periodo de análisis; proporcionaran las órdenes de compra realizadas por sus clientes en el periodo señalado; aclararan si la capacidad instalada reportada corresponde solo al producto objeto de examen y de la revisión; explicaran la metodología mediante la cual estimaron las cifras reportadas de abril de 2018 a marzo de 2023, y aclararan cuál es la unidad de medida de los indicadores y de la capacidad instalada reportados; proporcionaran diversa información respecto de las proyecciones presentadas; exhibieran el estado de costos y gastos a nivel unitario orientado al mercado interno para la producción y venta de cadena de acero de eslabones soldados, en pesos por kilogramo, e incluyeran las proyecciones financieras respectivas; así como para que realizaran un análisis en el que compararan la asimetría o magnitud entre el potencial exportador de China del producto objeto de examen y de la revisión en relación con el mercado y producción nacional en el periodo de examen y de la revisión.

ii Deacero

31. El 16 de noviembre de 2023, Deacero respondió al requerimiento de información que la Secretaría formuló el 11 de octubre de 2023 para que, entre otras, corrigiera diversos aspectos de forma; realizara cálculos por tipo de producto (pulido y galvanizado); aportara la estructura porcentual de costos de producción utilizada en la fabricación de cadena de acero de eslabones soldados; identificara los factores de producción utilizados intensivamente en el proceso de producción de la mercancía objeto de examen y de la revisión y, en caso de que utilizara la estructura de costos de la producción nacional, justificara la similitud con la que se emplea en China; presentara las pruebas que acreditaran que el valor en aduana se encuentra a nivel CIF; realizara aclaraciones a la metodología para depurar la base de datos de las importaciones en el periodo de examen y de la revisión; identificara la planta productora del producto objeto de examen y de la revisión, desde la cual aplica el ajuste por flete terrestre; explicara la metodología que utilizó para ajustar por inflación el flete terrestre; aclarara si la cotización por ajuste de flete marítimo corresponde a cadena de acero de eslabones soldados, en caso contrario, proporcionara una fuente para acreditar dicho ajuste, la cual debía corresponder al producto y periodo de examen y de la revisión; corrigiera la metodología de deflactación del ajuste por flete marítimo; presentara datos de la capacidad productiva en el mercado interno referentes al periodo de examen y de la revisión; convirtiera los precios internos en la moneda china y aplicara la inflación en dicho país con el Índice de Precios al Consumidor, en adelante IPC, en virtud de que estos fueron ajustados por inflación para llevarlos al periodo de examen y de la revisión, los cuales están en dólares por kilogramo y se aplicó la tasa de inflación en China; explicara cómo obtuvo la consultora UNO International Trade Strategy, empresa de consultoría económica con sede en Washington, D.C., especializada en remedios comerciales, los precios en el mercado interno de China; acreditara la similitud en la estructura de costos entre China y México; proporcionara datos sobre los gastos generales y la utilidad que correspondan a productores de cadena de acero de eslabones soldados; exhibiera las constancias probatorias que correspondan al periodo de examen y de la revisión que acreditaran que China es una economía que no se rige por principios de mercado, así como que la República Federativa de Brasil, en adelante Brasil, es una economía de mercado o, en su caso, justificara que siguen vigentes; que presentara pruebas para sustentar la similitud de la mercancía brasileña y la china; para el producto fabricado en China y Brasil, presentara la metodología para calcular el ajuste por cargas impositivas y, en relación con el mercado interno de Brasil, los precios de la cadena de acero de eslabones soldados; presentara las pruebas de que las tasas impositivas que presentó están vigentes al periodo de examen y de la revisión; señalara si la tasa de impuesto denominada "SEM IPI", que se desprende del estudio de mercado “Brazilian Market for Welded Steel Chains”, en adelante Estudio de mercado de país sustituto, es de nueva creación y cuál es su significado; aclarara si empleó los precios del Estudio de mercado de país sustituto para el cálculo del valor normal y si se ajustaron por inflación; presentara el cálculo del ajuste por inflación de los precios de cadena de acero de eslabones soldados de Brasil, utilizando el IPC para llevarlo al periodo de examen y de la revisión; calculara el margen de dumping, junto con las fórmulas; precisara diversos aspectos de la metodología para identificar el valor y volumen de las importaciones de cadena de acero de eslabones soldados, así como de la base de importaciones que proporcionó la Cámara Nacional de la Industria del Hierro y del Acero, en adelante CANACERO, que obtuvo del SAT; explicara la metodología mediante la cual estimó las cifras de su capacidad instalada reportadas para el periodo analizado; presentara estados financieros en moneda nacional de 2022, comparable con cifras de 2021, estados financieros de carácter interno en moneda nacional (balance general, estados de resultados y de flujo de efectivo) correspondientes al primer trimestre de 2023 comparable con el primer trimestre de 2022 y corrigiera diversas inconsistencias respecto de las proyecciones presentadas.

iii INDASA

32. El 16 de noviembre de 2023, INDASA respondió al requerimiento de información que la Secretaría formuló el 11 de octubre de 2023 para que, entre otras, corrigiera diversos aspectos de forma; explicara por qué consideró que una eventual eliminación de la cuota compensatoria definitiva a las importaciones de cadena de acero de eslabones soldados originarias de China, daría lugar a la continuación o repetición del daño a la rama de producción nacional y, en particular, en sus variables económicas y financieras; proporcionara las cifras de las operaciones de importación del producto objeto de examen y de la revisión efectuadas durante el periodo analizado a través de la fracción arancelaria sujeta al presente procedimiento; calculara los volúmenes de las importaciones para el producto objeto de examen y de la revisión efectuadas durante el periodo de análisis, tanto de China como de países distintos; explicara la metodología para obtener las cifras de los volúmenes de importaciones y presentara las hojas de trabajo; calculara los precios de las importaciones del producto objeto de examen y de la revisión, y considerara los gastos de internación para el periodo analizado; proporcionara un análisis del comportamiento de los precios en el mercado nacional en el periodo analizado; indicara si en el periodo de análisis, las importaciones de cadena de acero de eslabones soldados, así como los precios del producto de China se incrementaron, disminuyeron o fueron constantes; señalara si durante el periodo de análisis se observaron niveles de subvaloración del producto chino en relación con el precio de sus ventas en el mercado interno; explicara si el comportamiento de los precios del producto chino en el periodo analizado está asociado con el comportamiento de los volúmenes y participación del producto objeto de examen y de la revisión en el mercado nacional; presentara información que sustentara las proyecciones proporcionadas; exhibiera estados financieros dictaminados de 2022, estados financieros de carácter interno en moneda nacional del primer trimestre de 2023, comparable con el primer trimestre de 2022; presentara nuevamente el Anexo 6 del formulario de examen de vigencia, del estado de costos, ventas y utilidades de la mercancía similar destinada al mercado interno con la información financiera para cada uno de los periodos que comprende el analizado y el estado de costos y gastos a nivel unitario orientado al mercado interno para la producción y venta de cadena de acero de eslabones soldados en pesos por kilogramo; describiera las características del producto objeto de examen y de la revisión, así como los cambios ocurridos durante el periodo de análisis; proporcionara información cuantitativa que permitiera evaluar si China cuenta con potencial de exportación del producto objeto de examen y de la revisión que pudiera destinarse a México en caso de eliminarse la cuota compensatoria; realizara un análisis comparativo de la magnitud entre el potencial exportador de China del producto objeto de examen y de la revisión en relación con el mercado y producción nacional en el periodo de examen y de la revisión, así como que explicara las razones por las que el mercado mexicano es un destino real para las exportaciones del producto objeto de examen y de la revisión, y tomara en cuenta la existencia de otros mercados.

3. No partes

33. El 10 de octubre de 2023, la Secretaría requirió a Truper, para que indicara si durante el periodo analizado fabricó cadena de acero de eslabones soldados y, en caso afirmativo, proporcionara el valor y volumen de producción y ventas en el mercado interno y de exportación; exhibiera el catálogo de la cadena de acero de eslabones soldados que fabrica; manifestara si importó cadena de acero de eslabones soldados originaria de China y, de ser el caso, proporcionara los pedimentos de importación y sus anexos. Presentó su respuesta el 24 de octubre de 2023.

34. El 11 de octubre de 2023, la Secretaría requirió a la ANFHER, para que aclarara si Clavos México y Clavos CN produjeron durante el periodo de análisis el producto objeto de examen y de la revisión, y si actualmente lo fabrican. Presentó su respuesta el 26 de octubre de 2023.

35. El 10 y 18 de octubre de 2023, la Secretaría requirió a 33 importadores para que presentaran los pedimentos de importación del producto objeto de examen y de la revisión, así como sus facturas y documentos anexos, para el periodo de análisis. Presentaron respuesta 23 importadores.

36. El 18 de octubre de 2023, la Secretaría solicitó al SAT información relacionada con las importaciones del producto objeto de examen y de la revisión, para el periodo de examen y de la revisión. Presentó su respuesta el 27 de octubre de 2023.

L. Resolución preliminar de la revisión de oficio

37. El 21 de marzo de 2024, la Secretaría publicó en el DOF la “Resolución preliminar de la revisión de la cuota compensatoria impuesta a las importaciones de cadena de acero de eslabones soldados originarias de la República Popular China, independientemente del país de procedencia”, en adelante Resolución Preliminar, mediante la cual determinó continuar con el procedimiento administrativo de revisión sin modificar la cuota compensatoria vigente señalada en los puntos 2, 3 y 4 de la presente Resolución.

38. Mediante la publicación referida en el punto anterior, la Secretaría notificó la Resolución Preliminar a las partes interesadas y las convocó para que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes.

M. Reuniones técnicas de información

39. Las productoras nacionales Clavos México y Clavos CN solicitaron una reunión técnica de información con el objeto de conocer la metodología que la Secretaría utilizó para determinar el margen de discriminación de precios en la Resolución Preliminar. La reunión se llevó a cabo el 5 de abril de 2024. La Secretaría levantó el reporte de la reunión, el cual consta en el expediente administrativo, de conformidad con el artículo 85 del Reglamento de la Ley de Comercio Exterior, en adelante RLCE.

N. Argumentos y pruebas complementarias

40. El 21 de marzo de 2024, la Secretaría notificó a las Productoras nacionales la apertura del segundo periodo de ofrecimiento de pruebas correspondiente al procedimiento de examen y de la revisión y las convocó para presentar los argumentos y las pruebas complementarias que estimaran pertinentes.

41. El 12 de abril de 2024, Clavos México y Clavos CN presentaron sus argumentos y pruebas complementarias para el procedimiento de examen y de la revisión, los cuales constan en el expediente administrativo y fueron considerados para la emisión de la presente Resolución.

42. El 22 de abril de 2024, INDASA y Deacero presentaron sus argumentos y pruebas complementarias para el procedimiento de examen y de la revisión, los cuales constan en el expediente administrativo y fueron considerados para la emisión de la presente Resolución.

O. Requerimientos de información

43. El 14 de mayo de 2024, la Secretaría notificó requerimientos de información a las empresas Deacero, INDASA, Clavos México y Clavos CN. El plazo venció el 28 de mayo de 2024.

1. Prórrogas

44. La Secretaría, a petición de INDASA, Deacero, Clavos México y Clavos CN, otorgó una prórroga de tres días hábiles para que presentaran sus respuestas al requerimiento de información que la Secretaría formuló el 14 de mayo de 2024. El plazo venció el 31 de mayo de 2024.

45. La Secretaría otorgó a petición de Deacero, una prórroga adicional a la señalada en el punto anterior de esta Resolución de un día hábil. El plazo venció el 3 de junio de 2024.

2. Partes interesadas

a. Productoras nacionales

i Deacero, INDASA, Clavos México y Clavos CN

46. El 31 de mayo de 2024, INDASA, Clavos México y Clavos CN, y el 3 de junio de 2024, Deacero, respondieron a los requerimientos de información referidos en el punto 43 para que, entre otras, proporcionaran alternativas de precios del producto objeto de examen y de la revisión, que sustentaran la probabilidad de que la eliminación de la cuota compensatoria daría lugar a que dichos precios se realizarían en condiciones de subvaloración; realizaran los ajustes que correspondan al precio del producto objeto de examen y de la revisión, a fin de compararlos con el precio nacional de venta en el mercado interno; explicaran cómo calcularon dichos precios y proporcionaran la hoja de trabajo correspondiente y el soporte probatorio; indicaran cuál sería el efecto del precio de la mercancía objeto de examen y de la revisión estimado en el precio de venta en el mercado interno para (abril de 2023-marzo de 2024), en adelante periodo proyectado y, en su caso, explicaran cómo estimaron el precio nacional y proporcionaran la hoja de cálculo correspondiente; expusieran cuál sería el comportamiento o la tendencia del precio del producto objeto de examen y de la revisión, y de su similar en el periodo proyectado; calcularan el efecto que el precio estimado del producto objeto de examen y de la revisión tendría en sus indicadores económicos y financieros, que explicara una afectación y la probabilidad de la continuación o repetición del daño a la rama de producción nacional, con la hoja de sus cálculos; así como para que explicaran los efectos negativos en sus indicadores proyectados como consecuencia del precio estimado del producto objeto de examen y de la revisión en el periodo proyectado.

47. El 31 de mayo de 2024, Clavos México, Clavos CN e INDASA, y el 3 de junio de 2024, Deacero respondieron el requerimiento de información que la Secretaría les formuló de forma particular el 14 de mayo de 2024:

a. Clavos México y Clavos CN, para que presentaran los estados financieros de carácter interno, en pesos mexicanos, correspondientes al primer trimestre de 2023, comparable con cifras del primer trimestre de 2022; los estados de resultados acumulados para el primer trimestre de 2023 y de 2022; proporcionaran nuevamente el Anexo 6 del formulario de examen de vigencia con las fórmulas y la metodología utilizada en sus proyecciones; exhibieran el Anexo 5.A del formulario de examen de vigencia con todos los indicadores económicos y financieros proyectados, considerando las modificaciones al Anexo 6 de acuerdo con las modificaciones que, en su caso, realizaran al precio nacional.

b. INDASA, para que presentara los estados financieros de carácter interno en pesos mexicanos, correspondientes a 2022, comparable con cifras de 2021; proporcionara mayores elementos que soporten la tendencia a la baja del mercado del alambrón en el 2023, y realizara las modificaciones correspondientes al estado de costos, ventas y utilidades proyectadas derivadas de los cambios que, en su caso, hiciera al precio nacional.

c. Deacero, para que presentara estados financieros de carácter interno en pesos mexicanos, correspondientes a 2022 comparable con cifras de 2021, los estados financieros internos del primer trimestre del 2021 y del primer trimestre de 2022 en pesos mexicanos; en relación con sus proyecciones del estado de costos, ventas y utilidades, realizara las modificaciones correspondientes al estado de costos, ventas y utilidades proyectadas derivadas de los cambios que, en su caso, hiciera al precio nacional; verificara o corrigiera el cálculo de la proyección de la producción nacional del producto objeto de examen y de la revisión, así como verificara que el volumen de producción orientada al mercado interno, en adelante POMI, reste el volumen de las exportaciones para el periodo proyectado.

P. Hechos esenciales

48. El 14 de junio de 2024, la Secretaría notificó a las Productoras nacionales, los hechos esenciales del presente procedimiento, los cuales sirvieron de base para emitir la presente Resolución, de conformidad con los artículos 6.9 y 11.4 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994, en adelante Acuerdo Antidumping. El 28 de junio de 2024, Deacero e INDASA presentaron sus argumentos a los hechos esenciales, los cuales constan en el expediente administrativo y fueron considerados para emitir la presente Resolución. Clavos México y Clavos CN no presentaron argumentos a los hechos esenciales.

Q. Audiencia pública

49. El 21 de junio de 2024, se celebró la audiencia pública de este procedimiento, la cual contó con la participación de Deacero, INDASA, Clavos México y Clavos CN, quienes tuvieron la oportunidad de exponer sus argumentos según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46, fracción I de la Ley Federal de Procedimiento Contencioso Administrativo, en adelante LFPCA.

R. Alegatos

50. El 28 de junio de 2024, Deacero, INDASA, Clavos México y Clavos CN presentaron sus alegatos, los cuales constan en el expediente administrativo y fueron considerados para emitir la presente Resolución.

S. Opinión de la Comisión de Comercio Exterior

51. Con fundamento en los artículos 68, último párrafo y 89 F, fracción III de la Ley de Comercio Exterior, en adelante LCE, y 19, fracción XI del Reglamento Interior de la Secretaría de Economía, en adelante RISE, el proyecto de la presente Resolución se sometió a opinión de la Comisión de Comercio Exterior, el cual fue opinado favorablemente por mayoría, en la sesión ordinaria del 2 de agosto de 2024.

CONSIDERANDOS

A. Competencia

52. La Secretaría es competente para emitir la presente Resolución conforme a lo dispuesto en los artículos 11.1, 11.2, 11.3, 11.4, 12.2 y 12.3 del Acuerdo Antidumping; 16 y 34, fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 5o., fracción VII, 59, fracción I, 67, 68, 70 y 89 F de la LCE; 80, 83, fracción I, 99 y 100 del RLCE, y 1, 2, apartado A, fracción II, numeral 7, y 19, fracciones I y IV del RISE.

B. Legislación aplicable

53. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, el Código Federal de Procedimientos Civiles, en adelante CFPC, y la LFPCA, los tres últimos de aplicación supletoria.

C. Protección de la información confidencial

54. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas presentaron, ni la información confidencial que ella misma se allegó, de conformidad con lo dispuesto en los artículos 6.5 del Acuerdo Antidumping; 80 de la LCE, y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

55. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Ampliación del plazo para emitir la Resolución final

56. De conformidad con el artículo 5.10 del Acuerdo Antidumping, la Secretaría emite la presente Resolución dentro del plazo de 18 meses contados a partir del inicio de esta investigación, en virtud de las siguientes consideraciones: i) el volumen de información que exhibió cada una de las partes interesadas; ii) la complejidad del análisis de la información presentada por las partes, y iii) el otorgamiento de diversas prórrogas durante el procedimiento, razones por las cuales se actualiza la circunstancia excepcional que contempla el Acuerdo Antidumping para emitir la presente Resolución dentro del plazo descrito.

F. Respuesta a ciertos argumentos de las partes

1. Ausencia de exportadores en el procedimiento

57. Deacero argumentó que en el procedimiento de examen y de la revisión no comparecieron empresas importadoras ni exportadoras productoras de cadena de acero de eslabones soldados, lo cual tiene como consecuencia que en el expediente administrativo no conste información, pruebas, ni argumentos que desvirtúen la existencia de discriminación de precios, de manera que no se configuró controversia alguna en relación con los elementos exhibidos por la rama de producción nacional sobre la conducta desleal de las empresas productoras y exportadoras de China. Asimismo, manifestó que de conformidad con el artículo 201 del CFPC, se ha dado una confesión ficta, por lo que, la Secretaría debe resolver conforme a lo dispuesto en el artículo 6.8 y el párrafo 7 del Anexo II del Acuerdo Antidumping, dado que se ha configurado la falta de cooperación y obstaculización del presente procedimiento por parte de las empresas productoras y exportadoras del producto objeto de examen y de la revisión, lo cual implica la utilización de la información adversa disponible.

58. La Secretaría considera que el argumento de Deacero respecto de la configuración de la confesión ficta por la no comparecencia de exportadores e importadores de la mercancía objeto de examen y de la revisión son improcedentes, debido a que ante la ausencia o no comparecencia de alguna posible parte interesada a los procedimientos de investigación en materia de prácticas desleales de comercio internacional, como es el caso, no opera la confesión ficta como erradamente sugiere Deacero, sino la figura jurídica de “los hechos de que se tenga conocimiento” a partir de la información disponible; es decir, los acreditados mediante las pruebas y datos aportados en tiempo y forma por las partes interesadas, así como por la información obtenida por la propia Secretaría, de conformidad con los artículos 6.8 y Anexo II del Acuerdo Antidumping; 54, segundo párrafo, y 64, último párrafo de la LCE. Por lo tanto, ante la ausencia de exportadores e importadores de la mercancía objeto de examen y de la revisión, se resolverá con base en la información proporcionada, en este caso, por Deacero, INDASA, Clavos México y Clavos CN, así como de la que se allegó la Secretaría.

59. Respecto del argumento sobre que se ha configurado la falta de cooperación y obstaculización del procedimiento por parte de las empresas productoras y exportadoras del producto objeto de examen y de la revisión, la Secretaría considera que tal argumento es improcedente por carecer de sustento, ya que la falta de cooperación de alguna de las partes en los procedimientos en materia de prácticas desleales de comercio exterior no justifica la inferencia de conclusiones desfavorables para ellas; es decir, la utilización de los hechos de que se tenga conocimiento prevista en el artículo 6.8 y el párrafo 7 del Anexo II del Acuerdo Antidumping no tiene por objeto castigar a las partes que no proporcionan información, o bien, premiar a quienes sí la hayan proporcionado, así como tampoco conlleva la facultad de la autoridad para formular inferencias de conclusiones desfavorables o menos favorables, ni que sus determinaciones carezcan de fundamento de iure y de facto para aplicar una sanción por el hecho de no comparecer al procedimiento y dejar de proporcionar información pertinente, sino que su objetivo es poder continuar con el procedimiento a fin de realizar la determinación correspondiente, es decir, la falta de cooperación de una parte podría derivar en un resultado menos favorable a diferencia de si esta hubiera cooperado, pero no implica una facultad de sanción ni un resultado predeterminado en tal sentido.

G. Análisis sobre la continuación o repetición del dumping

60. A este procedimiento no comparecieron productoras exportadoras de China, ni alguna empresa importadora de la mercancía objeto de examen y de la revisión. Tampoco compareció el gobierno de China. Únicamente comparecieron Deacero, INDASA, Clavos México y Clavos CN, en consecuencia, la Secretaría realizó el examen y la revisión con base en la información y pruebas proporcionadas por las Productoras nacionales, y de las que se allegó en términos de lo dispuesto por los artículos 6.8 y Anexo II del Acuerdo Antidumping, y 54 párrafo segundo y 64 último párrafo de la LCE.

1. Precio de exportación

61. Deacero, Clavos CN y Clavos México consideraron las importaciones originarias de China que ingresaron a través de las fracciones arancelarias 7315.82.03 y 7315.82.91, NICO 02 y 99 de la TIGIE, que obtuvieron del SAT a través de la CANACERO, para el periodo del 1 de abril de 2022 al 31 de marzo de 2023. Señalaron que las operaciones se encuentran a nivel CIF.

62. Manifestaron que través de las fracciones arancelarias de la TIGIE, señaladas en el punto anterior de la presente Resolución, ingresa mercancía distinta a la que es objeto de examen y de la revisión. Clavos CN, Clavos México y Deacero aplicaron su propia metodología para identificar el producto objeto de examen y de la revisión. Clavos CN y Clavos México aplicaron los siguientes criterios:

a. excluyeron las operaciones de importación con descripción distinta a la del producto objeto de examen y de la revisión, y

b. descartaron las importaciones con claves de pedimento A4, F2, H1, IN, K1, V1 y V5, e indicaron que contabilizar las operaciones con dichos regímenes podría duplicar los volúmenes de importación.

63. Con base en esta metodología, calcularon un precio de exportación promedio por fracción arancelaria de la TIGIE expresado en dólares por kilogramo.

64. La Secretaría requirió a Clavos CN y Clavos México que acreditaran que las operaciones se encuentran a nivel CIF. En respuesta al requerimiento de información formulado por la Secretaría señalado en el punto 30 de la presente Resolución, manifestaron que el valor reportado en la base de datos corresponde al valor en aduana y que de acuerdo con el artículo 65 de la Ley Aduanera, dicho valor comprende el precio pagado, los gastos de transporte, seguros y gastos conexos, tales como manejo, carga y descarga, en los que incurren con motivo del transporte de las mercancías.

65. También requirió calcular un precio de exportación por tipo de producto, es decir, pulido y galvanizado, toda vez que estos corresponden al tipo de cadena objeto de examen y de la revisión. Clavos CN y Clavos México manifestaron que no les fue posible efectuar un cálculo de precio de exportación por tipo de producto, debido a que la mayor parte de las descripciones del producto no son claras al señalar si la cadena de acero de eslabones soldados pertenece a uno u otro tipo. Agregaron que con base en su experiencia no existe diferencia en el costo de fabricación entre los tipos de cadena. Por lo tanto, calcularon un precio de exportación promedio, para el cual utilizaron el valor en aduana de la mercancía originaria de China expresado en dólares por kilogramo.

66. Deacero aplicó los siguientes criterios para identificar la mercancía objeto de examen y de la revisión:

a. excluyó las importaciones con descripción distinta a la del producto objeto de examen y de la revisión;

b. no consideró operaciones con claves A3, A4, BA, BH, F2, F3, F4, H1, K1 y V1, y explicó que no implican un verdadero ingreso, y

c. descartó los precios atípicamente altos con base en el giro de las importadoras, es decir, aquellos a los que no está destinado el producto objeto de examen y de la revisión.

67. Con base en la metodología descrita, Deacero calculó un precio de exportación promedio por fracción arancelaria expresado en dólares por kilogramo. Agregó que el precio se consigna como conservador debido a que no tuvo acceso a información de descuentos, bonificaciones y reembolsos en los que hubieran podido incurrir las empresas exportadoras.

68. La Secretaría por medio del requerimiento señalado en el punto 31 de la presente Resolución solicitó a Deacero calcular un precio de exportación por tipo de producto y presentar los documentos que demostrarán que el valor en aduana se encuentra a nivel CIF. Como respuesta, Deacero identificó en la base de datos el producto pulido, galvanizado y sin especificar, y calculó un precio de exportación para cada uno de ellos.

69. Respecto del nivel comercial, Deacero aportó capturas de pantalla de la página de Internet Panjiva S&P Global Market Intelligence, en adelante Panjiva, empresa que proporciona datos de comercio global mediante suscripción, e indicó que se validan las condiciones de los precios, los cuales están a nivel CIF. Con base en esta fuente, señaló que realizó un comparativo entre los precios obtenidos de la base de datos proporcionada por la CANACERO y los precios de Panjiva con la finalidad de acreditar dicho nivel.

70. Sin embargo, la Secretaría observó que las capturas de pantalla no corresponden a la mercancía objeto de examen y de la revisión, además Deacero no presentó el comparativo entre los precios de Panjiva y los obtenidos de la base de datos de la CANACERO. Mencionó que tomó el valor en aduana para calcular el precio de exportación debido a que dicho concepto lo prevé el artículo 65 de la Ley Aduanera.

71. La Secretaría se allegó de las estadísticas de importación del Sistema de Información Comercial de México, en adelante SIC-M, y las comparó con la base de datos de la CANACERO, observó diferencias en el valor y volumen, por lo que determinó emplear las estadísticas de importación del SIC-M, en virtud de que esta información se obtiene previa validación de los pedimentos aduaneros que se dan en un marco de intercambio de información entre agentes y apoderados aduanales por una parte, y la autoridad aduanera por la otra, misma que es revisada por el Banco de México, en adelante Banxico.

72. La Secretaría aplicó los siguientes criterios para identificar la mercancía objeto de examen y de la revisión:

a. descartó la mercancía distinta al producto objeto de examen y de la revisión, y consideró su descripción;

b. excluyó las operaciones con claves que implican un cambio de régimen, y

c. no tomó en cuenta el criterio referente al giro de las empresas, toda vez que independientemente de la actividad de cada empresa, se identificó mercancía objeto de examen y de la revisión que fue importada por algunas de estas empresas.

73. A fin de corroborar que se trata del producto objeto de examen y de la revisión, la Secretaría solicitó al SAT el total de pedimentos de importación y sus documentos anexos, y se allegó de pedimentos de importación que presentaron diversas empresas importadoras en el procedimiento para el periodo de examen y de la revisión.

74. La Secretaría revisó la documentación referida en el punto anterior, como por ejemplo facturas de venta, documentos de embarque, listas de empaque, órdenes de entrega, certificado de origen y cartas protesta. Contrastó la información con las estadísticas de importación del SIC-M, en cuanto a descripción de la mercancía, valor comercial, volumen, nombre del importador y fecha. En los casos en los que encontró diferencias de valor y volumen, estas fueron solventadas en las estadísticas de importación del SIC-M. Con base en la documentación obtenida del SAT, identificó la mercancía objeto de examen y de la revisión por tipo de producto, es decir, pulido y galvanizado.

75. Como consecuencia de la revisión de documentos, la Secretaría calculó el precio de exportación con base en el valor de la mercancía, esto es, el valor comercial, el cual se reporta en las estadísticas de importación del SIC-M, mismo que fue validado con la documentación que requirió al SAT y con los pedimentos de los que se allegó. Por esta razón la Secretaría determinó calcular el precio de exportación sin considerar los ajustes propuestos por Deacero, Clavos México y Clavos CN.

76. En la etapa final, Clavos CN y Clavos México manifestaron que, en su experiencia en materia de comercio internacional en algunas operaciones internacionales, el precio de venta reflejado en las facturas puede contener incrementables o diferentes términos de contratación como fletes, maniobras y transporte marítimo y que estos no se encuentren debidamente reflejados e individualizados en la factura comercial, por lo que en esos supuestos el precio de exportación no estaría a nivel ex fábrica.

77. INDASA argumentó que en la Resolución Preliminar no se explican las razones de la idoneidad para la comparación del precio de exportación calculado, y no se precisan los términos comerciales en los que se ubica el valor comercial de las operaciones consideradas, toda vez que carece de ajustes para ubicar el precio de exportación a nivel ex fábrica.

78. Indicó que entiende el valor comercial como el valor de transacción, es decir, el valor de la factura del proveedor, el cual puede considerar o no diversos componentes de costo de transportación y seguro que son inherentes al precio pagado. Mientras que el valor en aduana se calcula sumando a la factura del proveedor los valores incrementables a cargo del comprador, por lo que el valor en aduana “homogeniza” el valor comercial de las importaciones, lo que es apropiado para efectos de considerarlo como base para el cálculo del precio de exportación al que se descuentan los diversos componentes de costos propuestos por las productoras nacionales para ajustarlo a nivel ex fábrica.

79. Clavos CN, Clavos México e INDASA solicitaron a la Secretaría utilizar el valor en aduana de las mercancías, así como los ajustes propuestos.

80. La Secretaría considera que si bien es cierto que el valor comercial puede contemplar incrementables como es señalado por Clavos CN, Clavos México e INDASA, también lo es que la Secretaría contó con información adicional requerida al SAT, que incluye facturas de venta de operaciones realizadas durante el periodo de examen y de la revisión, las cuales permitieron a la Secretaría validar que los montos reportados como valor comercial en la base de datos del SIC-M corresponden al valor de la mercancía.

81. Debido a que la autoridad investigadora busca conocer la verdad de los hechos a través de información que las partes proporcionen, así como de la información que ella misma se allega, en este procedimiento, la Secretaría considera que la información de los pedimentos de importación y la documentación anexa a ellos como son las facturas de venta, son pruebas que sustentan el cálculo del precio de exportación realizado. Por lo que la Secretaría reitera su determinación de no utilizar los ajustes propuestos por Deacero, Clavos México y Clavos CN, como son flete interno en China, maniobras de despacho en puerto de origen y flete y seguro marítimos y, en su lugar, realizar el cálculo del precio de exportación con la mejor información disponible, que en este caso corresponde al valor comercial reportado en la base de datos del SIC-M.

82. Aunado a lo anterior, Clavos CN, Clavos México e INDASA no aportaron pruebas que sustentaran su solicitud.

a. Determinación

83. Con fundamento en los artículos 39 y 40 del RLCE, la Secretaría calculó el precio de exportación promedio ponderado por tipo de producto, es decir, pulido y galvanizado de cadena de acero de eslabones soldados en dólares por kilogramo para el periodo de examen y de la revisión.

2. Valor normal

84. Deacero, Clavos CN y Clavos México argumentaron que en China prevalecen características de una economía centralmente planificada, es decir, no refleja principios de mercado en la producción de acero en general, en los insumos, ni en la producción de cadena de acero de eslabones soldados, debido a que los precios están sujetos a una interferencia constante y significativa del Estado, particularmente en el carbón, la palanquilla, el alambrón, la energía eléctrica y el gas.

85. Manifestaron que en la investigación ordinaria por la que se impuso la cuota compensatoria definitiva, se empleó la metodología de país sustituto y que aún prevalecen las mismas condiciones económicas en China que dieron lugar a la determinación de la discriminación de precios, particularmente, en la industria del producto objeto de examen y de la revisión.

86. Agregaron que el sector siderúrgico de China, del cual forma parte la industria del producto objeto de examen y de la revisión, está altamente influenciado y beneficiado por políticas gubernamentales que han promovido el incremento de sus capacidades productivas, lo cual facilita el acceso a insumos a precios por debajo de su valor de mercado.

87. La Secretaría por requerimiento señalado en los puntos 30 y 31 de la presente Resolución, solicitó a Clavos CN, Clavos México y Deacero, respectivamente, presentar mayores elementos de prueba para acreditar a China como una economía centralmente planificada, además de actualizar al periodo de examen y de la revisión las pruebas documentales presentadas.

88. Deacero manifestó que considera la información y pruebas aportadas suficientes y probatorias, que es la información que tuvo razonablemente disponible y a su alcance, así que decidió no presentar pruebas adicionales y solicitó a la Secretaría que el cálculo del margen de dumping se estimara con base en los costos y precios de China. Señaló que hace suya la respuesta presentada por Clavos CN y Clavos México.

89. Clavos CN y Clavos México presentaron los precios en el mercado interno chino de cadena de acero de eslabones soldados para el cálculo del valor normal, mismos que obtuvieron del Estudio Asia IBS. Explicaron que los precios del Estudio Asia IBS fueron obtenidos de las empresas y de sus páginas de Internet, como Love Procurement, una plataforma integral de adquisición y marketing para las empresas de Baidu (https://b2b.baidu.com) y 1688 (https://www.1688.com/), respectivamente.

90. Los precios reportados están expresados en renminbis, en adelante RMB, y realizaron la conversión a dólares al aplicar el tipo de cambio que obtuvieron de la página de Internet de Yahoo Finance https://finance.yahoo.com/. Los precios se reportan en metros, por lo que aplicaron un factor de conversión para expresarlos en kilogramos.

91. Los precios reportados están expresados a nivel ex fábrica. Sin embargo, Clavos CN y Clavos México encontraron que algunos precios fueron proporcionados por empresas comercializadoras, pero debido a la ausencia de información no aplicaron el ajuste.

92. También explicaron que los precios de la cadena de acero de eslabones soldados reportados en el Estudio Asia IBS no se modificaron a lo largo del periodo de examen y de la revisión. Argumentaron que esto puede deberse al bajo nivel inflacionario que existió en China durante dicho periodo. Presentaron las siguientes páginas de Internet para el cálculo de la inflación,

https://www.inflationtool.com/chinese-renminbi?amount=1&year1=2022&year2=2023&period1=4&period2=3&frequency=monthly y

https://fxtop.com/es/calculadora-de-inflacion.php?A=1&C1=CNY&INDICE=ZHCPI1994&DD1=01&MM1=04&YYYY1=2022&DD2=31&MM2=03&YYYY2=2023&btnOK=Calcular+equivalente. Señalaron que la inflación en China fue de 0.29% entre abril de 2022 y marzo de 2023.

93. La Secretaría accedió a la página de Internet de la Organización para la Cooperación y el Desarrollo Económicos https://data.oecd.org/china-people-s-republic-of.htm y corroboró que la inflación en China fue moderada durante el periodo de examen y de la revisión, por lo que la transmisión al producto objeto de examen y de la revisión no generó presiones significativas al alza en su precio.

94. La Secretaría por requerimiento señalado en el punto 30 de la presente Resolución solicitó a Clavos CN y Clavos México acreditar que las tres empresas contenidas en el Estudio Asia IBS para las que presentaron precios en China, son las principales productoras de la mercancía objeto de examen y de la revisión. En su respuesta, Clavos CN y Clavos México presentaron datos adicionales de las tres empresas para comprobar que son fabricantes de cadena de acero de eslabones soldados y que sus volúmenes de producción son representativos en comparación con el mercado mexicano.

95. Para las productoras Taian Juheng, Shandong Wanhui y Chenli Group, presentaron las páginas de Internet donde se observa la producción mensual y los principales productos que ofrecen dichas empresas.

96. La Secretaría a través del requerimiento indicado en el punto 30 de la presente Resolución pidió a Clavos CN y Clavos México comprobar que las referencias de precios pertenecen al producto objeto de examen y de la revisión, pulido o galvanizado con zinc y dentro del rango de diámetro de 1/8 a 1 pulgada, debido a que observó que los precios corresponden a "cadenas de acero al manganeso para minería", "cadena de acero de eslabones soldados de elevación al manganeso" y "cadena de acero galvanizado al manganeso grado 80 de 6 y 8 mm".

97. En respuesta Clavos CN y Clavos México argumentaron que las referencias de precios presentadas están dentro de las especificaciones del producto objeto de examen y de la revisión. Indicaron que el terminado pulido y galvanizado con zinc o con manganeso de cadena de acero de eslabones soldados, no afecta el costo de producción ni el uso a consumidores que adquieren el producto final.

98. En el requerimiento señalado en el punto 30 de la presente Resolución, la Secretaría solicitó los documentos que acreditaran las condiciones y características que fueron pedidas a la consultora Asia IBS para la elaboración del estudio. En su respuesta presentaron una captura de pantalla del correo mediante el cual solicitaron el estudio presentado. En el correo se observan las condiciones requeridas para realizar el estudio, entre estas, que los precios de la cadena sean para el consumo en China y que los precios no incluyan impuestos y transporte.

99. Agregaron que el Estudio Asia IBS es una referencia válida para el cálculo del valor normal toda vez que la empresa consultora cuenta con experiencia suficiente para desarrollar estudios de precios, las referencias de precios son de cadena de acero de eslabones soldados, las empresas de las cuales presentaron referencias de precios cuentan con suficiente capacidad de producción, por lo que pueden ser consideradas como representativas y las referencias de precios son destinadas para venta en el mercado de China.

100. La Secretaría corroboró, a través de la información presentada y de las páginas de Internet de las empresas, que estas son fabricantes de cadena de acero de eslabones soldados y corresponden a las principales en China, así como la capacidad productiva de cada una de ellas durante el periodo de examen y de la revisión.

101. Respecto a que la cadena de acero al manganeso corresponde con la mercancía de examen y de la revisión, la Secretaría corroboró en los "Avisos previos", anexos a la información que proporcionó el SAT, que la mercancía objeto de examen y de la revisión exportada a México también contiene manganeso en su composición química.

102. Ante la ausencia de empresas productoras exportadoras de la mercancía objeto de examen y de la revisión, la Secretaría no contó con información de valor normal por parte de dichas empresas, por lo que analizó las referencias de precios aportadas por Clavos CN y Clavos México en el Estudio Asia IBS.

103. La Secretaría comparó el precio del alambrón en China contra los precios internos de China de la cadena de acero de eslabones soldados, ya que el alambrón es la principal materia prima para fabricar dicho producto, el cual representa 60% en la estructura de costos de producción. La Secretaria obtuvo el precio del alambrón de China de CRU International Ltd., una consultora que ofrece servicios de inteligencia empresarial sobre las industrias globales de metales, minería y fertilizantes a través de análisis de mercados, evaluaciones de precios, consultoría y eventos, a través de su página de Internet https://www.crugroup.com, y observó que los precios de la cadena de acero de eslabones soldados se encuentran por arriba del precio del alambrón, por lo que se puede inferir que se encuentran dados en el curso de operaciones comerciales normales y son válidos para calcular el valor normal.

104. En la etapa final del procedimiento Clavos CN, Clavos México e INDASA no aportaron argumentos ni pruebas adicionales referentes al valor normal.

a. Determinación

105. De conformidad con los artículos 31 de la LCE y 40 del RLCE, la Secretaría aceptó la información y metodología que aportaron Clavos CN y Clavos México y calculó un valor normal promedio en dólares por kilogramo para la cadena de acero de eslabones soldados, durante el periodo de examen y de la revisión.

3. Margen de discriminación

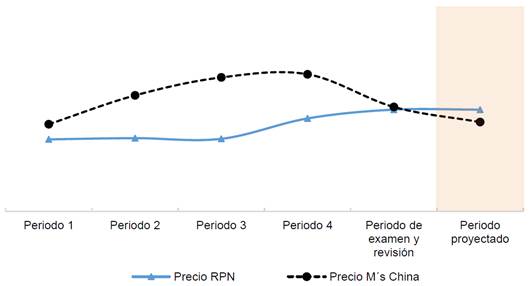

106. Con base en los artículos 6.8, 11.2 y Anexo II del Acuerdo Antidumping; 54, párrafo segundo y 64, último párrafo de la LCE, y 99 y 100 del RLCE, la Secretaría analizó el precio de exportación y valor normal y constató un cambio de circunstancias derivado del transcurso del tiempo conforme a lo señalado en los puntos 34 y 35 de la Resolución de Inicio y encontró un margen de discriminación de precios de 28.06% para las importaciones de cadena de acero de eslabones soldados originarias de China.

107. Con fundamento en los artículos 6.8, 11.3, 11.4 y Anexo II del Acuerdo Antidumping, y 54, 64 y 89 F de la LCE, la Secretaría determinó que existen elementos suficientes para sustentar que de eliminarse la cuota compensatoria continuaría la práctica de discriminación de precios en las exportaciones a México de cadena de acero de eslabones soldados originarias de China.

H. Análisis sobre la continuación o repetición del daño

108. La Secretaría analizó la información que consta en el expediente administrativo, así como de la que ella misma se allegó, a fin de determinar si existen elementos para sustentar que la eliminación de la cuota compensatoria definitiva impuesta a las importaciones de cadena de acero de eslabones soldados originarias de China, daría lugar a la continuación o repetición del daño a la rama de producción nacional del producto similar.

109. El análisis de los indicadores económicos y financieros corresponde a la información que aportaron Deacero, INDASA, Clavos México y Clavos CN, ya que son representativas de la rama de producción nacional del producto similar al que es objeto de examen y revisión, tal como se determina en el punto 118 de la presente Resolución.

110. Para realizar este análisis, la Secretaría consideró datos de los siguientes periodos, que incluyen tanto el analizado como el de examen y de la revisión, además del relativo a las estimaciones para un periodo posterior a este:

|

Periodo analizado |

Periodo proyectado |

||||

|

abril de 2018 - marzo de 2023 |

|||||

|

Periodo 1 |

Periodo 2 |

Periodo 3 |

Periodo 4 |

Periodo de examen y de la revisión |

|

|

abril de 2018 - marzo de 2019 |

abril de 2019 - marzo de 2020 |

abril de 2020 -marzo de 2021 |

abril de 2021 -marzo de 2022 |

abril de 2022 -marzo de 2023 |

abril de 2023 -marzo de 2024 |

111. Salvo indicación en contrario, el comportamiento de los indicadores económicos y financieros en un determinado año o periodo se analiza respecto del inmediato anterior comparable.

1. Rama de producción nacional y representatividad

112. Deacero, INDASA, Clavos México y Clavos CN señalaron que son productores de cadena de acero de eslabones soldados. Deacero indicó que está afiliada a la CANACERO y a la Asociación Nacional de Transformadores de Acero, A.C., en adelante ANTAAC, INDASA indicó que se encuentra afiliada a la ANTAAC, y Clavos México y Clavos CN a la ANFHER.

113. Para acreditar lo anterior, INDASA y Deacero proporcionaron una carta de la ANTAAC del 1 y 6 de junio de 2023, respectivamente, Clavos México y Clavos CN presentaron una carta de la ANFHER del 16 de agosto de 2023. INDASA indicó que Truper, también es productora de cadena de acero de eslabones soldados.

114. La Secretaría a través del requerimiento indicado en el punto 33 de la presente Resolución solicitó a Truper para que indicará si fabricó cadena de acero de eslabones soldados durante el periodo analizado. En respuesta, Truper confirmó que fabricó cadena de acero de eslabones soldados en el periodo analizado y proporcionó sus cifras de producción de dicho periodo.

115. A través del requerimiento referido en el punto 34 de la presente Resolución, la Secretaría solicitó a la ANFHER para que aclarara si las empresas Clavos México y Clavos CN eran productoras de cadena de acero de eslabones soldados, ya que la carta presentada por aquellas indicaba que “fueron productores nacionales de cadena de eslabón soldado durante el periodo comprendido del 1 de abril de 2018 al 31 de marzo de 2023”. En su respuesta, la ANFHER indicó que Clavos México y Clavos CN son fabricantes nacionales de cadena de acero de eslabones soldados desde 2016.

116. A partir de la información anterior, la Secretaría calculó la producción nacional del producto objeto de examen y de la revisión y observó que las empresas Deacero, INDASA, Clavos México y Clavos CN, tuvieron una participación de 57% de la producción nacional en el periodo de examen y de la revisión.

117. Del análisis de la base de importaciones del SIC-M, la Secretaría observó que Deacero, INDASA, Clavos México y Clavos CN, no realizaron importaciones del producto objeto de examen y de la revisión durante el periodo de análisis.

118. La Secretaría determinó que Deacero, INDASA, Clavos México y Clavos CN representan una proporción importante de la producción nacional, al participar con 57% de la producción nacional de cadena de acero de eslabones soldados en el periodo de examen y de la revisión y, por lo tanto, constituyen la rama de la producción nacional, de conformidad con lo establecido en los artículos 4.1 y 5.4 del Acuerdo Antidumping; 40 y 50 de la LCE, y 60 y 61 del RLCE. La Secretaría no contó con elementos que indiquen que hayan realizado importaciones del producto objeto de examen y de la revisión o estén vinculadas a exportadores o importadores.

2. Mercado internacional

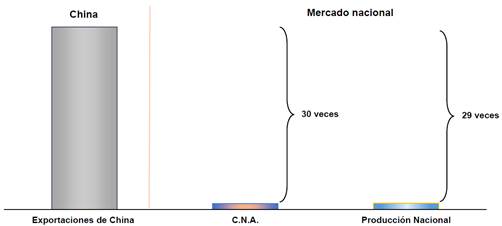

119. Para analizar el comportamiento del mercado internacional del producto objeto de examen y de la revisión, Deacero e INDASA presentaron cifras de la producción de los principales países productores de alambrón de acero, que es el insumo principal de la cadena de acero de eslabones soldados. Indicaron que China es el mayor productor a nivel mundial, y que en 2022 participó con más de 60% de la producción. China y Brasil se encuentran entre los 10 principales países consumidores a nivel mundial de dicha materia prima, de acuerdo con la información del reporte "Steel-long-products-monitor-2023-june-prodcons" consultado en la página de Internet https://www.crugroup.com/.

120. Con la finalidad de analizar el comportamiento del mercado internacional de la cadena de acero de eslabones soldados, Clavos México y Clavos CN proporcionaron información de los principales países exportadores e importadores del mundo a nivel subpartida 7315.82, que incluye al producto objeto de examen y de la revisión, obtenida de las estadísticas de comercio internacional mundiales del ITC Trade Map, en adelante Trade Map.

121. La Secretaría obtuvo de la Base de datos de estadísticas del comercio de productos básicos de las Naciones Unidas, en adelante UN Comtrade, por las siglas en inglés de United Nations Commodity Trade Statistics Database (plataforma de datos de comercio global), las estadísticas mundiales correspondientes a la subpartida 7315.82 que incluye al producto objeto de examen y de la revisión, a partir de lo cual observó lo siguiente:

a. las exportaciones mundiales aumentaron 6.7% en el periodo de análisis. Los principales países exportadores en el periodo de examen y de la revisión fueron China con una participación de 69%, República Federal de Alemania, en adelante Alemania, 7%, Reino de España 5%, República Checa 3% y Brasil 2.5%, y

b. las importaciones mundiales disminuyeron 9% en el periodo analizado. Los principales países importadores en el periodo de examen y de la revisión fueron los Estados Unidos de América, en adelante Estados Unidos, con una participación de 27%, Brasil 6%, Canadá 5.4%, China 5.2% y Alemania 4.6%.

3. Mercado nacional

122. Deacero, INDASA, Clavos México y Clavos CN indicaron que realizan sus ventas en todo el territorio mexicano, principalmente a través de distribuidores y centros de servicio, los cuales son los mismos canales de distribución utilizados por proveedores extranjeros. Indicaron que el mercado nacional de cadena de acero de eslabones soldados se caracteriza por ser competitivo y uno de los más abiertos del mundo. Deacero e INDASA señalaron que los principales usuarios de la cadena de acero de eslabones soldados son albañiles, fabricantes de columpios, instaladores de cercas, rancheros, fraileros, contratistas, talleres mecánicos y bodegas de almacenamiento.

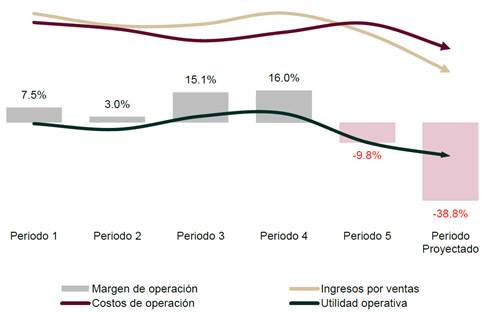

123. La Secretaría evaluó el comportamiento del mercado nacional con base en la información que proporcionaron Deacero, INDASA, Clavos México, Clavos CN y Truper sobre producción y ventas, así como las importaciones obtenidas del listado de operaciones de importación del SIC-M, conforme a lo descrito en el punto 132 de la presente Resolución, y obtuvo como resultado que el mercado nacional de cadena de acero de eslabones soldados, medido a través del Consumo Nacional Aparente, en adelante CNA, calculado como la producción nacional total más las importaciones menos las exportaciones, aumentó de punta a punta 9% en el periodo de análisis y 13% en el periodo de examen y de la revisión, mientras que cayó 1.5% en el periodo 2, 1.0% en el periodo 3 y 1.4% en el periodo 4.

124. La producción nacional aumentó de punta a punta 8% en el periodo de análisis y 13% en el periodo de examen y de la revisión, pero se mantuvo constante en el periodo 3 con un crecimiento de apenas 0.3%, mientras que cayó 3% en el periodo 2 y 2% en el periodo 4. La Producción Nacional Orientada al Mercado Interno, en adelante PNOMI, aumentó de punta a punta 10% en el periodo de análisis y 13% en el periodo de examen y de la revisión, disminuyó 1% en el periodo 2, se mantuvo constante en el periodo 3 y disminuyó 2% en el periodo 4.

125. La participación de la PNOMI en el CNA de las empresas Deacero, INDASA, Clavos México, Clavos CN y Truper, aumentó un punto porcentual de punta a punta en el periodo analizado, pues registró participaciones de 97% en el periodo 1, 98% en el periodo 2, 99% en el periodo 3 y 98% tanto en el periodo 4 como en el periodo de examen y de la revisión.

126. Las exportaciones disminuyeron de punta a punta 24% en el periodo de análisis: 37% en el periodo 2, mientras que registraron un comportamiento positivo en los periodos 3 y 4 con aumentos de 8% y 12%, respectivamente, mientras que en el periodo de examen y de la revisión fueron constantes.

127. Las importaciones totales disminuyeron de punta a punta 38% en el periodo de análisis: 21% en el periodo 2, 44% en el periodo 3 y 13% en el periodo de examen y de la revisión; mientras que aumentaron 61% en el periodo 4. En relación con el CNA, las importaciones totales tuvieron una participación menor al 3% durante el periodo de análisis: 2.8% en el periodo 1, 2.2% en el periodo 2, 1.3% en el periodo 3, 2.1% en el periodo 4 y 1.6% en el periodo de examen y de la revisión. La oferta del producto importado en el periodo de análisis provino de 18 países. Los principales países de origen de las importaciones en el periodo de examen y de la revisión fueron China con una participación de 46%, Taiwán 42%, Estados Unidos 9%, República Italiana 1.2%, Japón y Alemania 0.7%, respectivamente.

4. Análisis real y potencial de las importaciones

128. Deacero, INDASA, Clavos México y Clavos CN señalaron que el producto objeto de examen y de la revisión ingresó al mercado mexicano a través de la fracción arancelaria 7315.82.91 con NICO 02 y 99. Adicionalmente, señalaron que también ingresó por las fracciones arancelarias 7315.82.02, 7315.82.03 y 7315.89.99, y que durante el periodo de análisis ingresaron importaciones originarias de China en condiciones de discriminación de precios. Con base en la información de la base de datos del listado de las operaciones de importación que las Productoras nacionales obtuvieron de la CANACERO y del SAT, presentaron las cifras de valor y volumen de las importaciones del producto objeto de examen y de la revisión de oficio, así como del resto de países.

129. Las Productoras nacionales y la CANACERO proporcionaron una metodología para obtener las importaciones objeto de examen y de la revisión. La Secretaría revisó dicha metodología y observó que esta se basó en lo siguiente:

a. identificación y exclusión de productos distintos con base en la descripción del producto;

b. exclusión de operaciones con clave de importación que pudieran generar un doble conteo (claves de depósito fiscal, entre otras);

c. identificación de operaciones que pagaron la cuota compensatoria en el periodo analizado, y

d. exclusión de empresas que, por su actividad o giro comercial, se consideran improbables importadores del producto objeto de examen y de la revisión.

130. La Secretaría obtuvo la base de importaciones del SIC-M de las fracciones arancelarias 7315.82.02, 7315.82.03 y 7315.82.91, y comparó las cifras de valor y volumen de las importaciones totales con la base que proporcionaron Deacero, Clavos México, Clavos CN y la CANACERO. Observó operaciones que, si bien pagaron cuota compensatoria, su descripción no correspondía al producto objeto de examen y de la revisión, operaciones originarias de China que no pagaron cuota compensatoria pero que su descripción indicaba que eran producto objeto de examen y de la revisión, y operaciones cuya descripción no correspondía a las fracciones arancelarias objeto de examen y de la revisión.

131. Con el propósito de obtener el valor y volumen de las importaciones objeto de examen y de la revisión en el periodo de análisis, la Secretaría por medio de los requerimientos señalados en los puntos 30, 31 y 32 de la presente Resolución, solicitó información adicional a Deacero, INDASA, Clavos México y Clavos CN respecto de la metodología de depuración, así como la actualización de las cifras correspondientes. Adicionalmente, la Secretaría por medio de los requerimientos señalados en el punto 35 de la presente Resolución requirió a empresas importadoras información de sus operaciones de importación, de pedimentos, facturas y certificados de origen.

132. A partir de las respuestas a los requerimientos y de la base de operaciones de importación del SIC-M en el periodo de análisis, la Secretaría calculó el valor y volumen de las importaciones del producto objeto de examen y de la revisión y de otros países, con los siguientes resultados:

a. las importaciones originarias de China aumentaron de punta a punta 97% en el periodo de análisis: disminuyeron 11% en el periodo 2 y 17% en el periodo 3, y aumentaron 45% en el periodo 4 y 85% en el periodo de examen y de la revisión;

b. las importaciones de otros orígenes tuvieron una caída de punta a punta de 61% en el periodo de análisis: disminuyeron 23%, 49% y 40% en los periodos 2, 3 y en el de examen y de la revisión, respectivamente, aunque aumentaron 66% en el periodo 4;